Angsuran Pinjaman Mandiri 2025

Angsuran Pinjaman Mandiri 2025 – Tahun 2025 menandai era baru dalam layanan perbankan, termasuk skema angsuran pinjaman di Bank Mandiri. Artikel ini akan memberikan gambaran umum mengenai berbagai jenis pinjaman yang ditawarkan, faktor-faktor yang memengaruhi besarnya angsuran, serta perbandingan suku bunga dengan bank lain. Informasi yang disajikan bersifat umum dan berdasarkan data yang tersedia hingga saat ini, perlu diingat bahwa suku bunga dan kebijakan dapat berubah sewaktu-waktu.

Jenis Pinjaman dan Skema Angsuran Mandiri

Bank Mandiri menawarkan beragam jenis pinjaman dengan skema angsuran yang bervariasi, disesuaikan dengan kebutuhan nasabah. Beberapa jenis pinjaman yang umum ditawarkan meliputi Kredit Pemilikan Rumah (KPR), Kredit Kendaraan Bermotor (KKB), Kredit Multiguna, dan Kredit Usaha Rakyat (KUR). Setiap jenis pinjaman memiliki karakteristik dan ketentuan angsuran yang berbeda, termasuk jangka waktu pinjaman, besaran bunga, dan persyaratan lainnya. Nasabah dapat memilih skema angsuran yang paling sesuai dengan kemampuan finansial mereka.

Mencari informasi mengenai Angsuran Pinjaman Mandiri 2025? Perencanaan keuangan yang matang memang penting, terutama jika Anda berencana membeli gadget terbaru. Misalnya, jika Anda tertarik dengan Samsung Galaxy Z Fold5, ada baiknya mengecek terlebih dahulu Aksesoris Kompatibel Samsung Galaxy Z Fold5? untuk memastikan pengeluaran tetap terkontrol. Dengan begitu, perencanaan angsuran Pinjaman Mandiri 2025 Anda pun bisa lebih akurat dan terarah, menyesuaikan dengan total biaya kepemilikan perangkat tersebut.

Faktor-faktor yang Memengaruhi Besarnya Angsuran, Angsuran Pinjaman Mandiri 2025

Besarnya angsuran pinjaman di Bank Mandiri dipengaruhi oleh beberapa faktor utama. Faktor-faktor tersebut saling berkaitan dan memengaruhi total biaya yang harus dibayarkan nasabah selama masa pinjaman.

- Jumlah pinjaman: Semakin besar jumlah pinjaman yang diajukan, semakin besar pula angsuran bulanan yang harus dibayarkan.

- Jangka waktu pinjaman: Jangka waktu pinjaman yang lebih panjang akan menghasilkan angsuran bulanan yang lebih kecil, namun total bunga yang dibayarkan akan lebih besar. Sebaliknya, jangka waktu yang lebih pendek akan menghasilkan angsuran bulanan yang lebih besar, tetapi total bunga yang dibayarkan akan lebih kecil.

- Suku bunga: Suku bunga merupakan komponen utama dalam perhitungan angsuran. Suku bunga yang lebih tinggi akan mengakibatkan angsuran bulanan yang lebih besar.

- Asuransi dan biaya administrasi: Biaya-biaya tambahan seperti asuransi dan biaya administrasi juga dapat memengaruhi besarnya angsuran.

Perbandingan Suku Bunga Pinjaman Mandiri dengan Bank Lain

Perbandingan suku bunga pinjaman antar bank sangat penting bagi nasabah untuk mendapatkan penawaran terbaik. Berikut adalah tabel perbandingan suku bunga pinjaman Mandiri dengan beberapa kompetitornya di tahun 2025 (data merupakan ilustrasi dan dapat berbeda dengan kondisi aktual).

| Bank | Jenis Pinjaman | Suku Bunga (%) |

|---|---|---|

| Mandiri | Kredit Pemilikan Rumah (KPR) | 7.5 |

| BCA | KPR | 8.0 |

| BNI | KPR | 7.8 |

| Mandiri | Kredit Kendaraan Bermotor (KKB) | 9.0 |

| BCA | KKB | 9.5 |

Perlu dicatat bahwa suku bunga dapat berubah sewaktu-waktu dan tergantung pada berbagai faktor, termasuk profil kredit nasabah dan kebijakan masing-masing bank.

Prosedur Permohonan dan Pencairan Pinjaman

Mengajukan pinjaman di Bank Mandiri membutuhkan pemahaman yang jelas mengenai prosedur dan persyaratannya. Proses ini dirancang untuk memastikan keamanan dan kelancaran transaksi bagi kedua belah pihak. Berikut uraian detail mengenai langkah-langkah pengajuan pinjaman, persyaratan dokumen, pertanyaan umum calon debitur, alur proses, dan contoh skenario pengajuan.

Langkah-Langkah Pengajuan Permohonan Pinjaman di Bank Mandiri

Secara umum, pengajuan pinjaman di Bank Mandiri melibatkan beberapa tahapan penting. Proses ini dapat bervariasi sedikit tergantung jenis pinjaman yang diajukan (misalnya, KPR, KTA, atau pinjaman usaha).

- Konsultasi Awal: Hubungi petugas Bank Mandiri untuk mendapatkan informasi awal mengenai jenis pinjaman yang sesuai dengan kebutuhan dan kemampuan Anda.

- Pengumpulan Dokumen: Siapkan seluruh dokumen persyaratan yang dibutuhkan, sesuai dengan jenis pinjaman yang dipilih.

- Pengajuan Permohonan: Ajukan permohonan pinjaman secara resmi melalui cabang Bank Mandiri atau melalui aplikasi digital yang tersedia.

- Verifikasi dan Analisis: Pihak Bank Mandiri akan memverifikasi data dan menganalisis kelayakan kredit Anda.

- Penandatanganan Perjanjian: Setelah permohonan disetujui, Anda akan menandatangani perjanjian kredit.

- Pencairan Dana: Dana pinjaman akan dicairkan ke rekening Anda setelah semua proses administrasi selesai.

Persyaratan Dokumen Pinjaman Mandiri

Persyaratan dokumen dapat berbeda-beda tergantung jenis pinjaman dan profil peminjam. Namun, secara umum, beberapa dokumen penting yang biasanya dibutuhkan meliputi:

- KTP dan Kartu Keluarga

- Slip Gaji atau Surat Keterangan Penghasilan

- Surat Kepemilikan Aset (jika diperlukan, misalnya sertifikat rumah untuk KPR)

- Dokumen pendukung lainnya (sesuai kebijakan Bank Mandiri)

Sangat penting untuk memastikan semua dokumen lengkap dan akurat untuk mempercepat proses persetujuan pinjaman.

Perencanaan keuangan yang matang sangat penting, terutama jika Anda berencana mengajukan Angsuran Pinjaman Mandiri di tahun 2025. Memastikan kemampuan membayar angsuran bulanan menjadi prioritas. Jika Anda berencana untuk menghasilkan konten video sebagai tambahan penghasilan, memilih perangkat yang tepat sangat krusial. Untuk itu, pertimbangkan untuk melihat rekomendasi Hp Samsung Terbaik Untuk Edit Video agar proses editing menjadi lebih efisien.

Dengan begitu, Anda dapat memaksimalkan potensi pendapatan untuk kelancaran pembayaran Angsuran Pinjaman Mandiri 2025 nanti.

Pertanyaan Umum Calon Debitur

Beberapa pertanyaan umum yang sering diajukan calon debitur terkait proses pengajuan pinjaman meliputi:

- Berapa lama proses pengajuan pinjaman?

- Apa saja persyaratan yang dibutuhkan?

- Berapa suku bunga yang berlaku?

- Bagaimana cara pembayaran angsuran?

- Apa yang terjadi jika saya gagal membayar angsuran?

Informasi detail mengenai pertanyaan-pertanyaan tersebut dapat diperoleh langsung dari petugas Bank Mandiri.

Alur Proses Pengajuan dan Pencairan Pinjaman

Berikut ilustrasi alur proses pengajuan dan pencairan pinjaman dalam bentuk flowchart:

[Konsultasi Awal] –> [Pengumpulan Dokumen] –> [Pengajuan Permohonan] –> [Verifikasi & Analisis] –> [Penandatanganan Perjanjian] –> [Pencairan Dana]

Setiap tahap dalam flowchart di atas akan memakan waktu yang bervariasi tergantung pada kelengkapan dokumen dan proses verifikasi Bank Mandiri.

Contoh Skenario Pengajuan Pinjaman

Bayangkan Bapak Budi ingin mengajukan pinjaman KTA sebesar Rp 50 juta untuk renovasi rumahnya. Beliau menghubungi Bank Mandiri, mengumpulkan dokumen seperti KTP, KK, slip gaji, dan NPWP. Setelah mengajukan permohonan secara online, pihak Bank Mandiri memverifikasi data Bapak Budi selama beberapa hari kerja. Setelah dinyatakan layak, Bapak Budi menandatangani perjanjian kredit, dan dana Rp 50 juta pun dicairkan ke rekeningnya.

Mencari informasi mengenai Angsuran Pinjaman Mandiri 2025? Perencanaan keuangan yang matang tentu penting, termasuk mengalokasikan dana untuk hobi. Misalnya, jika Anda gemar bermain game, memilih perangkat yang tepat sangat krusial. Untuk itu, baca panduan lengkapnya di Hp Samsung Terbaik Untuk Gaming Panduan Lengkap agar bisa menentukan pilihan sesuai budget Anda setelah memperhitungkan angsuran pinjaman.

Dengan begitu, pengelolaan keuangan untuk cicilan Pinjaman Mandiri 2025 dan hobi gaming bisa berjalan seimbang.

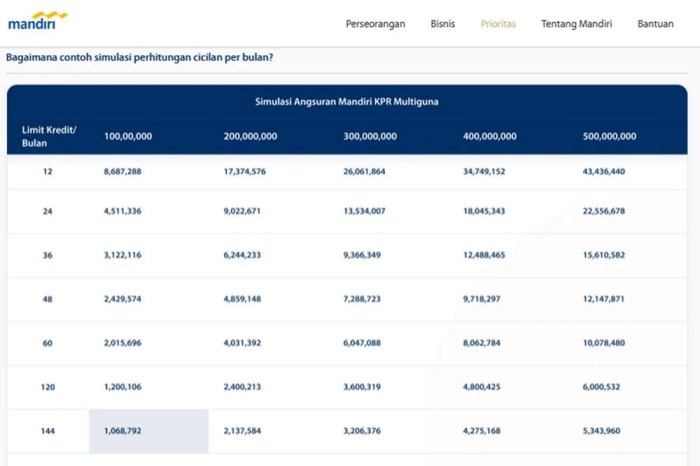

Simulasi dan Perhitungan Angsuran: Angsuran Pinjaman Mandiri 2025

Memahami simulasi dan perhitungan angsuran pinjaman sangat penting sebelum mengajukan pinjaman, terutama pinjaman dari Bank Mandiri. Dengan memahami perhitungan ini, Anda dapat merencanakan keuangan dengan lebih baik dan memastikan kemampuan Anda untuk membayar angsuran setiap bulan. Berikut ini beberapa contoh simulasi dan penjelasan perhitungan angsuran pinjaman Mandiri.

Perencanaan keuangan yang matang sangat penting, terutama dalam menghadapi angsuran Pinjaman Mandiri 2025. Memastikan arus kas lancar agar pembayaran tepat waktu menjadi prioritas. Namun, terkadang hal-hal tak terduga terjadi, misalnya saja ponsel Anda, Samsung Galaxy S25, tiba-tiba hang. Jika hal ini terjadi, jangan panik, Anda bisa mencoba solusi yang dijelaskan di sini: Cara Mengatasi Samsung Galaxy S25 Hang.

Setelah masalah teratasi, Anda dapat kembali fokus pada pengelolaan keuangan dan memastikan pembayaran angsuran Pinjaman Mandiri 2025 tetap berjalan lancar. Ketepatan waktu pembayaran sangat penting untuk menjaga reputasi kredit Anda.

Contoh Simulasi Perhitungan Angsuran

Simulasi angsuran pinjaman akan berbeda-beda tergantung pada jumlah pinjaman, suku bunga, dan tenor (jangka waktu pinjaman). Berikut contoh simulasi untuk beberapa skenario:

| Jumlah Pinjaman | Tenor (Bulan) | Suku Bunga (%) | Angsuran Per Bulan (Estimasi) |

|---|---|---|---|

| Rp 50.000.000 | 12 | 10 | Rp 4.400.000 |

| Rp 100.000.000 | 24 | 12 | Rp 4.800.000 |

| Rp 200.000.000 | 36 | 11 | Rp 7.000.000 |

Catatan: Angsuran di atas merupakan estimasi dan dapat berbeda tergantung kebijakan Bank Mandiri yang berlaku. Suku bunga dapat berubah sewaktu-waktu.

Rumus Perhitungan Angsuran Pinjaman

Rumus umum untuk menghitung angsuran pinjaman adalah:

M = P [ i(1 + i)^n ] / [ (1 + i)^n – 1]

di mana:

- M = Angsuran bulanan

- P = Jumlah pinjaman

- i = Suku bunga bulanan (suku bunga tahunan dibagi 12)

- n = Jumlah bulan (tenor)

Sebagai contoh, untuk pinjaman Rp 50.000.000 dengan suku bunga tahunan 12% (atau 1% per bulan) dan tenor 12 bulan, perhitungannya adalah:

M = 50.000.000 [ 0.01 (1 + 0.01)^12 ] / [ (1 + 0.01)^12 – 1] ≈ Rp 4.400.000

Simulasi Angsuran KPR Rp 500.000.000 dengan Tenor 15 Tahun

Untuk pinjaman KPR sebesar Rp 500.000.000 dengan tenor 15 tahun (180 bulan) dan asumsi suku bunga 9% per tahun (0.75% per bulan), perhitungan angsuran akan lebih kompleks dan sebaiknya menggunakan kalkulator kredit online atau konsultan keuangan. Namun, estimasi angsuran bulanannya akan berada di kisaran puluhan juta rupiah.

Perbandingan Simulasi Angsuran Mandiri dengan Bank Lain

Perbandingan simulasi angsuran antar bank akan bergantung pada berbagai faktor, termasuk suku bunga yang ditawarkan, biaya administrasi, dan jenis pinjaman. Untuk mendapatkan perbandingan yang akurat, Anda perlu melakukan simulasi di beberapa bank dan membandingkan penawaran yang diberikan. Biasanya, perbedaan suku bunga antar bank tidak terlalu signifikan, tetapi biaya administrasi dan asuransi dapat memengaruhi total biaya pinjaman.

Tips Mengelola Angsuran Pinjaman

Mengelola angsuran pinjaman dengan efektif merupakan kunci untuk menghindari masalah keuangan di masa mendatang. Ketepatan waktu pembayaran angsuran bukan hanya menjaga reputasi kredit Anda, tetapi juga memberikan ketenangan finansial. Berikut beberapa tips praktis yang dapat Anda terapkan.

Strategi Pengelolaan Keuangan Pribadi untuk Pembayaran Angsuran Tepat Waktu

Sukses dalam membayar angsuran tepat waktu bergantung pada perencanaan keuangan yang matang. Hal ini mencakup pembuatan anggaran bulanan yang realistis, memisahkan pos pengeluaran untuk angsuran sebagai prioritas utama, dan mencari sumber pendapatan tambahan jika diperlukan. Dengan disiplin dan perencanaan yang baik, Anda dapat memastikan dana untuk angsuran selalu tersedia.

Aplikasi dan Tools untuk Memantau dan Mengatur Pengeluaran Angsuran

Di era digital, sejumlah aplikasi dan tools dapat membantu Anda dalam memantau dan mengatur pengeluaran, termasuk angsuran pinjaman. Aplikasi ini umumnya menawarkan fitur pengingat jatuh tempo, laporan pengeluaran, dan bahkan fitur untuk menjadwalkan transfer otomatis ke rekening pembayaran angsuran.

- Aplikasi perencanaan keuangan pribadi: Banyak aplikasi menawarkan fitur pelacakan pengeluaran, pembuatan anggaran, dan pengingat pembayaran. Beberapa contohnya adalah (Nama aplikasi 1), (Nama aplikasi 2), dan (Nama aplikasi 3). Fitur-fitur ini dapat membantu Anda memantau arus kas dan memastikan cukupnya dana untuk membayar angsuran.

- Aplikasi perbankan mobile: Sebagian besar bank kini menyediakan aplikasi mobile yang memungkinkan Anda untuk menjadwalkan pembayaran otomatis, melihat riwayat transaksi, dan memantau saldo rekening. Fitur ini sangat praktis untuk memastikan angsuran dibayar tepat waktu.

- Spreadsheet atau aplikasi pengolah angka: Anda juga dapat menggunakan spreadsheet atau aplikasi pengolah angka seperti Microsoft Excel atau Google Sheets untuk membuat dan memantau anggaran pribadi, termasuk alokasi dana untuk angsuran pinjaman.

Dampak Keterlambatan Pembayaran Angsuran dan Solusinya

Keterlambatan pembayaran angsuran dapat berdampak negatif terhadap skor kredit Anda, mengakibatkan kesulitan mendapatkan pinjaman di masa mendatang. Selain itu, bank atau lembaga pemberi pinjaman dapat mengenakan denda keterlambatan yang dapat menambah beban keuangan. Jika menghadapi kesulitan keuangan yang menyebabkan keterlambatan pembayaran, segera hubungi pihak bank atau lembaga pemberi pinjaman untuk mendiskusikan solusi, seperti restrukturisasi pinjaman atau penjadwalan ulang pembayaran.

Contoh Kasus Pengelolaan Angsuran Pinjaman

Berikut beberapa contoh kasus untuk menggambarkan pengelolaan angsuran yang baik dan kurang baik:

| Kasus | Pengelolaan Angsuran | Hasil |

|---|---|---|

| Bu Ani | Membuat anggaran bulanan, memisahkan pos untuk angsuran, dan menggunakan aplikasi pengingat pembayaran. | Angsuran selalu dibayar tepat waktu, skor kredit terjaga baik. |

| Pak Budi | Tidak membuat anggaran, sering melupakan jatuh tempo angsuran, dan baru membayar setelah mendapat teguran. | Menanggung denda keterlambatan, skor kredit menurun, dan mengalami kesulitan mendapatkan pinjaman baru. |

Pertanyaan Umum Seputar Angsuran Pinjaman Mandiri 2025

Memilih pinjaman di Bank Mandiri? Memahami detail angsuran sangat penting untuk memastikan pengelolaan keuangan yang baik. Berikut penjelasan seputar pertanyaan umum mengenai angsuran pinjaman Mandiri di tahun 2025.

Konsekuensi Keterlambatan Pembayaran Angsuran

Keterlambatan pembayaran angsuran akan dikenakan denda. Besarnya denda bervariasi tergantung jenis pinjaman dan kebijakan Bank Mandiri yang berlaku. Selain denda, keterlambatan berulang dapat berdampak pada skor kredit Anda, sehingga mempersulit pengajuan pinjaman di masa mendatang. Dalam beberapa kasus, Bank Mandiri dapat mengambil tindakan hukum untuk menagih tunggakan pembayaran.

Cara Mengetahui Besarnya Angsuran Pinjaman

Besarnya angsuran pinjaman dapat diketahui melalui beberapa cara. Pertama, Anda dapat menghitungnya sendiri menggunakan kalkulator angsuran yang tersedia di website Bank Mandiri atau aplikasi perbankan digital mereka. Masukkan jumlah pinjaman, suku bunga, dan jangka waktu pinjaman untuk mendapatkan perkiraan angsuran bulanan. Kedua, setelah mengajukan dan disetujui pinjaman, detail angsuran akan tercantum dalam perjanjian kredit yang Anda tandatangani. Ketiga, Anda dapat menghubungi layanan pelanggan Bank Mandiri untuk menanyakan besarnya angsuran pinjaman Anda.

Program Keringanan Angsuran dari Bank Mandiri

Bank Mandiri terkadang menawarkan program keringanan angsuran, seperti restrukturisasi pinjaman atau penjadwalan ulang pembayaran, terutama dalam situasi ekonomi yang sulit. Program ini biasanya ditujukan bagi nasabah yang mengalami kesulitan keuangan. Informasi lebih lanjut mengenai program keringanan angsuran dapat diperoleh melalui website Bank Mandiri, aplikasi perbankan digital, atau dengan menghubungi langsung petugas layanan pelanggan Bank Mandiri. Kriteria kelayakan untuk program ini akan dievaluasi secara individual.

Metode Pembayaran Angsuran

Bank Mandiri menyediakan berbagai metode pembayaran angsuran yang fleksibel dan mudah diakses. Anda dapat melakukan pembayaran melalui:

- Transfer antar bank

- ATM Bank Mandiri

- Internet Banking Bank Mandiri

- Mobile Banking Bank Mandiri

- Teller Bank Mandiri

- Agen-agen pembayaran yang bekerjasama dengan Bank Mandiri (seperti Alfamart, Indomaret, dll)

Pastikan untuk selalu mencatat bukti pembayaran Anda.

Jenis-Jenis Pinjaman yang Tersedia di Bank Mandiri

Bank Mandiri menawarkan berbagai jenis pinjaman untuk memenuhi berbagai kebutuhan finansial. Berikut beberapa contohnya:

| Jenis Pinjaman | Karakteristik |

|---|---|

| Kredit Tanpa Agunan (KTA) | Pinjaman tanpa jaminan, cocok untuk kebutuhan konsumtif. |

| Kredit Pemilikan Rumah (KPR) | Pinjaman untuk membeli rumah, dengan rumah sebagai jaminan. |

| Kredit Kendaraan Bermotor (KKB) | Pinjaman untuk membeli kendaraan bermotor, dengan kendaraan sebagai jaminan. |

| Kredit Usaha Rakyat (KUR) | Pinjaman untuk usaha mikro, kecil, dan menengah (UMKM). |

| Pinjaman Multiguna | Pinjaman yang dapat digunakan untuk berbagai keperluan, biasanya dengan jaminan. |

Setiap jenis pinjaman memiliki persyaratan dan suku bunga yang berbeda. Sebaiknya Anda mempelajari detail setiap jenis pinjaman sebelum mengajukan permohonan.