Proses Pengajuan Pinjaman BCA 2025

Persyaratan Pinjaman BCA 2025 – Mengajukan pinjaman di BCA pada tahun 2025 diperkirakan akan semakin mudah dan efisien berkat perkembangan teknologi digital. Proses pengajuan, baik secara online maupun offline, diharapkan akan terintegrasi dengan baik, memberikan pengalaman yang lebih nyaman bagi nasabah. Berikut uraian langkah-langkah dan informasi penting terkait proses pengajuan pinjaman BCA di tahun 2025.

Membahas Persyaratan Pinjaman BCA 2025, tentu saja kita perlu memahami berbagai jenis pinjaman yang ditawarkan. Salah satu yang populer adalah Kredit Usaha Rakyat (KUR). Jika Anda tertarik, informasi mengenai Pinjaman Kur BCA 2025 Maksimal Berapa sangat penting untuk direncanakan. Mengetahui batas maksimal pinjaman akan membantu Anda mempersiapkan dokumen dan proposal yang sesuai dengan persyaratan pinjaman BCA 2025 lainnya, seperti agunan dan riwayat keuangan.

Jadi, pastikan Anda memahami semua detail sebelum mengajukan permohonan.

Langkah-Langkah Pengajuan Pinjaman BCA Secara Online dan Offline

Proses pengajuan pinjaman BCA, baik secara online maupun offline, diperkirakan akan melibatkan beberapa tahapan yang serupa, meskipun metode pelaksanaannya berbeda. Perbedaan utama terletak pada kemudahan akses dan kecepatan proses. Secara umum, diharapkan BCA akan terus meningkatkan layanan digitalnya, sehingga proses online akan lebih diminati.

Mencari informasi mengenai Persyaratan Pinjaman BCA 2025? Perlu diingat bahwa persyaratan pinjaman tiap bank berbeda, jadi penting untuk membandingkan. Sebagai contoh, Anda mungkin ingin melihat Berapa Maksimal Pinjaman Kur BNI 2025 untuk perbandingan. Memahami besaran maksimal pinjaman di BNI dapat membantu Anda memperkirakan kebutuhan dana dan menyesuaikannya dengan persyaratan yang ditetapkan BCA nantinya.

Dengan demikian, Anda bisa lebih siap dalam mengajukan pinjaman di BCA pada tahun 2025.

- Pengajuan Online: Diperkirakan proses ini dimulai dengan akses ke aplikasi BCA mobile atau website BCA, mengisi formulir aplikasi pinjaman secara online, mengunggah dokumen persyaratan, dan melakukan verifikasi identitas digital. Sistem akan memproses aplikasi dan memberikan notifikasi perkembangannya secara real-time.

- Pengajuan Offline: Proses ini melibatkan kunjungan langsung ke kantor cabang BCA terdekat, pengisian formulir aplikasi secara manual, dan penyerahan dokumen persyaratan secara fisik. Petugas cabang akan membantu proses pengisian formulir dan memberikan informasi lebih lanjut.

Alur Diagram Pengajuan Pinjaman BCA

Berikut alur diagram sederhana yang menggambarkan tahapan proses pengajuan pinjaman BCA, baik online maupun offline:

1. Persiapan Dokumen: Mengumpulkan semua dokumen persyaratan yang dibutuhkan.

2. Pengajuan Pinjaman: Mengisi formulir aplikasi, baik secara online maupun offline.

3. Verifikasi Dokumen: Pihak BCA memverifikasi kelengkapan dan keabsahan dokumen.

4. Analisa Permohonan: Pihak BCA menganalisis kelayakan permohonan pinjaman.

5. Penilaian Risiko: Penilaian risiko kredit dilakukan berdasarkan data yang diberikan.

6. Keputusan Persetujuan/Penolakan: Nasabah diberitahu mengenai keputusan pengajuan pinjaman.

7. Pencairan Dana (jika disetujui): Dana pinjaman akan dicairkan ke rekening nasabah.

Membahas Persyaratan Pinjaman BCA 2025, tentu kita perlu mempertimbangkan berbagai faktor, termasuk riwayat kredit dan penghasilan. Sebagai perbandingan, Anda mungkin juga tertarik untuk melihat penawaran lain, misalnya informasi mengenai Pinjaman BNI 2025 800 yang mungkin memiliki persyaratan berbeda. Kembali ke Persyaratan Pinjaman BCA 2025, selain dokumen pendukung, siapalah yang akan menjadi penjamin dan berapa jangka waktu pinjaman yang diinginkan juga menjadi pertimbangan penting dalam proses pengajuan.

Persyaratan Tambahan Selama Proses Pengajuan

Selain persyaratan standar, mungkin ada persyaratan tambahan yang diminta BCA tergantung pada jenis pinjaman dan profil pemohon. Contohnya, untuk pinjaman bisnis mungkin diperlukan laporan keuangan perusahaan, sementara untuk pinjaman KPR mungkin diperlukan appraisal properti.

Membahas Persyaratan Pinjaman BCA 2025, tentu kita perlu mempertimbangkan berbagai faktor, seperti penghasilan dan riwayat kredit. Sebagai perbandingan, Anda bisa melihat detail suku bunga dan plafon pinjaman di bank lain, misalnya dengan mengecek Tabel Pinjaman BNI Simpedes 2025 untuk gambaran umum. Informasi ini membantu Anda membandingkan dan memahami lebih baik persyaratan yang diajukan BCA sebelum mengajukan pinjaman.

Dengan perencanaan yang matang, mendapatkan pinjaman sesuai kebutuhan di BCA akan lebih mudah.

Biaya-Biaya Terkait Proses Pengajuan Pinjaman BCA

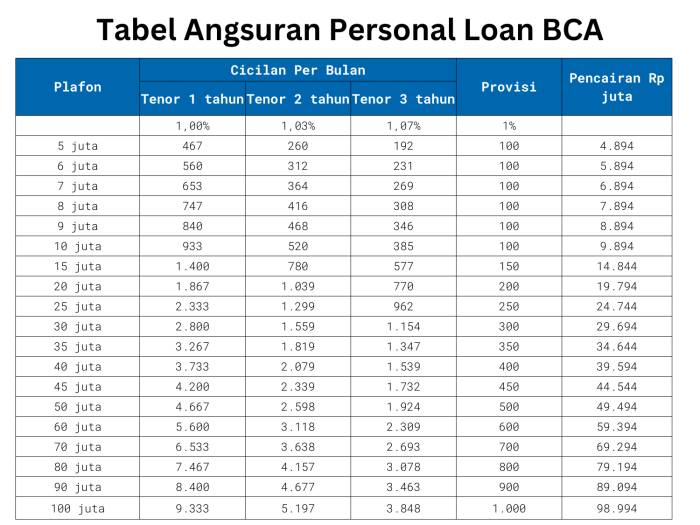

Berikut tabel yang merinci perkiraan biaya-biaya yang terkait dengan proses pengajuan pinjaman BCA. Perlu dicatat bahwa biaya ini dapat berubah sewaktu-waktu dan sebaiknya dikonfirmasi langsung ke pihak BCA.

| Jenis Biaya | Perkiraan Biaya (Rp) | Keterangan |

|---|---|---|

| Biaya Administrasi | 500.000 – 1.000.000 | Biaya yang dikenakan untuk proses administrasi pengajuan pinjaman. |

| Biaya Asuransi | Variabel, tergantung jenis pinjaman | Biaya asuransi yang mungkin diperlukan untuk melindungi pinjaman. |

| Biaya Provisi (jika ada) | Variabel, tergantung jenis pinjaman | Biaya yang dikenakan di awal pencairan pinjaman. |

Contoh Skenario Pengajuan Pinjaman

Bayangkan Budi ingin mengajukan pinjaman KTA sebesar Rp 50 juta di BCA secara online. Ia mempersiapkan KTP, NPWP, slip gaji 3 bulan terakhir, dan buku tabungan. Setelah mengunggah dokumen tersebut ke aplikasi BCA mobile dan mengisi formulir, sistem akan memproses permohonan. Dalam beberapa hari kerja, Budi akan menerima notifikasi persetujuan atau penolakan. Jika disetujui, dana akan dicairkan ke rekening Budi setelah ia menandatangani perjanjian pinjaman.

Tips dan Strategi Mempersiapkan Pengajuan Pinjaman BCA 2025: Persyaratan Pinjaman BCA 2025

Merencanakan pengajuan pinjaman membutuhkan persiapan matang agar peluang persetujuan meningkat. Berikut beberapa tips dan strategi yang dapat Anda terapkan untuk mempersiapkan pengajuan pinjaman BCA di tahun 2025.

Meningkatkan Skor Kredit, Persyaratan Pinjaman BCA 2025

Skor kredit yang baik merupakan faktor kunci dalam persetujuan pinjaman. Semakin tinggi skor kredit Anda, semakin besar kemungkinan pengajuan pinjaman Anda disetujui. Beberapa cara untuk meningkatkan skor kredit meliputi pembayaran tagihan tepat waktu, menjaga rasio penggunaan kartu kredit tetap rendah (idealnya di bawah 30%), dan memastikan tidak ada tunggakan pembayaran. Memiliki riwayat kredit yang panjang dan konsisten juga akan memberikan dampak positif pada skor kredit Anda. Anda dapat memantau skor kredit Anda melalui beberapa lembaga pemeringkat kredit yang tersedia.

Melengkapi Dokumen yang Lengkap dan Akurat

Kesalahan dalam melengkapi dokumen pengajuan pinjaman dapat menyebabkan penundaan bahkan penolakan. Pastikan semua dokumen yang dibutuhkan lengkap dan akurat. Periksa kembali setiap dokumen sebelum diajukan untuk menghindari kesalahan. Dokumen yang umumnya dibutuhkan meliputi KTP, Kartu Keluarga, slip gaji, dan bukti kepemilikan aset (jika ada). Kejelasan dan keakuratan dokumen akan mempercepat proses verifikasi oleh pihak BCA.

Komunikasi Efektif dengan Petugas BCA

Komunikasi yang baik dengan petugas BCA selama proses pengajuan sangat penting. Ajukan pertanyaan jika ada hal yang belum jelas, dan sampaikan informasi dengan jujur dan lengkap. Sikap yang sopan dan profesional akan membantu membangun hubungan yang baik dan memperlancar proses pengajuan. Responsif terhadap permintaan informasi dari pihak BCA juga akan menunjukkan keseriusan Anda dalam mengajukan pinjaman.

Pertanyaan yang Sering Diajukan (FAQ)

Persyaratan Pinjaman BCA

Persyaratan pinjaman BCA dapat bervariasi tergantung jenis pinjaman yang diajukan. Namun secara umum, persyaratan meliputi usia minimal, penghasilan minimum, dan riwayat kredit yang baik. Untuk informasi lebih detail mengenai persyaratan pinjaman yang spesifik, sebaiknya Anda mengunjungi website resmi BCA atau menghubungi cabang BCA terdekat.

Proses Pengajuan Pinjaman BCA

Proses pengajuan pinjaman BCA umumnya diawali dengan pengisian formulir aplikasi, kemudian diikuti dengan verifikasi dokumen dan wawancara (jika diperlukan). Setelah verifikasi disetujui, pencairan dana akan dilakukan sesuai dengan prosedur yang berlaku di BCA. Durasi proses pengajuan dapat bervariasi tergantung pada kelengkapan dokumen dan jenis pinjaman yang diajukan.

Cara Meningkatkan Peluang Persetujuan Pinjaman

Beberapa hal yang dapat meningkatkan peluang persetujuan pinjaman adalah memiliki skor kredit yang baik, melengkapi dokumen dengan lengkap dan akurat, dan memiliki penghasilan yang stabil. Menunjukkan kemampuan untuk melunasi pinjaman juga merupakan faktor penting yang dipertimbangkan oleh pihak BCA.

Apa yang Harus Dilakukan Jika Pinjaman Ditolak?

Jika pengajuan pinjaman ditolak, sebaiknya Anda tanyakan alasan penolakan kepada pihak BCA. Kemudian, Anda dapat memperbaiki kekurangan yang menyebabkan penolakan tersebut, misalnya dengan meningkatkan skor kredit atau melengkapi dokumen yang kurang. Setelah itu, Anda dapat mengajukan pinjaman kembali setelah memenuhi persyaratan yang diperlukan.

Perubahan Kebijakan Pinjaman BCA 2025

Tahun 2025 menandai beberapa penyesuaian signifikan dalam kebijakan pinjaman BCA. Perubahan ini, didorong oleh faktor-faktor ekonomi makro dan perkembangan teknologi, berdampak pada aksesibilitas dan syarat-syarat peminjaman bagi calon nasabah. Memahami perubahan ini krusial bagi siapapun yang berencana mengajukan pinjaman di BCA.

Dampak Perubahan Kebijakan Terhadap Calon Peminjam

Beberapa perubahan kebijakan BCA tahun 2025 berdampak langsung pada calon peminjam. Misalnya, penyesuaian suku bunga acuan berdampak pada besaran cicilan bulanan. Selain itu, persyaratan dokumen pendukung juga mengalami perubahan, yang memengaruhi proses pengajuan pinjaman. Beberapa perubahan mungkin mempermudah proses, sementara yang lain mungkin menambah persyaratan.

Perbandingan Kebijakan Pinjaman BCA dengan Bank Lain

Untuk memberikan gambaran yang komprehensif, penting untuk membandingkan kebijakan pinjaman BCA dengan bank lain yang menawarkan produk serupa. Secara umum, BCA cenderung kompetitif dalam hal suku bunga, namun mungkin memiliki persyaratan administrasi yang sedikit lebih ketat dibandingkan beberapa bank lain. Bank lain mungkin menawarkan proses pengajuan yang lebih cepat, tetapi dengan suku bunga yang sedikit lebih tinggi. Perbandingan ini memerlukan analisis menyeluruh terhadap berbagai faktor, termasuk jenis pinjaman, jangka waktu, dan profil peminjam.

Ilustrasi Dampak Perubahan Kebijakan terhadap Keputusan Peminjaman Nasabah

Bayangkan seorang Ibu rumah tangga, sebut saja Ani, yang berencana mengajukan pinjaman KPR di BCA pada tahun 2025. Sebelumnya, ia telah memperkirakan cicilan bulanan berdasarkan suku bunga tahun sebelumnya. Namun, dengan kenaikan suku bunga acuan di tahun 2025, cicilan bulanan yang harus dibayarnya meningkat. Akibatnya, Ani harus merevisi rencana keuangannya, mungkin dengan mempertimbangkan untuk memperpanjang jangka waktu pinjaman atau mengurangi jumlah pinjaman yang diajukan, atau bahkan mempertimbangkan untuk mengajukan pinjaman di bank lain yang menawarkan suku bunga yang lebih rendah.

Dampak Positif dan Negatif Perubahan Kebijakan

- Dampak Positif: Beberapa perubahan kebijakan mungkin berdampak positif bagi sebagian nasabah. Misalnya, peningkatan aksesibilitas melalui platform digital dapat mempermudah proses pengajuan pinjaman dan mengurangi waktu tunggu. Peningkatan sistem verifikasi data juga dapat mengurangi risiko penipuan dan meningkatkan keamanan transaksi.

- Dampak Negatif: Di sisi lain, kenaikan suku bunga atau pengetatan persyaratan kredit dapat menyulitkan sebagian nasabah untuk mendapatkan pinjaman. Proses verifikasi yang lebih ketat juga dapat memakan waktu lebih lama. Hal ini dapat menimbulkan ketidakpastian bagi calon peminjam yang membutuhkan dana segera.