Pinjaman BCA 2025 Rp 400 Juta: Perencanaan Keuangan yang Cermat: Pinjaman BCA 2025 400 Juta

Pinjaman BCA 2025 400 Juta – Membutuhkan dana segar sebesar Rp 400 juta di tahun 2025? Bank Central Asia (BCA) bisa menjadi salah satu solusi. Mendapatkan pinjaman dengan jumlah tersebut tentu membutuhkan perencanaan keuangan yang matang. Kemampuan membayar kembali pinjaman harus dipertimbangkan dengan cermat agar tidak menimbulkan beban finansial yang memberatkan di kemudian hari. Artikel ini akan membahas langkah-langkah penting dalam mempersiapkan pengajuan pinjaman dan strategi bijak dalam memanfaatkan dana tersebut.

Perencanaan keuangan yang baik sebelum mengajukan pinjaman sangat krusial. Hal ini meliputi analisis kemampuan finansial, penentuan tujuan penggunaan dana, dan perhitungan cicilan bulanan agar tidak mengganggu stabilitas keuangan. Dengan perencanaan yang tepat, pinjaman Rp 400 juta dapat menjadi modal untuk mencapai tujuan finansial yang lebih besar, baik untuk kebutuhan pribadi maupun bisnis.

Bayangkan skenario ideal: Rp 400 juta tersebut digunakan untuk mengembangkan usaha kecil menengah (UKM) yang telah berjalan. Dana tersebut dapat dialokasikan untuk pembelian peralatan baru, peningkatan kapasitas produksi, atau ekspansi bisnis. Dengan pengelolaan yang efektif, pinjaman ini dapat menjadi katalis pertumbuhan bisnis dan peningkatan pendapatan di masa depan.

Membutuhkan pinjaman besar? Pinjaman BCA 2025 400 Juta bisa menjadi solusi, namun perlu dipertimbangkan juga kebutuhan sebenarnya. Jika dana yang dibutuhkan lebih kecil, Anda bisa mempertimbangkan opsi lain seperti Pinjaman BCA 100 Juta 2025 , yang mungkin lebih sesuai dengan anggaran dan kebutuhan Anda. Setelah mempertimbangkan kedua opsi tersebut, Anda dapat menentukan jenis pinjaman BCA 2025 yang paling tepat, baik itu 400 juta atau 100 juta, sesuai dengan rencana keuangan Anda.

Berikut ini poin-poin penting yang akan dibahas lebih lanjut dalam artikel ini:

- Syarat dan Ketentuan Pinjaman BCA

- Proses Pengajuan Pinjaman

- Tips Mengelola Pinjaman Secara Efektif

- Pertimbangan Sebelum Memutuskan Pinjaman

Mari kita bahas lebih detail mengenai syarat dan ketentuan yang berlaku untuk pinjaman BCA.

Membutuhkan pinjaman besar untuk usaha di tahun 2025? Pinjaman BCA 2025 400 Juta mungkin menjadi solusi yang Anda cari. Namun, jika Anda menginginkan skema pembiayaan yang sesuai dengan prinsip syariah, pertimbangkan alternatif lain seperti Pinjaman Kur BCA Syariah 2025. Informasi lebih lanjut mengenai persyaratan dan proses pengajuan kedua jenis pinjaman ini sangat penting untuk dipelajari sebelum memutuskan mana yang paling sesuai dengan kebutuhan dan kondisi keuangan Anda.

Kembali ke topik utama, Pinjaman BCA 2025 400 Juta tetap menjadi pilihan menarik jika Anda membutuhkan dana cepat dan jumlah yang signifikan untuk mengembangkan bisnis.

Syarat dan Ketentuan Pinjaman BCA Rp 400 Juta

Memperoleh pinjaman sebesar Rp 400 juta dari BCA membutuhkan persiapan yang matang. Besaran nominal tersebut menempatkan pengajuan dalam kategori pinjaman besar, sehingga persyaratannya lebih ketat dibandingkan pinjaman dengan nominal lebih kecil. Berikut uraian detail mengenai syarat dan ketentuan yang perlu dipahami sebelum mengajukan pinjaman.

Persyaratan Umum Pinjaman BCA Rp 400 Juta

Persyaratan umum untuk pinjaman di BCA, termasuk untuk nominal Rp 400 juta, umumnya meliputi persyaratan identitas, penghasilan, dan agunan (tergantung jenis pinjaman). Calon debitur perlu memiliki identitas diri yang valid, bukti penghasilan yang konsisten dan memadai untuk melunasi pinjaman, serta riwayat kredit yang baik. Umur dan status pekerjaan juga menjadi pertimbangan penting.

Persyaratan Khusus Pinjaman Nominal Besar

Pinjaman dengan nominal sebesar Rp 400 juta biasanya memiliki persyaratan khusus yang lebih ketat. BCA mungkin akan melakukan verifikasi yang lebih mendalam terhadap penghasilan, aset, dan liabilitas debitur. Proses penilaian risiko akan lebih ketat, dan mungkin diperlukan jaminan tambahan sebagai agunan, seperti properti atau surat berharga.

Membutuhkan pinjaman BCA 2025 sebesar 400 juta? Perencanaan keuangan yang matang tentu diperlukan. Sebagai alternatif, Anda mungkin bisa mempertimbangkan opsi lain seperti memanfaatkan kemudahan akses pinjaman melalui platform digital. Misalnya, informasi mengenai Pinjaman BCA 2025 Grab bisa menjadi pertimbangan tambahan sebelum memutuskan untuk mengajukan pinjaman 400 juta tersebut. Perbandingan berbagai skema pinjaman akan membantu Anda memilih yang paling sesuai dengan kebutuhan dan kemampuan finansial.

Kembali ke rencana awal, memperoleh pinjaman BCA 2025 400 juta tetap menjadi tujuan utama, dan riset yang komprehensif sangat penting sebelum mengambil keputusan.

Dokumen Penting untuk Pengajuan Pinjaman, Pinjaman BCA 2025 400 Juta

Dokumen yang dibutuhkan untuk pengajuan pinjaman Rp 400 juta di BCA bervariasi tergantung jenis pinjaman yang dipilih. Namun, beberapa dokumen umum yang biasanya diperlukan meliputi Kartu Identitas (KTP), Kartu Keluarga (KK), NPWP, slip gaji atau Surat Keterangan Penghasilan (SKP), dan bukti kepemilikan agunan (jika diperlukan). Dokumen pendukung lainnya mungkin diminta sesuai kebutuhan.

Membutuhkan dana besar? Pinjaman BCA 2025 400 Juta bisa menjadi solusi, namun perlu pertimbangan matang. Sebagai perbandingan, Anda juga bisa mengeksplorasi opsi lain seperti Pinjaman BNI 2025 Yang Punya , untuk melihat berbagai pilihan dan suku bunga yang ditawarkan. Setelah membandingkan kedua opsi tersebut, Anda dapat menentukan mana yang paling sesuai dengan kebutuhan dan kemampuan finansial Anda terkait Pinjaman BCA 2025 400 Juta.

Jangan lupa untuk selalu teliti dalam membaca syarat dan ketentuan sebelum mengajukan pinjaman.

Perbandingan Jenis Pinjaman BCA untuk Nominal Rp 400 Juta

BCA menawarkan beberapa jenis pinjaman yang memungkinkan untuk nominal Rp 400 juta, dengan persyaratan dan suku bunga yang berbeda. Perbandingan berikut bersifat umum dan dapat berubah sewaktu-waktu, sehingga perlu konfirmasi langsung ke pihak BCA.

| Jenis Pinjaman | Suku Bunga (estimasi) | Tenor (estimasi) | Persyaratan Utama |

|---|---|---|---|

| Kredit Tanpa Agunan (KTA) | Variabel, tergantung profil risiko debitur (misal: 12%-20% per tahun) | Maksimal 60 bulan | Penghasilan tetap, riwayat kredit baik, penilaian risiko yang baik. |

| Kredit Multiguna | Variabel, tergantung profil risiko debitur dan agunan (misal: 9%-18% per tahun) | Maksimal 60 bulan | Penghasilan tetap, riwayat kredit baik, agunan (misal: BPKB, sertifikat tanah). |

| Kredit Pemilikan Rumah (KPR) | Variabel, tergantung profil risiko debitur dan properti (misal: 8%-15% per tahun) | Maksimal 30 tahun | Penghasilan tetap, riwayat kredit baik, properti yang layak sebagai agunan. |

Catatan: Angka-angka di atas merupakan estimasi dan dapat berbeda-beda tergantung kebijakan BCA dan profil debitur. Suku bunga dan tenor dapat bervariasi.

Proses Pengajuan Pinjaman BCA

Proses pengajuan pinjaman di BCA umumnya meliputi beberapa tahapan, mulai dari persiapan dokumen hingga persetujuan pinjaman. Tahapan tersebut meliputi pengumpulan dokumen, pengajuan aplikasi, penilaian kredit, negosiasi, dan pencairan dana. Setiap tahapan memerlukan waktu yang berbeda-beda, tergantung kompleksitas pengajuan dan kebijakan BCA.

- Persiapan Dokumen: Kumpulkan semua dokumen yang dibutuhkan sesuai jenis pinjaman yang dipilih.

- Pengajuan Aplikasi: Ajukan aplikasi pinjaman melalui cabang BCA terdekat atau melalui aplikasi digital BCA.

- Penilaian Kredit: Petugas BCA akan melakukan penilaian terhadap kelayakan kredit pemohon.

- Negosiasi: Diskusikan detail pinjaman, termasuk suku bunga dan tenor, dengan petugas BCA.

- Persetujuan dan Pencairan: Setelah disetujui, dana pinjaman akan dicairkan ke rekening pemohon.

Perbandingan dengan Produk Pinjaman Lain

Membandingkan pinjaman BCA dengan penawaran dari bank lain sangat penting untuk memastikan Anda mendapatkan suku bunga, tenor, dan biaya terbaik. Informasi ini membantu Anda membuat keputusan finansial yang tepat sesuai dengan kebutuhan dan kemampuan Anda.

Suku Bunga Pinjaman

Suku bunga pinjaman merupakan faktor penentu utama biaya keseluruhan. Suku bunga BCA untuk pinjaman Rp 400 juta dapat bervariasi tergantung pada jenis pinjaman, profil kredit peminjam, dan kebijakan bank yang berlaku. Sebagai perbandingan, bank lain seperti Bank X dan Bank Y mungkin menawarkan suku bunga yang berbeda. Perbedaan ini bisa signifikan, mempengaruhi total pembayaran yang harus Anda tanggung selama masa pinjaman.

Tenor Pinjaman

Tenor atau jangka waktu pinjaman juga berpengaruh pada besarnya angsuran bulanan. BCA menawarkan berbagai pilihan tenor, memungkinkan Anda menyesuaikannya dengan kemampuan finansial. Bank lain juga menawarkan berbagai pilihan tenor, namun mungkin ada perbedaan dalam jangka waktu minimum dan maksimum yang ditawarkan. Membandingkan tenor ini penting untuk merencanakan arus kas Anda dengan efektif.

Biaya Administrasi dan Biaya Lain

Selain suku bunga, perhatikan pula biaya-biaya tambahan yang mungkin dikenakan. BCA dan bank lain mungkin memiliki biaya administrasi, biaya provisi, atau biaya-biaya lainnya. Perbedaan biaya ini dapat mempengaruhi total biaya pinjaman Anda. Membandingkan secara rinci biaya-biaya ini akan memberikan gambaran yang lebih komprehensif.

Tabel Perbandingan Pinjaman Rp 400 Juta

| Bank | Suku Bunga (%) | Tenor (Bulan) | Biaya Administrasi | Biaya Lainnya |

|---|---|---|---|---|

| BCA | Contoh: 9% (Angka ini bersifat ilustrasi dan dapat berubah) | Contoh: 60 bulan (Angka ini bersifat ilustrasi dan dapat berubah) | Contoh: Rp 1.000.000 (Angka ini bersifat ilustrasi dan dapat berubah) | Contoh: 0 (Angka ini bersifat ilustrasi dan dapat berubah) |

| Bank X | Contoh: 10% (Angka ini bersifat ilustrasi dan dapat berubah) | Contoh: 48 bulan (Angka ini bersifat ilustrasi dan dapat berubah) | Contoh: Rp 1.500.000 (Angka ini bersifat ilustrasi dan dapat berubah) | Contoh: Rp 500.000 (Angka ini bersifat ilustrasi dan dapat berubah) |

| Bank Y | Contoh: 8.5% (Angka ini bersifat ilustrasi dan dapat berubah) | Contoh: 72 bulan (Angka ini bersifat ilustrasi dan dapat berubah) | Contoh: Rp 750.000 (Angka ini bersifat ilustrasi dan dapat berubah) | Contoh: 0 (Angka ini bersifat ilustrasi dan dapat berubah) |

Catatan: Angka-angka pada tabel di atas merupakan ilustrasi dan dapat berbeda di dunia nyata. Suku bunga, tenor, dan biaya aktual akan bergantung pada kebijakan masing-masing bank dan profil kredit peminjam.

Rekomendasi Jenis Pinjaman

Pemilihan jenis pinjaman yang tepat bergantung pada kebutuhan dan profil keuangan Anda. Jika Anda membutuhkan dana cepat dengan jangka waktu pendek, mungkin pinjaman KTA adalah pilihan yang sesuai. Namun, jika Anda membutuhkan dana untuk jangka waktu yang lebih panjang, seperti untuk pembelian properti, mungkin pinjaman properti lebih tepat. Konsultasikan dengan petugas bank untuk mendapatkan saran yang paling sesuai dengan kondisi Anda.

Tips dan Strategi Mendapatkan Pinjaman

Mendapatkan pinjaman sebesar 400 juta rupiah, khususnya dari BCA, membutuhkan persiapan yang matang. Peluang persetujuan akan meningkat signifikan dengan strategi yang tepat dan pemahaman yang baik tentang persyaratan yang diajukan. Berikut beberapa tips dan strategi yang dapat Anda terapkan.

Riwayat Kredit yang Baik

Riwayat kredit yang baik merupakan faktor penentu utama dalam persetujuan pinjaman. Bank akan melihat seberapa konsisten Anda dalam membayar kewajiban keuangan di masa lalu. Riwayat kredit yang buruk, seperti tunggakan pembayaran atau cicilan yang sering terlambat, akan mengurangi peluang Anda mendapatkan pinjaman.

- Selalu bayar tagihan tepat waktu. Bahkan keterlambatan kecil pun dapat berdampak negatif.

- Jaga rasio utang terhadap pendapatan (Debt-to-Income Ratio atau DTI) tetap rendah. Semakin rendah DTI, semakin baik peluang persetujuan pinjaman.

- Pertimbangkan untuk mengajukan kartu kredit dan menggunakannya secara bijak untuk membangun riwayat kredit positif, asalkan mampu mengelola pengeluaran.

Persiapan Dokumen yang Lengkap dan Akurat

Kelengkapan dan keakuratan dokumen merupakan kunci proses persetujuan yang lancar. Ketidaklengkapan atau kesalahan data dapat menyebabkan penundaan bahkan penolakan pengajuan.

- Pastikan semua dokumen yang dibutuhkan, seperti KTP, NPWP, slip gaji, dan bukti kepemilikan aset, telah disiapkan dengan lengkap dan akurat.

- Verifikasi kembali semua data yang tertera pada dokumen untuk menghindari kesalahan.

- Siapkan dokumen pendukung tambahan jika diperlukan, misalnya surat keterangan kerja atau bukti penghasilan lainnya.

Pengelolaan Keuangan yang Bijak

Setelah mendapatkan pinjaman, pengelolaan keuangan yang bijak sangat penting untuk menghindari masalah di kemudian hari. Perencanaan yang matang akan memastikan Anda mampu melunasi pinjaman tepat waktu dan menghindari beban bunga yang tinggi.

- Buatlah rencana anggaran yang detail untuk mengalokasikan dana pinjaman sesuai kebutuhan.

- Prioritaskan pembayaran cicilan pinjaman agar tidak menunggak.

- Cari cara untuk meningkatkan pendapatan jika memungkinkan, untuk mempercepat pelunasan pinjaman.

Ingat, perencanaan keuangan yang matang adalah kunci keberhasilan dalam mendapatkan dan mengelola pinjaman. Rencanakan penggunaan dana dengan detail dan pastikan Anda mampu melunasi pinjaman tepat waktu.

Pertanyaan Umum Seputar Pinjaman BCA Rp 400 Juta

Memutuskan untuk mengajukan pinjaman sebesar Rp 400 juta merupakan langkah besar yang membutuhkan perencanaan matang. Memahami persyaratan, proses, dan jenis pinjaman yang ditawarkan BCA sangat penting untuk memastikan Anda membuat keputusan yang tepat. Berikut ini beberapa pertanyaan umum yang sering diajukan terkait pinjaman BCA senilai Rp 400 juta beserta jawabannya.

Persyaratan Utama Pinjaman Rp 400 Juta di BCA

Persyaratan pengajuan pinjaman di BCA bervariasi tergantung jenis pinjaman yang dipilih (Kredit Multiguna, KPR, dll). Namun, secara umum, persyaratan utama meliputi memiliki penghasilan tetap dan stabil, memiliki agunan (untuk beberapa jenis pinjaman), memiliki riwayat kredit yang baik, dan memenuhi batas usia minimal dan maksimal yang ditentukan BCA. Dokumen pendukung yang dibutuhkan biasanya termasuk KTP, NPWP, slip gaji/bukti penghasilan, dan dokumen pendukung lainnya sesuai jenis pinjaman yang diajukan. Untuk informasi lebih detail dan persyaratan spesifik, sebaiknya Anda menghubungi cabang BCA terdekat atau mengunjungi website resmi BCA.

Proses Persetujuan Pinjaman di BCA

Lama proses persetujuan pinjaman di BCA bervariasi, umumnya berkisar antara beberapa hari hingga beberapa minggu. Kecepatan proses dipengaruhi oleh kelengkapan dokumen yang diajukan, kompleksitas penilaian kredit, dan juga volume pengajuan pada periode tersebut. Semakin lengkap dan akurat dokumen yang diberikan, semakin cepat proses persetujuannya. Proses ini melibatkan verifikasi data dan penilaian risiko kredit oleh pihak BCA.

Jenis Pinjaman BCA untuk Nominal Rp 400 Juta

BCA menawarkan berbagai jenis pinjaman yang memungkinkan Anda memperoleh dana hingga Rp 400 juta, antara lain Kredit Multiguna, Kredit Pemilikan Rumah (KPR), dan Kredit Kendaraan Bermotor (KKB). Kredit Multiguna menawarkan fleksibilitas penggunaan dana, sementara KPR dan KKB ditujukan untuk pembelian rumah dan kendaraan bermotor. Perbedaan utama terletak pada tujuan penggunaan dana, jangka waktu pinjaman, dan persyaratan agunan yang dibutuhkan. Setiap jenis pinjaman memiliki suku bunga, biaya administrasi, dan ketentuan lain yang berbeda.

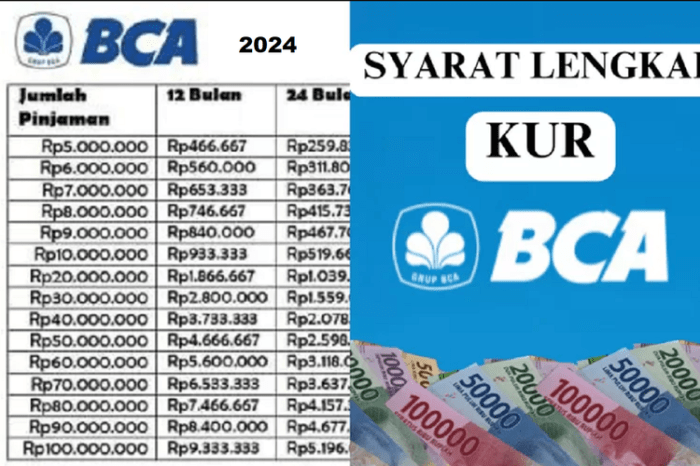

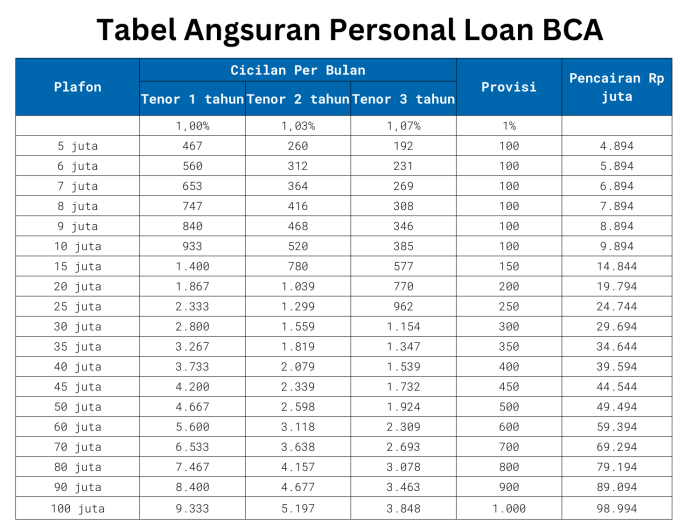

Cara Menghitung Cicilan Pinjaman BCA

Perhitungan cicilan pinjaman umumnya menggunakan metode anuitas, di mana setiap cicilan terdiri dari pokok pinjaman dan bunganya. Rumus sederhana yang dapat digunakan adalah:

M = [P x (r/n)] / [1 – (1 + r/n)^-nt]

di mana:

- M = Angsuran bulanan

- P = Pokok pinjaman (Rp 400.000.000)

- r = Suku bunga tahunan (dalam desimal)

- n = Jumlah pembayaran per tahun (biasanya 12 untuk bulanan)

- t = Jangka waktu pinjaman (dalam tahun)

Sebagai contoh, jika suku bunga 10% per tahun (r = 0.1), jangka waktu pinjaman 5 tahun (t = 5), maka perhitungannya adalah:

M = [400.000.000 x (0.1/12)] / [1 – (1 + 0.1/12)^-12×5]

Hasil perhitungan akan memberikan nilai angsuran bulanan. Namun, perhitungan ini merupakan perkiraan, dan angsuran aktual dapat berbeda sedikit karena faktor-faktor lain yang dipertimbangkan oleh BCA. Untuk perhitungan yang akurat, sebaiknya gunakan simulasi kredit yang tersedia di website BCA atau konsultasikan langsung ke petugas BCA.

Langkah Selanjutnya Jika Pengajuan Pinjaman Ditolak

Jika pengajuan pinjaman ditolak, penting untuk memahami alasan penolakan tersebut. Anda dapat menghubungi pihak BCA untuk meminta penjelasan lebih lanjut. Setelah mengetahui alasan penolakan, Anda dapat memperbaiki kekurangan tersebut, misalnya dengan meningkatkan skor kredit, melengkapi dokumen yang kurang, atau mengajukan jenis pinjaman yang lebih sesuai dengan profil keuangan Anda. Menunggu beberapa waktu sebelum mengajukan kembali juga dapat menjadi opsi, terutama jika alasan penolakan terkait dengan riwayat kredit.