Pinjaman BCA 2025: Proyeksi dan Tren

Pinjaman BCA 2025 Hd – Melihat ke depan, tahun 2025 menjanjikan lanskap perbankan yang dinamis, khususnya dalam sektor pinjaman. Artikel ini akan mencoba memberikan gambaran umum mengenai potensi produk pinjaman BCA di tahun 2025, mempertimbangkan tren industri dan faktor ekonomi makro yang relevan. Perlu diingat bahwa proyeksi ini bersifat spekulatif dan didasarkan pada analisis tren terkini.

Perubahan teknologi dan perilaku konsumen akan menjadi pendorong utama dalam membentuk produk pinjaman masa depan. Integrasi teknologi finansial (fintech) yang semakin dalam akan memungkinkan proses pengajuan dan persetujuan pinjaman yang lebih cepat dan efisien. Selain itu, personalisasi layanan dan penyesuaian produk pinjaman berdasarkan profil risiko individu diperkirakan akan semakin umum.

Tren Industri Pinjaman di Tahun 2025

Diperkirakan beberapa tren akan membentuk lanskap pinjaman di tahun 2025. Tren ini akan memengaruhi produk dan layanan yang ditawarkan oleh BCA.

- Peningkatan penggunaan platform digital untuk pengajuan dan manajemen pinjaman.

- Perluasan akses pinjaman bagi UMKM melalui platform digital dan program inklusi keuangan.

- Peningkatan penggunaan data analitik dan kecerdasan buatan (AI) dalam proses penilaian risiko kredit.

- Munculnya produk pinjaman yang lebih terpersonalisasi dan disesuaikan dengan kebutuhan individu.

- Peningkatan fokus pada keberlanjutan dan pinjaman hijau (green loans).

Faktor Ekonomi Makro yang Mempengaruhi Aksesibilitas Pinjaman

Kondisi ekonomi makro seperti inflasi, suku bunga acuan Bank Indonesia, dan pertumbuhan ekonomi secara keseluruhan akan sangat mempengaruhi aksesibilitas pinjaman BCA di tahun 2025. Stabilitas ekonomi makro yang kuat akan mendukung penyaluran kredit yang lebih luas, sementara kondisi ekonomi yang kurang stabil dapat menyebabkan pengetatan kebijakan kredit.

Bicara soal perencanaan keuangan jangka panjang, Pinjaman BCA 2025 HD mungkin menjadi salah satu opsi yang menarik. Namun, untuk perbandingan, ada baiknya juga melihat estimasi pinjaman dari bank lain. Sebagai contoh, Anda bisa mengecek informasi mengenai Pinjaman BNI 2025 Estimasi untuk mendapatkan gambaran yang lebih komprehensif. Dengan membandingkan kedua opsi ini, Anda dapat membuat keputusan yang lebih tepat sesuai kebutuhan dan kemampuan finansial untuk merencanakan masa depan, khususnya terkait Pinjaman BCA 2025 HD.

- Inflasi yang tinggi dapat menyebabkan peningkatan suku bunga, sehingga membuat pinjaman menjadi lebih mahal dan mengurangi permintaan.

- Pertumbuhan ekonomi yang kuat dapat meningkatkan permintaan kredit, sementara pertumbuhan ekonomi yang lambat dapat mengurangi permintaan.

- Kebijakan moneter Bank Indonesia, khususnya suku bunga acuan, akan berpengaruh signifikan terhadap suku bunga pinjaman yang ditawarkan oleh BCA.

Perbandingan Produk Pinjaman BCA Saat Ini dan Proyeksi 2025

Saat ini, BCA menawarkan berbagai produk pinjaman, mulai dari KTA hingga kredit kepemilikan rumah (KPR). Di tahun 2025, diperkirakan BCA akan memperluas portofolio produknya dengan penambahan fitur-fitur digital dan personalisasi yang lebih tinggi. Contohnya, integrasi yang lebih erat dengan aplikasi mobile banking BCA dan penggunaan teknologi AI untuk proses yang lebih cepat dan efisien.

Membahas Pinjaman BCA 2025 HD, tentu kita perlu mempertimbangkan berbagai opsi pendanaan. Sebagai perbandingan, Anda mungkin tertarik melihat penawaran menarik dari bank lain, misalnya informasi mengenai Pinjaman BNI 2025 900 Juta yang bisa menjadi alternatif. Setelah mempertimbangkan beberapa pilihan, kembali lagi ke kebutuhan spesifik Anda terkait Pinjaman BCA 2025 HD, maka perencanaan keuangan yang matang akan membantu Anda menentukan pilihan yang paling sesuai.

| Aspek | Produk Pinjaman BCA Saat Ini | Proyeksi Produk Pinjaman BCA 2025 |

|---|---|---|

| Proses Pengajuan | Sebagian besar masih manual, meskipun sudah ada proses online | Proses pengajuan sepenuhnya digital dan otomatis dengan integrasi AI |

| Personalisation | Terbatas | Penyesuaian suku bunga dan tenor berdasarkan profil risiko individu |

| Aksesibilitas | Terbatas pada cabang dan jaringan tertentu | Akses melalui platform digital dan mitra strategis yang lebih luas |

Skenario Potensial Suku Bunga dan Persyaratan Pinjaman BCA 2025

Skenario suku bunga dan persyaratan pinjaman di tahun 2025 bergantung pada berbagai faktor, termasuk kondisi ekonomi makro dan kebijakan moneter. Berikut beberapa skenario potensial:

- Skenario Optimistis: Pertumbuhan ekonomi yang kuat dan inflasi yang terkendali dapat menyebabkan suku bunga yang relatif stabil atau bahkan sedikit menurun. Persyaratan pinjaman mungkin lebih longgar dengan proses persetujuan yang lebih cepat.

- Skenario Pesimistis: Inflasi yang tinggi dan pertumbuhan ekonomi yang lambat dapat menyebabkan peningkatan suku bunga dan pengetatan persyaratan pinjaman. Proses persetujuan pinjaman mungkin menjadi lebih ketat dan membutuhkan dokumen yang lebih lengkap.

- Skenario Netral: Kondisi ekonomi yang stabil dengan inflasi yang terkendali dapat menyebabkan suku bunga yang relatif stabil dan persyaratan pinjaman yang relatif konsisten dengan kondisi saat ini.

Jenis Pinjaman BCA 2025

Memprediksi produk pinjaman yang akan ditawarkan BCA di tahun 2025 membutuhkan analisis tren pasar dan inovasi teknologi keuangan. Meskipun tidak ada jaminan pasti, kita dapat meramalkan beberapa jenis pinjaman yang mungkin ditawarkan, berdasarkan tren saat ini dan perkembangan teknologi yang sedang berlangsung.

Daftar Jenis Pinjaman BCA 2025

Berikut beberapa jenis pinjaman yang berpotensi ditawarkan BCA pada tahun 2025, dengan mempertimbangkan tren terkini dan inovasi di sektor keuangan:

- Pinjaman Multiguna: Pinjaman fleksibel yang dapat digunakan untuk berbagai keperluan, seperti renovasi rumah, pendidikan, atau keperluan konsumtif lainnya. Kemungkinan BCA akan menawarkan suku bunga kompetitif dan proses pengajuan yang lebih cepat melalui aplikasi digital.

- Kredit Pemilikan Rumah (KPR): Tetap menjadi produk unggulan. Diperkirakan BCA akan menawarkan skema KPR yang lebih beragam, termasuk KPR dengan bunga tetap dan fitur-fitur inovatif seperti sistem pembayaran yang lebih fleksibel dan integrasi dengan platform properti digital.

- Kredit Kendaraan Bermotor (KKB): BCA kemungkinan akan terus menawarkan KKB dengan berbagai pilihan merek dan model kendaraan. Integrasi dengan dealer kendaraan bermotor dan penawaran asuransi terintegrasi dapat menjadi nilai tambah.

- Pinjaman Usaha Mikro, Kecil, dan Menengah (UMKM): Melihat pentingnya UMKM bagi perekonomian, BCA diperkirakan akan meningkatkan aksesibilitas pinjaman bagi UMKM dengan proses pengajuan yang lebih mudah dan persyaratan yang lebih sederhana, serta pengembangan program pendampingan bisnis.

- Pinjaman Pendidikan: Membantu individu membiayai pendidikan tinggi. Kemungkinan BCA akan berkolaborasi dengan lembaga pendidikan untuk menawarkan skema pinjaman yang lebih terintegrasi dan terjangkau.

Tabel Perbandingan Jenis Pinjaman BCA 2025

Tabel berikut merupakan proyeksi dan bukan merupakan penawaran resmi dari BCA. Suku bunga, jangka waktu, dan persyaratan dapat berubah sewaktu-waktu.

Membahas Pinjaman BCA 2025 HD, kita perlu mempertimbangkan berbagai faktor, termasuk suku bunga dan jangka waktu pinjaman. Sebagai perbandingan, Anda bisa melihat informasi detail mengenai skema pinjaman lain, misalnya dengan memeriksa Tabel Pinjaman BNI 2025 Reguler untuk mendapatkan gambaran lebih luas. Dengan membandingkan beberapa pilihan, Anda dapat menentukan mana yang paling sesuai dengan kebutuhan dan kemampuan finansial Anda sebelum memutuskan untuk mengajukan Pinjaman BCA 2025 HD.

Informasi tersebut akan membantu Anda dalam pengambilan keputusan yang lebih tepat.

| Jenis Pinjaman | Suku Bunga (Estimasi) | Jangka Waktu (Estimasi) | Persyaratan (Estimasi) |

|---|---|---|---|

| Pinjaman Multiguna | 7-12% per tahun | 1-5 tahun | Slip gaji, NPWP, dan agunan (jika diperlukan) |

| KPR | 8-15% per tahun | 5-20 tahun | Bukti kepemilikan tanah, bukti penghasilan, dan appraisal properti |

| KKB | 9-14% per tahun | 1-5 tahun | Bukti penghasilan, KTP, dan SIM |

| Pinjaman UMKM | 6-10% per tahun | 1-3 tahun | Surat izin usaha, laporan keuangan, dan agunan (jika diperlukan) |

Ilustrasi Detail Jenis Pinjaman

Berikut ilustrasi detail untuk beberapa jenis pinjaman, merupakan gambaran umum dan dapat berbeda dengan penawaran aktual BCA.

- Pinjaman Multiguna: Target pasarnya adalah karyawan tetap dengan penghasilan stabil. Manfaatnya adalah fleksibilitas penggunaan dana untuk berbagai keperluan. Ilustrasi: Seorang karyawan ingin merenovasi rumahnya dan menggunakan pinjaman multiguna untuk membiayai proyek tersebut.

- KPR: Target pasarnya adalah individu atau pasangan yang ingin memiliki rumah. Manfaatnya adalah kemudahan dalam memperoleh hunian dengan jangka waktu pembayaran yang panjang. Ilustrasi: Sebuah keluarga muda menggunakan KPR untuk membeli rumah pertama mereka.

- Pinjaman UMKM: Target pasarnya adalah pemilik usaha mikro, kecil, dan menengah. Manfaatnya adalah akses pendanaan untuk mengembangkan usaha. Ilustrasi: Seorang pemilik warung makan menggunakan pinjaman UMKM untuk memperluas usahanya dan membeli peralatan baru.

Potensi Jenis Pinjaman Baru dan Inovasi Teknologi

BCA berpotensi memperkenalkan pinjaman berbasis teknologi yang lebih personal dan responsif. Contohnya, pinjaman yang disesuaikan dengan profil risiko individu yang ditentukan oleh algoritma AI atau pinjaman yang dikaitkan dengan platform e-commerce untuk pembelian barang secara cicilan.

Integrasi AI dalam proses aplikasi dan pengelolaan pinjaman dapat mempercepat proses persetujuan, meningkatkan akurasi penilaian risiko, dan memberikan pengalaman pengguna yang lebih baik. Sistem chatbot berbasis AI dapat menjawab pertanyaan umum dan memandu nasabah melalui proses aplikasi.

Membahas Pinjaman BCA 2025 Hd, kita perlu mempertimbangkan berbagai opsi pendanaan. Sebagai perbandingan, ada baiknya juga mengeksplorasi pilihan lain seperti Pinjaman BNI 2025 Hut , yang mungkin menawarkan skema bunga atau tenor yang berbeda. Setelah melakukan perbandingan yang menyeluruh antara kedua produk tersebut, maka Anda dapat menentukan pilihan pinjaman yang paling sesuai dengan kebutuhan dan kemampuan finansial terkait Pinjaman BCA 2025 Hd.

Persyaratan dan Prosedur Pengajuan Pinjaman BCA

Mengajukan pinjaman di BCA, khususnya di tahun 2025, diharapkan akan semakin mudah dan efisien berkat perkembangan teknologi. Prosesnya akan terintegrasi dengan baik, baik secara online maupun offline, memberikan fleksibilitas bagi para peminjam. Berikut uraian detail mengenai persyaratan dan prosedur pengajuan pinjaman BCA di masa mendatang.

Persyaratan Umum Pinjaman BCA 2025

Persyaratan pengajuan pinjaman BCA diproyeksikan akan tetap berfokus pada kemampuan calon debitur untuk melunasi pinjaman. Hal ini mencakup aspek keuangan dan riwayat kredit. Berikut beberapa persyaratan umum yang mungkin diterapkan:

- Kewarganegaraan Indonesia dan memiliki Kartu Identitas (KTP).

- Memiliki penghasilan tetap dan stabil (minimal gaji bulanan).

- Memiliki riwayat kredit yang baik (bagi yang pernah memiliki pinjaman sebelumnya).

- Usia minimal 21 tahun dan maksimal sesuai dengan ketentuan produk pinjaman yang dipilih.

- Memenuhi kriteria lain yang ditentukan oleh BCA, seperti rasio debt-to-income (DTI) yang sesuai.

Dokumen yang Diperlukan

Dokumen yang dibutuhkan untuk proses pengajuan pinjaman BCA diprediksi akan semakin digital. Namun, beberapa dokumen fisik mungkin masih diperlukan sebagai verifikasi.

- Fotocopy KTP dan Kartu Keluarga.

- Slip gaji 3 bulan terakhir atau surat keterangan penghasilan.

- Surat keterangan kerja.

- Dokumen pendukung lainnya, seperti NPWP, SIUP (jika berwirausaha), dan bukti kepemilikan aset (jika diperlukan).

- Dokumen digital seperti scan KTP dan bukti penghasilan mungkin akan diunggah melalui aplikasi BCA Mobile.

Langkah-langkah Pengajuan Pinjaman

Proses pengajuan pinjaman BCA diproyeksikan akan lebih terintegrasi dan digital. Berikut langkah-langkah yang mungkin dihadapi:

- Konsultasi dan pemilihan jenis pinjaman yang sesuai dengan kebutuhan melalui website BCA, aplikasi BCA Mobile, atau cabang BCA terdekat.

- Pengumpulan dokumen persyaratan yang telah disebutkan sebelumnya.

- Pengisian formulir aplikasi pinjaman secara online atau offline.

- Verifikasi data dan dokumen oleh pihak BCA.

- Penilaian kelayakan kredit oleh tim penilai BCA.

- Penandatanganan perjanjian pinjaman jika pengajuan disetujui.

- Pencairan dana pinjaman ke rekening BCA.

Tips Meningkatkan Peluang Persetujuan Pinjaman

Pastikan Anda memiliki riwayat kredit yang baik, memenuhi semua persyaratan yang ditentukan, dan memiliki penghasilan yang stabil dan mencukupi untuk membayar cicilan pinjaman. Persiapkan dokumen dengan lengkap dan akurat untuk mempercepat proses verifikasi. Juga, pastikan untuk memilih jenis pinjaman yang sesuai dengan kemampuan finansial Anda.

Potensi Perubahan Prosedur di Masa Depan

Diperkirakan, proses pengajuan pinjaman BCA di masa depan akan semakin terdigitalisasi. Penggunaan teknologi seperti AI dan big data akan meningkatkan efisiensi dan kecepatan proses verifikasi. Kemungkinan besar, proses pengajuan akan lebih banyak dilakukan secara online melalui aplikasi mobile banking, mengurangi kebutuhan akan kunjungan fisik ke cabang.

Contoh Skenario Pengajuan Pinjaman

Berikut beberapa skenario yang mungkin terjadi:

- Skenario 1 (Disetujui): Pak Budi mengajukan pinjaman KPR dengan memenuhi semua persyaratan, memiliki riwayat kredit baik, dan penghasilan yang stabil. Pengajuannya disetujui dan dana pinjaman dicairkan.

- Skenario 2 (Ditolak): Bu Ani mengajukan pinjaman dengan dokumen tidak lengkap dan riwayat kredit yang buruk. Pengajuannya ditolak oleh pihak BCA.

- Skenario 3 (Perlu Perbaikan): Bapak Anton mengajukan pinjaman, namun beberapa dokumennya kurang lengkap. Pihak BCA meminta Bapak Anton untuk melengkapi dokumen yang kurang sebelum melakukan verifikasi lebih lanjut.

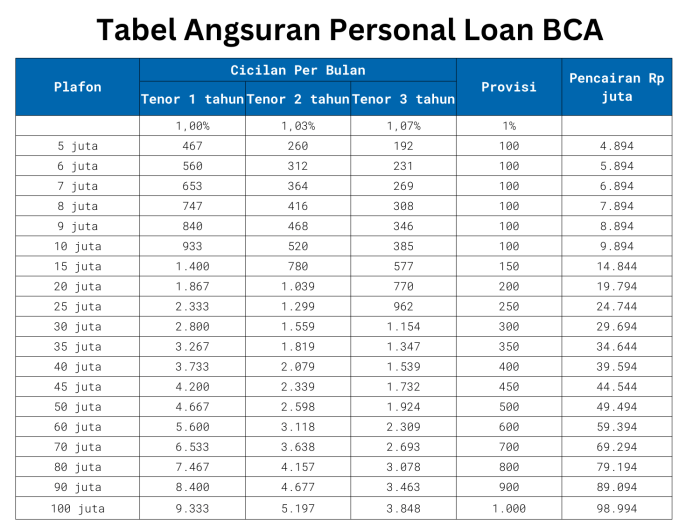

Suku Bunga dan Biaya Pinjaman BCA 2025: Pinjaman BCA 2025 Hd

Memprediksi suku bunga dan biaya pinjaman di masa depan, khususnya tahun 2025, tentu saja memiliki tantangan tersendiri. Namun, dengan menganalisis tren ekonomi makro dan kebijakan moneter terkini, kita dapat membuat proyeksi yang masuk akal. Berikut ini uraian mengenai faktor-faktor yang mempengaruhi suku bunga, perbandingan dengan bank lain, biaya tambahan, dampaknya terhadap total biaya pinjaman, serta simulasi perhitungan cicilan.

Faktor-faktor yang Mempengaruhi Suku Bunga Pinjaman BCA di Tahun 2025

Suku bunga pinjaman BCA di tahun 2025 akan dipengaruhi oleh beberapa faktor utama. Inflasi merupakan faktor kunci; inflasi yang tinggi cenderung mendorong bank sentral untuk menaikkan suku bunga acuan, yang selanjutnya akan mempengaruhi suku bunga pinjaman. Kondisi perekonomian makro secara global dan domestik juga berperan penting. Pertumbuhan ekonomi yang kuat dapat menurunkan suku bunga, sementara ketidakpastian ekonomi cenderung meningkatkannya. Selain itu, profil risiko debitur juga menjadi pertimbangan. Debitur dengan profil risiko yang lebih rendah biasanya akan mendapatkan suku bunga yang lebih rendah.

Perbandingan Suku Bunga Pinjaman BCA dengan Bank Lain di Tahun 2025

Membuat perbandingan yang akurat membutuhkan data riil dari masing-masing bank di tahun 2025, yang saat ini belum tersedia. Namun, sebagai proyeksi, kita dapat berasumsi bahwa suku bunga antar bank akan relatif kompetitif. Perbedaan suku bunga mungkin akan bergantung pada jenis pinjaman, jangka waktu, dan profil risiko debitur. Misalnya, pinjaman KPR di BCA mungkin memiliki suku bunga yang sedikit berbeda dibandingkan dengan bank lain seperti Bank Mandiri atau BRI, perbedaan ini bisa dipengaruhi oleh strategi pemasaran masing-masing bank dan tingkat likuiditas yang mereka miliki. Perbedaannya mungkin berkisar antara 0,5% hingga 2%, tergantung pada faktor-faktor yang telah disebutkan sebelumnya.

Biaya Tambahan yang Mungkin Dikenaikan Terkait Pinjaman BCA di Tahun 2025

Selain suku bunga, terdapat beberapa biaya tambahan yang mungkin dikenakan oleh BCA terkait pinjaman. Biaya-biaya ini dapat mencakup biaya administrasi, biaya provisi, asuransi jiwa, dan biaya appraisal (penilaian jaminan). Besaran biaya ini bervariasi tergantung pada jenis dan jumlah pinjaman. Informasi detail mengenai besaran biaya ini sebaiknya dikonfirmasi langsung kepada pihak BCA sebelum mengajukan pinjaman.

- Biaya Administrasi: Biaya ini umumnya relatif kecil dan bersifat tetap.

- Biaya Provisi: Biaya ini merupakan persentase tertentu dari jumlah pinjaman yang disetujui.

- Asuransi Jiwa: Biaya ini melindungi pihak bank jika debitur meninggal dunia sebelum melunasi pinjaman.

- Biaya Appraisal: Biaya ini dikenakan jika diperlukan penilaian terhadap jaminan yang diberikan.

Dampak Suku Bunga dan Biaya terhadap Total Biaya Pinjaman

Suku bunga dan biaya tambahan secara signifikan mempengaruhi total biaya pinjaman. Suku bunga yang lebih tinggi akan meningkatkan total biaya yang harus dibayarkan oleh debitur. Begitu pula dengan biaya tambahan, semakin banyak biaya tambahan yang dikenakan, semakin besar total biaya pinjaman. Oleh karena itu, penting bagi debitur untuk memahami dan memperhitungkan semua biaya yang terkait dengan pinjaman sebelum memutuskan untuk mengajukan pinjaman.

Simulasi Perhitungan Cicilan Pinjaman dengan Berbagai Skenario Suku Bunga

Berikut ini simulasi perhitungan cicilan pinjaman dengan asumsi jumlah pinjaman Rp 100.000.000 dan jangka waktu 10 tahun (120 bulan):

| Suku Bunga (%) | Cicilan Bulanan (Rp) | Total Biaya Pinjaman (Rp) |

|---|---|---|

| 8% | 1.200.000 | 144.000.000 – 100.000.000 = 44.000.000 |

| 10% | 1.265.000 | 151.800.000 – 100.000.000 = 51.800.000 |

| 12% | 1.331.000 | 159.720.000 – 100.000.000 = 59.720.000 |

Catatan: Perhitungan di atas merupakan simulasi sederhana dan belum memperhitungkan biaya tambahan lainnya.

FAQ Pinjaman BCA 2025

Berikut ini adalah beberapa pertanyaan umum yang sering diajukan mengenai pinjaman BCA di tahun 2025. Informasi ini bersifat umum dan sebaiknya dikonfirmasi langsung ke pihak BCA untuk mendapatkan informasi terkini dan paling akurat.

Cara Mengajukan Pinjaman BCA di Tahun 2025

Proses pengajuan pinjaman BCA diprediksi akan tetap mudah dan dapat diakses melalui beberapa jalur. Kemungkinan besar, nasabah dapat mengajukan pinjaman melalui aplikasi mobile BCA, website resmi BCA, atau langsung mengunjungi cabang BCA terdekat. Prosesnya mungkin melibatkan pengisian formulir aplikasi online, pengunggahan dokumen persyaratan, dan verifikasi data oleh pihak BCA. Setelah pengajuan, pihak BCA akan melakukan proses evaluasi dan akan memberitahukan keputusan terkait permohonan pinjaman Anda.

Persyaratan Pinjaman BCA di Tahun 2025, Pinjaman BCA 2025 Hd

Persyaratan pinjaman BCA di tahun 2025 diperkirakan masih akan berfokus pada kelayakan finansial calon peminjam. Berikut beberapa persyaratan yang mungkin dibutuhkan:

- Memiliki rekening BCA aktif.

- Memenuhi batas usia minimal dan maksimal yang ditentukan BCA.

- Memiliki penghasilan tetap dan stabil (bukti slip gaji atau surat keterangan penghasilan).

- Memiliki agunan (untuk jenis pinjaman tertentu).

- Memiliki riwayat kredit yang baik (untuk pinjaman tertentu).

- Menyerahkan dokumen identitas diri yang sah (KTP, NPWP).

Catatan: Persyaratan detail dapat bervariasi tergantung jenis pinjaman yang diajukan. Sebaiknya hubungi langsung BCA untuk informasi terbaru dan paling akurat.

Suku Bunga Pinjaman BCA di Tahun 2025

Suku bunga pinjaman BCA di tahun 2025 akan dipengaruhi oleh beberapa faktor, antara lain kebijakan Bank Indonesia terkait suku bunga acuan, kondisi perekonomian makro, dan profil risiko peminjam. Sebagai gambaran, suku bunga dapat bervariasi, misalnya, antara 8% hingga 15% per tahun. Namun, ini hanya estimasi dan dapat berubah sewaktu-waktu. Suku bunga yang sebenarnya akan ditentukan oleh BCA berdasarkan penilaian terhadap profil risiko masing-masing peminjam.

Cara Menghitung Cicilan Pinjaman BCA

Perhitungan cicilan pinjaman biasanya menggunakan metode anuitas. Rumus umum yang digunakan adalah:

M = (P x i) / (1 – (1 + i)^-n)

dimana:

- M = Angsuran bulanan

- P = Jumlah pinjaman

- i = Suku bunga per bulan (suku bunga tahunan dibagi 12)

- n = Jumlah bulan pinjaman

Contoh: Jika jumlah pinjaman Rp 100.000.000, suku bunga tahunan 12% (i = 0.01), dan jangka waktu pinjaman 12 bulan (n = 12), maka cicilan bulanannya adalah:

M = (100.000.000 x 0.01) / (1 – (1 + 0.01)^-12) ≈ Rp 8.884.870

Namun, perhitungan ini hanya ilustrasi. Perhitungan yang akurat sebaiknya dilakukan oleh pihak BCA atau menggunakan kalkulator cicilan online yang tersedia.

Konsekuensi Gagal Bayar Cicilan Pinjaman BCA

Gagal membayar cicilan pinjaman BCA akan berdampak negatif pada catatan kredit Anda dan dapat mengakibatkan beberapa konsekuensi, antara lain:

- Denda keterlambatan pembayaran.

- Penetapan bunga keterlambatan yang lebih tinggi.

- Penurunan skor kredit Anda, sehingga mempersulit pengajuan pinjaman di masa depan.

- Pengiriman surat peringatan.

- Proses penagihan oleh pihak BCA.

- Dalam kasus yang ekstrim, BCA dapat mengambil tindakan hukum untuk menagih tunggakan.

Oleh karena itu, sangat penting untuk selalu membayar cicilan pinjaman tepat waktu sesuai kesepakatan.