Visi BCA 2025 dan Layanan Pinjaman

Pinjaman BCA 2025 Visi – Bank Central Asia (BCA) telah menetapkan visi ambisius untuk tahun 2025, yang berfokus pada transformasi digital dan peningkatan layanan pelanggan. Visi ini memiliki implikasi signifikan terhadap produk dan layanan pinjaman yang ditawarkan BCA, mengarah pada inovasi dan peningkatan aksesibilitas bagi nasabah.

Pinjaman BCA 2025 Visi memiliki tujuan untuk mendukung pertumbuhan ekonomi Indonesia. Salah satu faktor penting yang perlu dipertimbangkan sebelum mengajukan pinjaman adalah suku bunga yang berlaku. Untuk informasi detail mengenai Suku Bunga Pinjaman BCA 2025 , silakan kunjungi tautan tersebut. Dengan memahami suku bunga, Anda dapat merencanakan keuangan dengan lebih baik dan memastikan kesesuaiannya dengan visi jangka panjang Anda dalam memanfaatkan layanan Pinjaman BCA 2025 Visi.

Perencanaan yang matang akan membantu Anda mencapai tujuan finansial yang diharapkan.

Visi BCA 2025 secara umum bertujuan untuk menjadi bank digital terdepan di Indonesia, memberikan pengalaman perbankan yang seamless dan personal kepada nasabahnya. Dalam konteks pinjaman, ini diterjemahkan menjadi proses aplikasi yang lebih cepat dan mudah, aksesibilitas yang lebih luas melalui berbagai saluran digital, serta solusi pinjaman yang lebih personal dan sesuai dengan kebutuhan individu.

Target Pasar Pinjaman BCA

BCA menargetkan berbagai segmen pasar melalui produk pinjamannya. Mulai dari individu yang membutuhkan kredit konsumtif seperti KPR, KKB, dan kartu kredit, hingga pelaku usaha mikro, kecil, dan menengah (UMKM) yang memerlukan modal usaha. Strategi diferensiasi produk dan penyesuaian layanan disesuaikan dengan karakteristik dan kebutuhan masing-masing segmen.

Strategi BCA dalam Mencapai Visi 2025 di Sektor Pinjaman

Untuk mencapai visi 2025 di sektor pinjaman, BCA menerapkan beberapa strategi kunci. Salah satunya adalah pengembangan platform digital yang terintegrasi dan user-friendly, mempermudah proses pengajuan dan pengelolaan pinjaman. Selain itu, BCA juga berinvestasi besar dalam teknologi analitik data untuk meningkatkan akurasi penilaian kredit dan personalisasi layanan. Peningkatan kualitas layanan pelanggan melalui berbagai kanal, seperti call center dan aplikasi mobile banking, juga menjadi prioritas.

Perbandingan Produk Pinjaman BCA, Pinjaman BCA 2025 Visi

BCA menawarkan beragam produk pinjaman untuk memenuhi berbagai kebutuhan nasabah. Berikut perbandingan beberapa produk pinjaman BCA yang ada saat ini (data bersifat umum dan dapat berubah, sebaiknya konfirmasi langsung ke BCA untuk informasi terkini):

| Produk Pinjaman | Tujuan Pinjaman | Tenor | Suku Bunga | Syarat |

|---|---|---|---|---|

| Kredit Pemilikan Rumah (KPR) | Pembelian rumah | Beragam, hingga 20 tahun | Variabel, tergantung suku bunga acuan | Kemampuan membayar, agunan rumah |

| Kredit Kendaraan Bermotor (KKB) | Pembelian kendaraan bermotor | Beragam, hingga 5 tahun | Variabel, tergantung suku bunga acuan | Kemampuan membayar, agunan kendaraan |

| Kartu Kredit BCA | Transaksi non-tunai, cicilan | Beragam, tergantung jenis kartu dan transaksi | Variabel, tergantung jenis kartu dan promosi | Kemampuan membayar, riwayat kredit |

| Kredit Usaha Rakyat (KUR) | Modal usaha UMKM | Beragam, tergantung jenis KUR | Sesuai ketentuan pemerintah | Kemampuan membayar, rencana usaha |

Jenis-jenis Pinjaman BCA dan Fitur Unggulan: Pinjaman BCA 2025 Visi

Bank Central Asia (BCA) menawarkan berbagai jenis pinjaman untuk memenuhi kebutuhan finansial nasabahnya. Mulai dari pembiayaan properti hingga kebutuhan konsumtif, BCA menyediakan solusi kredit dengan beragam fitur dan skema yang dapat disesuaikan dengan profil masing-masing individu. Berikut uraian lebih lanjut mengenai jenis-jenis pinjaman BCA dan fitur unggulannya.

Kredit Pemilikan Rumah (KPR) BCA

KPR BCA merupakan solusi pembiayaan untuk pembelian rumah, baik rumah baru maupun rumah bekas. BCA menawarkan berbagai pilihan program KPR dengan jangka waktu dan suku bunga yang kompetitif. Keunggulan KPR BCA antara lain proses pengajuan yang relatif mudah dan cepat, serta berbagai pilihan skema angsuran yang fleksibel.

- Fitur Unggulan: Proses pengajuan yang cepat dan mudah, berbagai pilihan jangka waktu, suku bunga kompetitif, pilihan skema angsuran fleksibel, kemudahan dalam proses administrasi.

Contoh Perhitungan Cicilan: Misalnya, untuk KPR sebesar Rp 500.000.000 dengan suku bunga 8% per tahun dan jangka waktu 15 tahun, maka cicilan bulanan diperkirakan sekitar Rp 4.600.000 (perhitungan simulasi, angka aktual dapat berbeda).

Pinjaman BCA 2025 Visi menawarkan berbagai solusi keuangan untuk mencapai tujuan finansial Anda. Salah satu produk unggulan yang perlu Anda perhatikan adalah Pinjaman Kupedes, yang dirancang untuk mendukung usaha mikro, kecil, dan menengah (UMKM). Untuk memudahkan perencanaan keuangan Anda, informasi detail mengenai Angsuran Pinjaman Kupedes BCA 2025 sangat penting. Dengan memahami skema angsuran ini, Anda dapat lebih efektif mengelola arus kas dan memastikan keberlangsungan bisnis Anda.

Kembali ke Pinjaman BCA 2025 Visi secara keseluruhan, memahami detail angsuran ini merupakan bagian penting dalam perencanaan penggunaan fasilitas pinjaman yang ditawarkan.

Kredit Kendaraan Bermotor (KKB) BCA

Bagi Anda yang ingin membeli kendaraan bermotor baik roda dua maupun roda empat, KKB BCA dapat menjadi pilihan yang tepat. Program ini menawarkan kemudahan dalam proses pengajuan dan berbagai pilihan tenor serta suku bunga yang kompetitif.

- Fitur Unggulan: Proses pengajuan yang mudah dan cepat, berbagai pilihan merek dan tipe kendaraan, suku bunga kompetitif, tenor angsuran yang fleksibel, asuransi kendaraan yang terintegrasi (tergantung program).

Contoh Perhitungan Cicilan: Untuk pembelian mobil seharga Rp 250.000.000 dengan suku bunga 9% per tahun dan tenor 5 tahun, perkiraan cicilan bulanan sekitar Rp 5.000.000 (perhitungan simulasi, angka aktual dapat berbeda).

Bicara mengenai perencanaan keuangan jangka panjang, Pinjaman BCA 2025 Visi menawarkan berbagai solusi menarik. Namun, jika Anda membutuhkan akses dana lebih cepat dengan nominal lebih terjangkau, misalnya untuk kebutuhan mendesak, perlu juga dipertimbangkan opsi lain seperti Pinjaman BNI 2025 2 Juta yang mungkin lebih sesuai. Kembali ke Pinjaman BCA 2025 Visi, keunggulannya terletak pada fleksibilitas jangka waktu dan potensi peningkatan keuangan di masa depan.

Jadi, pemilihan produk pinjaman tergantung pada kebutuhan dan rencana keuangan Anda masing-masing.

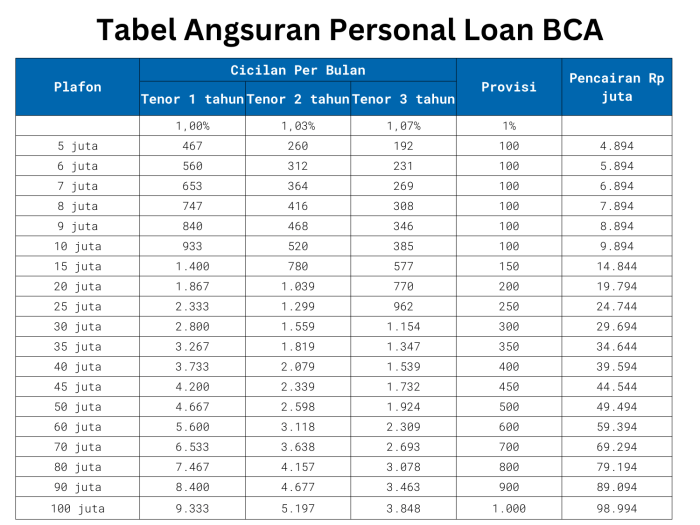

Pinjaman Tunai BCA

Pinjaman tunai BCA merupakan solusi bagi nasabah yang membutuhkan dana tunai cepat untuk berbagai keperluan. BCA menawarkan berbagai jenis pinjaman tunai dengan persyaratan yang relatif mudah dipenuhi.

- Fitur Unggulan: Proses pengajuan yang cepat dan mudah, pencairan dana yang cepat, limit pinjaman yang kompetitif, fleksibilitas dalam penggunaan dana.

Contoh Perhitungan Cicilan: Untuk pinjaman tunai Rp 50.000.000 dengan suku bunga 10% per tahun dan tenor 3 tahun, perkiraan cicilan bulanan sekitar Rp 1.667.000 (perhitungan simulasi, angka aktual dapat berbeda).

Tabel Ringkasan Biaya dan Persyaratan

Berikut tabel ringkasan biaya dan persyaratan untuk masing-masing jenis pinjaman (perkiraan, syarat dan ketentuan dapat berubah sewaktu-waktu, sebaiknya konfirmasi langsung ke BCA):

| Jenis Pinjaman | Suku Bunga (Perkiraan) | Tenor (Minimum – Maksimum) | Persyaratan Umum |

|---|---|---|---|

| KPR | 8% – 12% per tahun | 5 – 20 tahun | Dokumen kepemilikan tanah, slip gaji, bukti penghasilan |

| KKB | 9% – 13% per tahun | 1 – 7 tahun | Dokumen identitas, bukti kepemilikan kendaraan (jika ada), slip gaji |

| Pinjaman Tunai | 10% – 15% per tahun | 1 – 5 tahun | Dokumen identitas, slip gaji, bukti penghasilan |

Persyaratan dan Proses Pengajuan Pinjaman BCA

Mengajukan pinjaman di BCA menawarkan berbagai pilihan sesuai kebutuhan finansial Anda. Namun, sebelum mengajukan, memahami persyaratan dan proses pengajuan sangat penting untuk memastikan kelancaran aplikasi. Berikut penjelasan detail mengenai persyaratan, langkah-langkah pengajuan, dan contoh dokumen yang dibutuhkan untuk berbagai jenis pinjaman BCA.

Pinjaman BCA 2025 Visi menawarkan berbagai solusi finansial untuk memenuhi kebutuhan nasabah. Perencanaan keuangan yang matang tentu penting, dan memahami persyaratan pinjaman dari berbagai lembaga keuangan juga krusial. Sebagai perbandingan, Anda bisa melihat Syarat Pinjaman BNI 2025 untuk memperoleh gambaran yang lebih luas. Dengan membandingkan beberapa opsi, Anda dapat memilih produk pinjaman yang paling sesuai dengan profil keuangan dan rencana jangka panjang Anda, sehingga visi keuangan Anda bersama Pinjaman BCA 2025 Visi dapat terwujud.

Persyaratan Pinjaman BCA

Persyaratan pinjaman BCA bervariasi tergantung jenis pinjaman yang diajukan. Secara umum, persyaratan meliputi dokumen identitas, bukti penghasilan, dan agunan (jika diperlukan). Berikut beberapa contoh persyaratan umum untuk beberapa jenis pinjaman BCA:

- Kredit Tanpa Agunan (KTA): Umumnya membutuhkan KTP, NPWP, slip gaji/bukti penghasilan 3 bulan terakhir, dan rekening koran 3 bulan terakhir. Syarat tambahan mungkin berlaku tergantung kebijakan BCA dan profil peminjam.

- Kredit Pemilikan Rumah (KPR): Membutuhkan KTP, NPWP, bukti kepemilikan tanah/rumah (sertifikat), bukti penghasilan, dan dokumen pendukung lainnya yang mungkin diminta oleh pihak BCA, seperti surat keterangan kerja dan laporan keuangan.

- Kredit Kendaraan Bermotor (KKB): Membutuhkan KTP, NPWP, bukti kepemilikan kendaraan (STNK dan BPKB), bukti penghasilan, dan dokumen pendukung lainnya yang mungkin diminta oleh pihak BCA, seperti surat keterangan kerja.

Perlu diingat bahwa persyaratan ini bersifat umum dan dapat berubah sewaktu-waktu. Sebaiknya konfirmasi langsung ke pihak BCA atau mengunjungi website resmi mereka untuk informasi terbaru dan terlengkap.

Proses Pengajuan Pinjaman BCA Secara Online dan Offline

BCA menyediakan dua jalur pengajuan pinjaman, yaitu secara online dan offline. Proses online umumnya lebih praktis dan efisien, sedangkan proses offline memungkinkan konsultasi langsung dengan petugas BCA.

Pengajuan Pinjaman BCA Secara Online: Panduan Langkah Demi Langkah

- Kunjungi website resmi BCA dan cari menu “Pinjaman”.

- Pilih jenis pinjaman yang diinginkan (misalnya, KTA, KPR, KKB).

- Isi formulir aplikasi online dengan lengkap dan akurat. Pastikan data yang dimasukkan sesuai dengan dokumen yang akan diunggah.

- Unggah dokumen pendukung yang dibutuhkan, seperti KTP, NPWP, slip gaji, dan lain-lain. Pastikan dokumen tersebut dalam format yang dipersyaratkan dan memiliki kualitas yang baik.

- Kirimkan aplikasi dan tunggu proses verifikasi dari pihak BCA.

- Pihak BCA akan menghubungi Anda untuk konfirmasi dan informasi lebih lanjut.

- Setelah disetujui, dana pinjaman akan dicairkan ke rekening BCA Anda.

Contoh Dokumen yang Dibutuhkan untuk Setiap Jenis Pinjaman BCA

| Jenis Pinjaman | Contoh Dokumen |

|---|---|

| KTA | KTP, NPWP, Slip Gaji 3 Bulan Terakhir, Rekening Koran 3 Bulan Terakhir |

| KPR | KTP, NPWP, Sertifikat Tanah/Rumah, Bukti Penghasilan, Surat Keterangan Kerja |

| KKB | KTP, NPWP, STNK, BPKB, Bukti Penghasilan, Surat Keterangan Kerja |

Catatan: Daftar dokumen ini bersifat umum dan dapat berbeda tergantung kebijakan BCA dan kebutuhan verifikasi.

Flowchart Proses Pengajuan Pinjaman BCA

Berikut gambaran umum alur pengajuan pinjaman BCA:

[Mulai] –> [Pengajuan Pinjaman (Online/Offline)] –> [Verifikasi Dokumen] –> [Analisa Kelayakan] –> [Penolakan/ Persetujuan] –> [Pencairan Dana] –> [Akhir]

Proses ini dapat bervariasi tergantung jenis pinjaman dan kebijakan BCA.

Keunggulan dan Kekurangan Pinjaman BCA Dibandingkan dengan Bank Lain

Memilih pinjaman bank merupakan keputusan penting yang membutuhkan pertimbangan matang. BCA, sebagai salah satu bank terbesar di Indonesia, menawarkan berbagai produk pinjaman. Namun, penting untuk membandingkannya dengan penawaran dari bank lain untuk memastikan Anda mendapatkan solusi terbaik sesuai kebutuhan dan kemampuan finansial.

Perbandingan ini akan fokus pada suku bunga, fitur, biaya, dan faktor-faktor lain yang perlu dipertimbangkan sebelum memutuskan untuk mengajukan pinjaman di BCA atau bank lain. Kami akan menggunakan data umum dan ilustrasi untuk menjelaskan perbedaannya, mengingat suku bunga dan biaya dapat berubah sewaktu-waktu.

Perbandingan Suku Bunga Pinjaman BCA dengan Bank Lain

Suku bunga pinjaman sangat berpengaruh pada total biaya yang harus dibayarkan. BCA biasanya menawarkan kisaran suku bunga kompetitif, namun besarannya bergantung pada jenis pinjaman, jangka waktu, dan profil kredit nasabah. Untuk perbandingan, mari kita ambil contoh pinjaman KPR. Secara umum, suku bunga KPR BCA mungkin sedikit lebih tinggi atau lebih rendah dibandingkan dengan bank lain seperti Bank Mandiri atau BRI, tergantung pada program promosi yang sedang berjalan dan kebijakan masing-masing bank.

Keunggulan dan Kekurangan Pinjaman BCA

BCA memiliki beberapa keunggulan, seperti jaringan luas, kemudahan akses melalui aplikasi mobile, dan reputasi yang baik. Namun, terdapat juga beberapa kekurangan yang perlu dipertimbangkan. Misalnya, persyaratan pengajuan pinjaman BCA mungkin lebih ketat dibandingkan bank lain, atau biaya administrasi tertentu mungkin lebih tinggi. Perlu diingat bahwa setiap bank memiliki kebijakan yang berbeda.

Tabel Perbandingan Fitur dan Biaya Pinjaman

Tabel berikut ini memberikan gambaran umum perbandingan fitur dan biaya pinjaman di tiga bank berbeda, yaitu BCA, Bank Mandiri, dan BRI. Data ini merupakan ilustrasi dan dapat berbeda dengan kondisi aktual. Selalu periksa informasi terbaru di situs web resmi masing-masing bank.

| Fitur/Biaya | BCA | Bank Mandiri | BRI |

|---|---|---|---|

| Suku Bunga (Ilustrasi KPR) | 7,5% – 10% per tahun | 7% – 9,5% per tahun | 7,2% – 9,8% per tahun |

| Biaya Administrasi | Variabel, tergantung jenis pinjaman | Variabel, tergantung jenis pinjaman | Variabel, tergantung jenis pinjaman |

| Jangka Waktu Pinjaman | Beragam, tergantung jenis pinjaman | Beragam, tergantung jenis pinjaman | Beragam, tergantung jenis pinjaman |

| Persyaratan | Beragam, tergantung jenis pinjaman | Beragam, tergantung jenis pinjaman | Beragam, tergantung jenis pinjaman |

Faktor yang Perlu Dipertimbangkan Sebelum Memilih Pinjaman BCA

Sebelum memutuskan untuk mengambil pinjaman di BCA, beberapa faktor penting perlu dipertimbangkan, antara lain: Suku bunga yang ditawarkan, jangka waktu pinjaman, total biaya yang harus dibayarkan, persyaratan pengajuan, reputasi bank, dan kemudahan akses layanan. Membandingkan penawaran dari beberapa bank akan membantu Anda menemukan pilihan yang paling sesuai dengan kebutuhan dan kemampuan finansial.

Rekomendasi Jenis Pinjaman BCA untuk Berbagai Profil Nasabah

BCA menawarkan berbagai jenis pinjaman, seperti KPR, KKB, dan pinjaman multiguna. Pemilihan jenis pinjaman yang tepat bergantung pada kebutuhan dan profil nasabah. Misalnya, nasabah yang ingin membeli rumah cocok dengan KPR, sedangkan nasabah yang membutuhkan dana untuk modal usaha dapat mempertimbangkan pinjaman multiguna. Konsultasi dengan petugas bank akan membantu menentukan jenis pinjaman yang paling sesuai.

Tips dan Strategi Mengelola Pinjaman BCA

Memiliki pinjaman, terutama pinjaman dari lembaga keuangan sebesar BCA, membutuhkan perencanaan keuangan yang matang. Kemampuan mengelola keuangan dengan baik akan menentukan keberhasilan Anda dalam membayar cicilan tepat waktu dan menghindari risiko gagal bayar. Artikel ini akan memberikan beberapa tips dan strategi praktis untuk membantu Anda mengelola pinjaman BCA secara efektif.

Tips Efektif Mengelola Keuangan untuk Membayar Cicilan Tepat Waktu

Kuncinya adalah disiplin dan perencanaan yang cermat. Buatlah anggaran bulanan yang realistis dan pastikan alokasi dana untuk cicilan pinjaman BCA menjadi prioritas utama sebelum mengalokasikan dana untuk kebutuhan lain. Lakukan pemantauan rutin terhadap pengeluaran Anda untuk memastikan tetap berada dalam jalur anggaran.

- Buatlah daftar pengeluaran bulanan secara detail.

- Prioritaskan pembayaran cicilan pinjaman BCA.

- Cari cara untuk mengurangi pengeluaran yang tidak perlu.

- Manfaatkan aplikasi pengatur keuangan untuk memantau arus kas.

Strategi Meminimalisir Risiko Gagal Bayar Pinjaman BCA

Gagal bayar dapat berdampak negatif pada skor kredit Anda. Untuk mencegah hal ini, penting untuk memahami kemampuan finansial Anda sebelum mengajukan pinjaman dan selalu menjaga komunikasi yang baik dengan pihak BCA jika terjadi kendala keuangan.

- Ajukan pinjaman sesuai dengan kemampuan finansial.

- Pilih tenor pinjaman yang sesuai dengan kemampuan pembayaran.

- Selalu membayar cicilan tepat waktu.

- Hubungi pihak BCA jika mengalami kesulitan keuangan.

Kiat Praktis Mengelola Keuangan Pribadi Saat Memiliki Pinjaman

Mengatur keuangan pribadi saat memiliki pinjaman membutuhkan kedisiplinan dan perencanaan yang baik. Dengan menerapkan beberapa kiat praktis berikut, Anda dapat lebih mudah mengelola keuangan dan menghindari masalah finansial.

- Pisahkan rekening untuk kebutuhan sehari-hari dan pembayaran cicilan.

- Buat dana darurat untuk mengantisipasi kejadian tak terduga.

- Cari sumber pendapatan tambahan jika memungkinkan.

- Hindari pengeluaran konsumtif yang tidak perlu.

Contoh Rencana Anggaran Bulanan untuk Nasabah dengan Pinjaman BCA

Berikut contoh rencana anggaran bulanan sederhana. Angka-angka ini bersifat ilustrasi dan perlu disesuaikan dengan kondisi keuangan masing-masing individu.

| Pos Pengeluaran | Jumlah (Rp) |

|---|---|

| Gaji/Pendapatan | 10.000.000 |

| Cicilan Pinjaman BCA | 2.000.000 |

| Kebutuhan Pokok (Makan, Transportasi) | 3.000.000 |

| Biaya Rumah Tangga | 1.500.000 |

| Dana Darurat | 500.000 |

| Tabungan | 1.000.000 |

| Lain-lain | 2.000.000 |

“Keuangan yang sehat adalah fondasi kehidupan yang stabil. Bijaklah dalam mengelola pendapatan dan pengeluaran, dan selalu utamakan kewajiban sebelum keinginan.”

Pertanyaan Umum Seputar Pinjaman BCA dan Visi 2025

Berikut ini penjelasan mengenai beberapa pertanyaan umum yang sering diajukan terkait layanan pinjaman BCA dan visi perusahaan di tahun 2025. Informasi ini diharapkan dapat memberikan gambaran yang lebih jelas dan membantu Anda dalam memahami produk dan layanan pinjaman BCA.

Visi BCA Tahun 2025 Terkait Layanan Pinjaman

Visi BCA tahun 2025 mencakup komitmen untuk menjadi bank terdepan di Indonesia dengan menyediakan layanan keuangan yang inovatif dan inklusif. Dalam konteks layanan pinjaman, BCA berfokus pada pengembangan solusi digital yang memudahkan akses dan meningkatkan efisiensi proses pengajuan, persetujuan, dan pencairan pinjaman. Hal ini meliputi penyederhanaan persyaratan, peningkatan kecepatan proses, dan pengembangan produk pinjaman yang lebih sesuai dengan kebutuhan nasabah. BCA juga berkomitmen untuk meningkatkan literasi keuangan dan memastikan akses yang adil bagi seluruh lapisan masyarakat.

Cara Mengajukan Pinjaman BCA Secara Online

Mengajukan pinjaman BCA secara online kini semakin mudah. Nasabah dapat mengakses berbagai platform digital BCA, seperti aplikasi mobile banking BCA mobile atau website resmi BCA. Prosesnya umumnya melibatkan pengisian formulir aplikasi online yang berisi data diri dan informasi keuangan. Setelah pengajuan, sistem akan memproses permohonan dan memberikan notifikasi terkait statusnya. Beberapa jenis pinjaman mungkin memerlukan verifikasi dokumen tambahan secara online atau tatap muka di cabang BCA terdekat.

Persyaratan yang Dibutuhkan untuk Mendapatkan Pinjaman BCA

Persyaratan untuk mendapatkan pinjaman BCA bervariasi tergantung jenis pinjaman yang dipilih (misalnya, KTA, kredit kepemilikan rumah, kredit kendaraan bermotor). Secara umum, persyaratan meliputi persyaratan umum seperti usia minimal, status pekerjaan, penghasilan tetap, dan riwayat kredit yang baik. Dokumen pendukung yang diperlukan biasanya termasuk Kartu Identitas, bukti penghasilan (slip gaji atau surat keterangan penghasilan), dan dokumen pendukung lainnya yang relevan dengan jenis pinjaman yang diajukan. Informasi lebih detail mengenai persyaratan spesifik dapat ditemukan di website resmi BCA atau melalui layanan customer service BCA.

Suku Bunga Pinjaman BCA Saat Ini

Suku bunga pinjaman BCA saat ini bervariasi tergantung jenis pinjaman, jangka waktu pinjaman, dan profil kredit nasabah. Informasi suku bunga yang akurat dan terbaru dapat diperoleh langsung dari website resmi BCA atau melalui layanan customer service BCA. Penting untuk selalu memeriksa suku bunga yang berlaku sebelum mengajukan pinjaman agar Anda dapat mempertimbangkan dan membandingkannya dengan penawaran dari lembaga keuangan lainnya.

Tindakan yang Harus Dilakukan Jika Mengalami Kesulitan Membayar Cicilan Pinjaman BCA

Jika mengalami kesulitan dalam membayar cicilan pinjaman BCA, segera hubungi layanan customer service BCA. BCA menyediakan beberapa solusi untuk membantu nasabah yang mengalami kesulitan keuangan, seperti restrukturisasi pinjaman, perpanjangan jangka waktu pinjaman, atau penjadwalan ulang pembayaran. Komunikasi yang proaktif dengan pihak BCA sangat penting untuk mencegah terjadinya tunggakan dan menghindari dampak negatif pada riwayat kredit nasabah. Semakin cepat Anda menghubungi BCA, semakin besar kemungkinan solusi yang dapat ditawarkan.