Pinjaman BCA 2025: Solusi Keuangan Masa Depan: Pinjaman BCA 2025 Waktunya

Pinjaman BCA 2025 Waktunya – Artikel ini membahas tentang berbagai jenis pinjaman yang ditawarkan oleh BCA diproyeksikan untuk tahun 2025, menganalisis tren pinjaman yang relevan, dan mengidentifikasi target audiens utama yang akan diuntungkan dari informasi ini. Kami akan menyoroti kemudahan akses dan fleksibilitas yang ditawarkan oleh BCA dalam memenuhi kebutuhan finansial nasabahnya.

Diproyeksikan pada tahun 2025, tren pinjaman akan semakin bergeser ke arah digitalisasi dan personalisasi. Peningkatan penggunaan teknologi finansial (fintech) akan mendorong permintaan akan solusi pinjaman online yang cepat dan efisien. BCA, sebagai salah satu bank terkemuka di Indonesia, diperkirakan akan terus berinovasi dan beradaptasi dengan tren ini, menawarkan produk pinjaman yang lebih terintegrasi dengan platform digital dan disesuaikan dengan kebutuhan individu.

Target audiens utama artikel ini adalah individu dan pelaku usaha kecil menengah (UKM) yang berencana untuk mengajukan pinjaman di tahun 2025, baik untuk keperluan konsumtif maupun produktif. Informasi ini juga relevan bagi mereka yang ingin memahami tren pasar pinjaman dan perencanaan keuangan jangka panjang.

Jenis Pinjaman BCA di Tahun 2025 (Proyeksi)

Meskipun detail spesifik produk pinjaman BCA di tahun 2025 belum dirilis secara resmi, kita dapat memproyeksikan beberapa jenis pinjaman yang mungkin ditawarkan berdasarkan tren industri dan strategi BCA saat ini. Berikut beberapa kemungkinan jenis pinjaman yang mungkin tersedia:

- Pinjaman KTA Digital: Pinjaman tanpa agunan yang diajukan dan diproses sepenuhnya secara online, menawarkan proses yang cepat dan mudah.

- Pinjaman untuk UKM berbasis Digital: Solusi pembiayaan bagi UKM yang terintegrasi dengan platform digital BCA, memudahkan akses dan manajemen pinjaman.

- Pinjaman Konsumtif dengan Bunga Kompetitif: Pinjaman untuk memenuhi kebutuhan konsumtif seperti renovasi rumah, pendidikan, atau perjalanan, dengan suku bunga yang kompetitif.

- Pinjaman Pemilikan Rumah (KPR) dengan Fasilitas Digital: Proses pengajuan KPR yang dipermudah dengan sistem online, menawarkan transparansi dan efisiensi.

Tren Pinjaman dan Adaptasi BCA

Diproyeksikan bahwa peningkatan literasi keuangan dan penggunaan teknologi digital akan mendorong permintaan akan produk pinjaman yang transparan, mudah diakses, dan memiliki suku bunga yang kompetitif. BCA diperkirakan akan merespon tren ini dengan mengembangkan produk-produk pinjaman yang lebih personal, menawarkan solusi yang disesuaikan dengan profil risiko dan kebutuhan individu nasabah. Integrasi yang lebih kuat dengan platform digital dan penggunaan data analitik untuk penilaian kredit yang lebih akurat juga akan menjadi fokus utama.

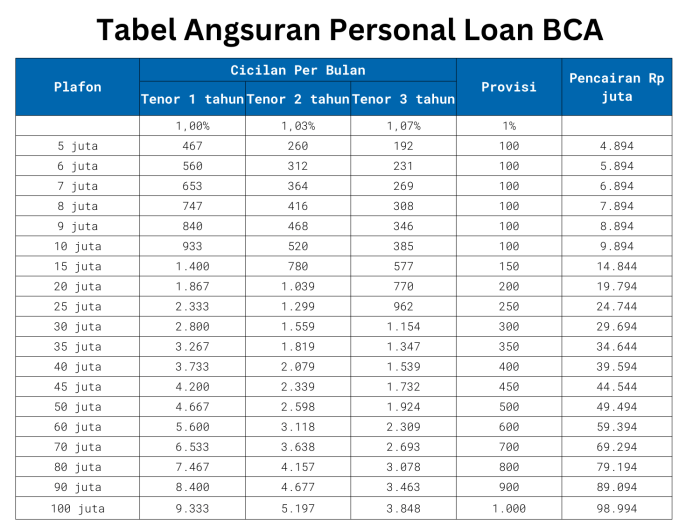

Membutuhkan pinjaman BCA di tahun 2025? Tentu saja perencanaan yang matang sangat penting. Untuk memudahkan perencanaan Anda, sebaiknya lihat dulu informasi detail mengenai suku bunga dan tenor yang ditawarkan. Anda bisa mengunjungi Tabel Pinjaman BCA 2025 Umum untuk mendapatkan gambaran umum. Dengan begitu, Anda bisa menentukan waktu yang tepat untuk mengajukan Pinjaman BCA 2025 Waktunya, sesuai dengan kebutuhan dan kemampuan finansial Anda.

Perencanaan yang baik akan membantu proses pengajuan pinjaman berjalan lancar.

Sebagai contoh, BCA mungkin akan memanfaatkan teknologi big data dan machine learning untuk menilai kelayakan kredit dengan lebih cepat dan akurat, sehingga proses persetujuan pinjaman dapat dipercepat. Selain itu, kemungkinan besar BCA akan terus mengembangkan aplikasi mobile banking yang lebih canggih, memungkinkan nasabah untuk mengajukan dan mengelola pinjaman dengan lebih mudah dan efisien.

Jenis Pinjaman BCA 2025

Memilih pinjaman yang tepat sangat penting untuk memenuhi kebutuhan finansial Anda. Bank Central Asia (BCA) menawarkan beragam produk pinjaman untuk berbagai keperluan. Berikut ini adalah gambaran umum jenis-jenis pinjaman yang mungkin ditawarkan BCA pada tahun 2025, dengan catatan bahwa informasi detail suku bunga dan biaya dapat berubah sewaktu-waktu dan sebaiknya dikonfirmasi langsung ke BCA.

Berbagai Jenis Pinjaman BCA

BCA kemungkinan akan terus menawarkan berbagai jenis pinjaman untuk memenuhi kebutuhan nasabahnya yang beragam. Berikut beberapa contoh jenis pinjaman yang mungkin tersedia, beserta persyaratan dan keunggulannya. Perlu diingat bahwa informasi ini bersifat umum dan dapat berbeda dengan penawaran aktual BCA.

| Jenis Pinjaman | Persyaratan | Keunggulan | Biaya (Estimasi) |

|---|---|---|---|

| Kredit Tanpa Agunan (KTA) | Slip gaji, NPWP, KTP, dan bukti lain yang dibutuhkan BCA | Proses cepat, tanpa jaminan aset | Suku bunga kompetitif, biaya administrasi bervariasi |

| Kredit Pemilikan Rumah (KPR) | Bukti kepemilikan tanah/rumah, slip gaji, NPWP, KTP, dan dokumen pendukung lainnya | Suku bunga kompetitif, jangka waktu panjang, pilihan asuransi | Biaya provisi, biaya administrasi, asuransi |

| Kredit Kendaraan Bermotor (KKB) | KTP, SIM, bukti kepemilikan kendaraan, slip gaji, dan dokumen pendukung lainnya | Proses mudah, tenor fleksibel, pilihan asuransi | Suku bunga kompetitif, biaya administrasi, asuransi |

Perbandingan Tiga Jenis Pinjaman

Sebagai contoh perbandingan, mari kita lihat KTA, KPR, dan KKB. KTA menawarkan fleksibilitas tinggi dengan proses yang relatif cepat, namun biasanya memiliki suku bunga yang lebih tinggi dibandingkan KPR dan KKB karena tanpa jaminan. KPR dan KKB memiliki suku bunga yang cenderung lebih rendah karena adanya jaminan aset (rumah dan kendaraan), tetapi proses pengajuannya umumnya lebih lama dan rumit.

Sebagai ilustrasi, misalnya KTA mungkin menawarkan suku bunga 12% per tahun dengan jangka waktu maksimal 3 tahun, sementara KPR bisa memiliki suku bunga 9% per tahun dengan jangka waktu hingga 20 tahun, dan KKB berada di kisaran 10-11% per tahun dengan jangka waktu 5 tahun. Angka-angka ini hanya ilustrasi dan bisa berbeda di lapangan.

Persyaratan Kredit Umum di BCA, Pinjaman BCA 2025 Waktunya

Secara umum, persyaratan kredit di BCA, seperti di banyak bank lain, meliputi dokumen identitas (KTP), bukti penghasilan (slip gaji atau laporan keuangan), NPWP, dan dokumen pendukung lainnya yang relevan dengan jenis pinjaman yang diajukan. BCA mungkin juga akan melakukan verifikasi data dan penilaian kredit untuk memastikan kelayakan pemohon.

Prosedur Pengajuan Pinjaman BCA

Mengajukan pinjaman di BCA merupakan proses yang relatif mudah dan transparan. Dengan memahami langkah-langkahnya, Anda dapat mempersiapkan diri dengan baik dan meningkatkan peluang persetujuan pengajuan pinjaman Anda. Berikut uraian detail prosedur pengajuan pinjaman di BCA.

Proses pengajuan pinjaman di BCA melibatkan beberapa tahapan penting yang perlu Anda ikuti secara berurutan. Persiapan dokumen yang lengkap dan akurat akan mempercepat proses persetujuan.

Langkah-langkah Pengajuan Pinjaman

Berikut langkah-langkah sistematis dalam mengajukan pinjaman di BCA. Perhatikan setiap detail untuk memastikan proses berjalan lancar.

- Konsultasi dan Pemilihan Produk: Sebelum mengajukan pinjaman, konsultasikan terlebih dahulu dengan petugas BCA mengenai jenis pinjaman yang sesuai dengan kebutuhan dan kemampuan finansial Anda. BCA menawarkan berbagai jenis pinjaman, seperti KTA, pinjaman untuk usaha mikro, kecil, dan menengah (UMKM), dan lainnya. Pemilihan produk yang tepat akan mempermudah proses selanjutnya.

- Persiapan Dokumen: Kumpulkan semua dokumen yang dibutuhkan sesuai dengan jenis pinjaman yang dipilih. Dokumen yang umum dibutuhkan meliputi KTP, Kartu Keluarga, slip gaji/surat keterangan penghasilan, dan dokumen pendukung lainnya. Keberadaan dokumen yang lengkap dan valid sangat penting untuk kelancaran proses pengajuan.

- Pengisian Formulir Permohonan: Isi formulir permohonan pinjaman dengan lengkap dan akurat. Pastikan semua informasi yang Anda berikan valid dan sesuai dengan data di dokumen pendukung. Kesalahan dalam pengisian formulir dapat menyebabkan penundaan proses.

- Pengajuan dan Verifikasi: Ajukan permohonan pinjaman Anda melalui cabang BCA terdekat atau melalui layanan online jika tersedia. Pihak BCA akan melakukan verifikasi data dan dokumen yang Anda ajukan. Proses verifikasi ini bertujuan untuk memastikan keabsahan data dan kelayakan Anda sebagai peminjam.

- Penilaian dan Persetujuan: Setelah verifikasi, pihak BCA akan melakukan penilaian terhadap permohonan pinjaman Anda. Penilaian ini meliputi analisis kemampuan finansial dan riwayat kredit Anda. Jika permohonan Anda disetujui, Anda akan menerima pemberitahuan dari pihak BCA.

- Pencairan Dana: Setelah persetujuan, dana pinjaman akan dicairkan ke rekening Anda. Proses pencairan dana dapat memakan waktu beberapa hari kerja, tergantung pada jenis pinjaman dan kebijakan BCA.

Dokumen yang Dibutuhkan

Dokumen yang dibutuhkan untuk pengajuan pinjaman di BCA bervariasi tergantung jenis pinjaman yang diajukan. Namun, beberapa dokumen umum yang biasanya diperlukan adalah:

- KTP

- Kartu Keluarga

- Slip Gaji/Surat Keterangan Penghasilan

- NPWP (untuk pinjaman tertentu)

- Dokumen pendukung lainnya (misalnya, akta perusahaan untuk pinjaman bisnis)

Sangat penting untuk memastikan semua dokumen dalam kondisi baik dan valid. Dokumen yang rusak atau tidak lengkap dapat menyebabkan penolakan permohonan pinjaman.

Ilustrasi Proses Pengajuan Pinjaman

Bayangkan prosesnya seperti sebuah alur kerja: Pertama, Anda berkonsultasi dengan petugas BCA untuk memilih jenis pinjaman yang tepat. Kemudian, Anda mengumpulkan dokumen-dokumen penting seperti KTP, slip gaji, dan dokumen pendukung lainnya. Setelah itu, Anda mengisi formulir permohonan secara lengkap dan akurat. Selanjutnya, pihak BCA akan memverifikasi data dan dokumen Anda. Setelah verifikasi dan penilaian risiko, pihak BCA akan memberikan keputusan persetujuan atau penolakan. Jika disetujui, dana pinjaman akan dicairkan ke rekening Anda. Setiap tahap membutuhkan ketelitian dan kesabaran agar proses berjalan lancar.

Sebagai contoh, jika Anda mengajukan KTA, maka dokumen yang dibutuhkan akan berbeda dengan pengajuan pinjaman untuk usaha. Untuk pinjaman usaha, mungkin akan dibutuhkan laporan keuangan perusahaan dan rencana bisnis yang terperinci. Proses verifikasi juga akan lebih kompleks dan memakan waktu lebih lama.

Membahas Pinjaman BCA 2025 Waktunya, kita perlu mempertimbangkan berbagai opsi pembiayaan. Sebagai perbandingan, Anda bisa melihat Tabel Pinjaman BNI Untuk Polri 2025 untuk memahami skema pinjaman di lembaga lain. Informasi ini membantu mempertimbangkan berbagai faktor sebelum memutuskan, kembali lagi ke rencana keuangan Anda dan pilihan Pinjaman BCA 2025 Waktunya yang paling sesuai.

Perencanaan yang matang akan menentukan kesuksesan pengajuan pinjaman Anda.

Suku Bunga dan Biaya Pinjaman BCA 2025

Memilih pinjaman di tahun 2025 membutuhkan pemahaman yang cermat tentang suku bunga dan biaya-biaya terkait. Artikel ini akan memberikan gambaran umum mengenai struktur suku bunga dan biaya pinjaman yang ditawarkan oleh BCA pada tahun 2025, serta perbandingannya dengan bank lain. Perlu diingat bahwa informasi ini bersifat umum dan suku bunga sebenarnya dapat bervariasi tergantung pada berbagai faktor yang akan dijelaskan lebih lanjut.

Membahas Pinjaman BCA 2025 Waktunya, kita perlu mempertimbangkan berbagai pilihan pendanaan. Sebagai perbandingan, Anda bisa melihat penawaran menarik dari Pinjaman BNI 2025 Yang Punya untuk melihat opsi lain yang tersedia. Informasi ini dapat membantu Anda membandingkan suku bunga dan persyaratan sebelum memutuskan mana yang paling sesuai dengan kebutuhan Pinjaman BCA 2025 Waktunya Anda.

Struktur Suku Bunga dan Biaya Pinjaman BCA 2025

BCA menawarkan berbagai jenis pinjaman, masing-masing dengan struktur suku bunga dan biaya yang berbeda. Secara umum, suku bunga pinjaman BCA dipengaruhi oleh beberapa faktor, termasuk suku bunga acuan Bank Indonesia (BI Rate), profil kredit nasabah, dan jenis pinjaman yang dipilih. Biaya-biaya tambahan seperti biaya administrasi, biaya provisi, dan asuransi juga mungkin berlaku. Rincian lengkap mengenai biaya-biaya ini dapat diperoleh langsung dari kantor cabang BCA atau melalui website resmi mereka.

Perbandingan Suku Bunga Pinjaman BCA dengan Bank Lain

Untuk membandingkan suku bunga pinjaman BCA dengan bank lain, diperlukan informasi terkini dari masing-masing bank. Sebagai contoh, pada tahun 2024, suku bunga KPR BCA mungkin berkisar antara 8% hingga 12% per tahun, sementara bank lain mungkin menawarkan suku bunga yang sedikit lebih rendah atau lebih tinggi tergantung pada kebijakan masing-masing bank dan profil peminjam. Perlu dicatat bahwa perbandingan ini bersifat ilustratif dan dapat berubah sewaktu-waktu. Penting untuk selalu melakukan riset dan membandingkan penawaran dari beberapa bank sebelum memutuskan untuk mengajukan pinjaman.

Faktor-faktor yang Mempengaruhi Suku Bunga Pinjaman BCA

Beberapa faktor utama yang mempengaruhi suku bunga pinjaman BCA meliputi:

- Suku bunga acuan Bank Indonesia (BI Rate): BI Rate merupakan faktor penentu utama suku bunga pinjaman di Indonesia. Kenaikan BI Rate umumnya akan diikuti oleh kenaikan suku bunga pinjaman.

- Profil kredit nasabah: Riwayat kredit nasabah, seperti skor kredit dan kemampuan membayar, sangat berpengaruh terhadap suku bunga yang ditawarkan. Nasabah dengan riwayat kredit yang baik cenderung mendapatkan suku bunga yang lebih rendah.

- Jenis pinjaman: Jenis pinjaman yang diajukan juga akan mempengaruhi suku bunga. Misalnya, suku bunga untuk KPR biasanya lebih rendah dibandingkan dengan kredit tanpa agunan (KTA).

- Jangka waktu pinjaman: Pinjaman dengan jangka waktu yang lebih panjang umumnya memiliki suku bunga yang lebih tinggi.

- Jumlah pinjaman: Besarnya jumlah pinjaman juga dapat mempengaruhi suku bunga. Pinjaman dengan jumlah yang lebih besar mungkin memiliki suku bunga yang sedikit lebih rendah.

Contoh Perhitungan Cicilan Pinjaman

Berikut adalah contoh perhitungan cicilan pinjaman untuk beberapa skenario berbeda, dengan asumsi suku bunga tetap dan tidak termasuk biaya-biaya tambahan:

| Skenario | Jumlah Pinjaman | Suku Bunga (%) | Jangka Waktu (Bulan) | Cicilan Per Bulan (Estimasi) |

|---|---|---|---|---|

| Skenario 1 (KPR) | Rp 500.000.000 | 9% | 180 | Rp 5.000.000 |

| Skenario 2 (KTA) | Rp 50.000.000 | 12% | 36 | Rp 1.700.000 |

| Skenario 3 (Kredit Multiguna) | Rp 100.000.000 | 11% | 60 | Rp 2.200.000 |

Catatan: Perhitungan ini hanya sebagai ilustrasi dan dapat berbeda dengan perhitungan sebenarnya. Suku bunga dan cicilan sebenarnya dapat bervariasi tergantung pada kebijakan bank dan profil nasabah.

Keunggulan dan Kelemahan Pinjaman BCA

Memilih produk pinjaman, khususnya di era digital seperti sekarang, memerlukan pertimbangan matang. BCA, sebagai salah satu bank terbesar di Indonesia, menawarkan berbagai produk pinjaman. Namun, seperti produk keuangan lainnya, pinjaman BCA memiliki keunggulan dan kelemahan yang perlu dipertimbangkan sebelum mengajukan permohonan. Berikut ini adalah analisis komprehensif mengenai aspek-aspek tersebut.

Perbandingan Pinjaman BCA dengan Kompetitor

Perbandingan pinjaman BCA dengan kompetitor lainnya sangat bergantung pada jenis pinjaman yang dibandingkan (misalnya, KTA, Kredit Kendaraan Bermotor, Kredit Pemilikan Rumah). Namun, secara umum, kita dapat melihat beberapa poin pembeda. Tabel berikut menyajikan perbandingan umum, perlu diingat bahwa data ini bersifat umum dan dapat bervariasi tergantung pada program dan ketentuan yang berlaku.

Membutuhkan dana cepat di tahun 2025? Pinjaman BCA 2025 Waktunya memang menjadi pertimbangan penting. Jika Anda mencari solusi cepat dan praktis, perlu dipertimbangkan juga opsi Pinjaman Online BCA Langsung Cair 2025 yang menawarkan proses pencairan yang lebih efisien. Namun, sebelum memutuskan, bandingkan syarat dan ketentuan dari berbagai jenis pinjaman BCA agar Anda bisa memilih yang paling sesuai dengan kebutuhan dan kemampuan finansial Anda di tahun 2025.

Perencanaan yang matang terkait Pinjaman BCA 2025 Waktunya sangatlah krusial.

| Keunggulan | Kelemahan |

|---|---|

| Jaringan luas dan aksesibilitas yang mudah. | Suku bunga mungkin lebih tinggi dibandingkan beberapa kompetitor, tergantung program. |

| Proses pengajuan yang relatif cepat dan mudah, terutama untuk nasabah BCA existing. | Persyaratan administrasi yang cukup ketat, terutama untuk pinjaman dengan nominal besar. |

| Beragam pilihan produk pinjaman yang sesuai dengan berbagai kebutuhan. | Biaya administrasi dan provisi yang perlu diperhatikan. |

| Reputasi yang baik dan terjamin sebagai bank besar di Indonesia. | Proses pencairan dana mungkin membutuhkan waktu lebih lama dibandingkan platform fintech tertentu. |

Pengalaman Pengguna Pinjaman BCA

Pengalaman pengguna pinjaman BCA beragam. Beberapa nasabah memberikan ulasan positif mengenai kemudahan akses dan proses pengajuan yang cepat. Sebaliknya, beberapa nasabah lain mengeluhkan proses verifikasi yang ketat dan suku bunga yang terkadang dianggap tinggi. Ulasan negatif seringkali berkaitan dengan kurangnya transparansi informasi biaya atau proses yang kurang responsif. Namun, secara keseluruhan, mayoritas pengguna puas dengan layanan dan keamanan yang diberikan oleh BCA.

Rekomendasi Jenis Pinjaman BCA Berdasarkan Profil Peminjam

Pemilihan jenis pinjaman BCA yang tepat bergantung pada profil peminjam. Berikut beberapa rekomendasi:

- Karyawan: KTA BCA merupakan pilihan yang tepat karena persyaratannya relatif mudah dipenuhi dengan bukti penghasilan tetap. Kredit kendaraan bermotor juga dapat dipertimbangkan jika membutuhkan pembiayaan untuk kendaraan.

- Wiraswasta: Pinjaman modal kerja BCA atau Kredit Usaha Rakyat (KUR) dapat menjadi solusi yang ideal, meskipun persyaratannya mungkin lebih ketat dan memerlukan bukti keuangan yang lebih komprehensif. Pemilihan jenis pinjaman akan bergantung pada skala usaha dan kebutuhan modal.

Pertanyaan Umum Seputar Pinjaman BCA 2025

Mempertimbangkan rencana keuangan di tahun 2025? Pinjaman BCA bisa menjadi solusi. Namun, sebelum mengajukan, ada beberapa hal penting yang perlu Anda ketahui. Berikut penjelasan mengenai beberapa pertanyaan umum seputar persyaratan, perhitungan cicilan, dan penanganan penolakan pengajuan.

Persyaratan Mendapatkan Pinjaman BCA

Persyaratan pinjaman BCA bervariasi tergantung jenis pinjaman yang Anda pilih, misalnya KTA, Kredit Multiguna, atau Kredit Pemilikan Rumah (KPR). Secara umum, persyaratan meliputi dokumen identitas diri seperti KTP dan NPWP, bukti penghasilan (slip gaji atau surat keterangan penghasilan), dan dokumen pendukung lainnya yang mungkin dibutuhkan. Untuk detail lengkap dan persyaratan spesifik, sebaiknya Anda mengunjungi website resmi BCA atau menghubungi cabang BCA terdekat. Beberapa persyaratan umum lainnya mungkin termasuk usia minimal peminjam, riwayat kredit yang baik, dan besaran penghasilan minimal yang ditentukan oleh BCA.

Cara Menghitung Cicilan Pinjaman BCA

Perhitungan cicilan pinjaman BCA umumnya menggunakan metode anuitas, di mana setiap cicilan terdiri dari bunga dan pelunasan pokok pinjaman. Besarnya cicilan dipengaruhi oleh tiga faktor utama: jumlah pinjaman, suku bunga, dan jangka waktu pinjaman. Anda dapat menghitung estimasi cicilan melalui kalkulator kredit yang tersedia di website BCA atau dengan berkonsultasi langsung dengan petugas BCA. Sebagai contoh, pinjaman Rp 100 juta dengan suku bunga 10% per tahun dan tenor 5 tahun akan menghasilkan cicilan bulanan yang berbeda dengan pinjaman yang sama namun dengan tenor 10 tahun. Semakin panjang tenor, semakin kecil cicilan bulanannya, tetapi total bunga yang dibayarkan akan lebih besar.

Penanganan Pengajuan Pinjaman yang Ditolak

Jika pengajuan pinjaman Anda ditolak, jangan berkecil hati. BCA biasanya akan memberikan alasan penolakan, baik secara tertulis maupun lisan. Anda perlu memahami alasan tersebut dan mencoba untuk memperbaikinya sebelum mengajukan kembali. Beberapa alasan umum penolakan meliputi riwayat kredit yang buruk, penghasilan yang tidak mencukupi, atau dokumen persyaratan yang tidak lengkap. Setelah mengetahui alasan penolakan, Anda dapat mengambil langkah-langkah yang diperlukan, misalnya memperbaiki skor kredit, mencari tambahan penghasilan, atau melengkapi dokumen yang kurang. Setelah itu, Anda dapat mempertimbangkan untuk mengajukan pinjaman kembali setelah beberapa waktu.

Tips dan Strategi Mendapatkan Pinjaman BCA

Mempersiapkan diri dengan matang sebelum mengajukan pinjaman BCA sangat penting untuk meningkatkan peluang persetujuan. Keberhasilan pengajuan pinjaman dipengaruhi oleh beberapa faktor, termasuk riwayat kredit, kelengkapan dokumen, dan pemilihan jenis pinjaman yang tepat. Berikut beberapa tips dan strategi yang dapat Anda terapkan.

Riwayat Kredit yang Baik

Riwayat kredit yang baik merupakan faktor kunci dalam proses persetujuan pinjaman. BCA, seperti lembaga keuangan lainnya, akan memeriksa riwayat kredit Anda untuk menilai kemampuan dan komitmen Anda dalam membayar kewajiban finansial. Riwayat kredit yang bersih, dengan catatan pembayaran tepat waktu dan tidak adanya tunggakan, akan meningkatkan kepercayaan lembaga pemberi pinjaman terhadap kemampuan Anda melunasi pinjaman.

Kelengkapan dan Keakuratan Dokumen

Menyiapkan dokumen yang lengkap dan akurat merupakan langkah krusial. Ketidaklengkapan atau kesalahan dalam dokumen dapat menyebabkan penundaan atau bahkan penolakan pengajuan pinjaman. Pastikan semua dokumen yang dibutuhkan telah disiapkan dengan teliti dan akurat sebelum diajukan. Dokumen yang tidak lengkap atau mengandung kesalahan dapat memberikan kesan kurangnya keseriusan dan persiapan.

- Pastikan identitas diri terverifikasi dengan baik.

- Siapkan bukti penghasilan yang jelas dan terpercaya.

- Periksa kembali seluruh dokumen sebelum diserahkan.

Pemilihan Jenis Pinjaman yang Tepat

BCA menawarkan berbagai jenis pinjaman, seperti KTA, pinjaman untuk kendaraan bermotor, dan pinjaman properti. Memilih jenis pinjaman yang sesuai dengan kebutuhan dan kemampuan finansial Anda sangat penting. Pertimbangkan jumlah pinjaman yang dibutuhkan, jangka waktu pengembalian, dan kemampuan Anda untuk membayar cicilan setiap bulannya. Jangan tergiur dengan jumlah pinjaman yang besar jika Anda kesulitan untuk membayar cicilannya.

| Jenis Pinjaman | Keunggulan | Pertimbangan |

|---|---|---|

| KTA | Proses cepat dan mudah | Suku bunga relatif tinggi |

| Pinjaman Kendaraan | Jangka waktu panjang | Agunan berupa kendaraan |

| Pinjaman Properti | Jumlah pinjaman besar | Proses persetujuan lebih lama |

Strategi Peningkatan Peluang Persetujuan

Selain poin-poin di atas, beberapa strategi tambahan dapat meningkatkan peluang persetujuan pinjaman. Menunjukkan stabilitas finansial dengan memiliki pekerjaan tetap dan penghasilan yang cukup, serta memiliki aset berharga sebagai jaminan (jika diperlukan) dapat memperkuat aplikasi Anda. Konsultasikan dengan petugas BCA untuk memahami persyaratan dan prosedur pengajuan pinjaman secara lebih detail.

- Pertahankan pekerjaan tetap dengan penghasilan stabil.

- Batasi jumlah pengajuan pinjaman dalam waktu dekat.

- Persiapkan rencana penggunaan dana pinjaman yang jelas.