Tabel Pinjaman Bank Mandiri untuk PNS 2025

Tabel Pinjaman Bank Mandiri Untuk Pns 2025 – Mempersiapkan masa depan keuangan merupakan hal yang penting, terutama bagi Aparatur Sipil Negara (PNS). Kestabilan finansial dapat dicapai dengan berbagai cara, salah satunya melalui akses terhadap fasilitas pinjaman perbankan yang terpercaya. Informasi mengenai skema pinjaman Bank Mandiri untuk PNS di tahun 2025 menjadi krusial untuk perencanaan keuangan yang matang. Dengan memanfaatkan fasilitas ini, PNS dapat meraih berbagai keuntungan, mulai dari pemenuhan kebutuhan mendesak hingga investasi jangka panjang. Artikel ini akan memberikan gambaran umum mengenai jenis-jenis pinjaman yang mungkin ditawarkan dan informasi penting lainnya yang perlu Anda ketahui. Mari kita telusuri lebih lanjut.

Pinjaman Bank Mandiri bagi PNS menawarkan sejumlah manfaat, seperti proses pengajuan yang relatif mudah dan cepat berkat adanya jaminan penghasilan tetap. Besaran bunga yang kompetitif juga menjadi daya tarik tersendiri. Selain itu, fleksibilitas tenor pinjaman memungkinkan PNS untuk menyesuaikan angsuran bulanan dengan kemampuan finansial masing-masing. Dengan demikian, PNS dapat merencanakan pengeluaran secara lebih efektif dan terhindar dari beban finansial yang memberatkan. Bank Mandiri umumnya menyediakan beberapa jenis pinjaman, antara lain Kredit Kepemilikan Rumah (KPR), Kredit Kendaraan Bermotor (KKB), dan Kredit Multiguna. Namun, rincian suku bunga, persyaratan, dan ketentuan lainnya tentu akan disesuaikan dengan kebijakan Bank Mandiri pada tahun 2025.

Jenis-jenis Pinjaman Bank Mandiri untuk PNS

Meskipun detail spesifik akan diumumkan oleh Bank Mandiri di tahun 2025, kita dapat memperkirakan jenis-jenis pinjaman yang mungkin tersedia berdasarkan tren dan layanan yang telah ada sebelumnya. Penting untuk selalu mengecek informasi terbaru secara langsung di cabang Bank Mandiri atau melalui website resmi mereka.

- Kredit Kepemilikan Rumah (KPR): Membantu PNS dalam mewujudkan impian memiliki rumah idaman dengan skema angsuran yang terjangkau dan jangka waktu yang fleksibel. KPR biasanya menawarkan berbagai pilihan program, seperti KPR subsidi pemerintah atau KPR konvensional.

- Kredit Kendaraan Bermotor (KKB): Memudahkan PNS dalam memperoleh kendaraan bermotor pribadi, baik roda dua maupun roda empat, dengan pilihan tenor dan bunga yang kompetitif. Persyaratan KKB biasanya mencakup slip gaji dan dokumen pendukung lainnya.

- Kredit Multiguna: Memberikan fleksibilitas bagi PNS untuk memenuhi berbagai kebutuhan finansial, seperti renovasi rumah, biaya pendidikan, atau keperluan mendesak lainnya. Kredit multiguna biasanya menawarkan plafon pinjaman yang cukup besar dengan tenor yang beragam.

- Kredit Usaha Rakyat (KUR): Bagi PNS yang juga memiliki usaha sampingan, KUR bisa menjadi solusi untuk mengembangkan bisnis mereka. KUR biasanya menawarkan bunga yang rendah dan persyaratan yang relatif mudah.

Persyaratan Umum Pinjaman Bank Mandiri untuk PNS, Tabel Pinjaman Bank Mandiri Untuk Pns 2025

Secara umum, persyaratan pengajuan pinjaman di Bank Mandiri untuk PNS akan meliputi beberapa dokumen penting yang menunjukan kelayakan dan kemampuan finansial pemohon. Meskipun detailnya dapat berubah, beberapa dokumen yang biasanya dibutuhkan meliputi:

- Kartu Tanda Penduduk (KTP)

- Kartu Pegawai Negeri Sipil (KPN)

- Slip Gaji

- Surat Keterangan Penghasilan

- Dokumen pendukung lainnya (bergantung pada jenis pinjaman yang diajukan)

Penting untuk diingat bahwa persyaratan ini bersifat umum dan dapat berbeda-beda tergantung jenis pinjaman yang dipilih dan kebijakan Bank Mandiri yang berlaku pada saat pengajuan.

Jenis-jenis Pinjaman Bank Mandiri untuk PNS: Tabel Pinjaman Bank Mandiri Untuk Pns 2025

Bank Mandiri menawarkan berbagai produk pinjaman yang dirancang khusus untuk memenuhi kebutuhan finansial para Pegawai Negeri Sipil (PNS). Keunggulan utama pinjaman ini biasanya terletak pada persyaratan yang relatif mudah dan suku bunga yang kompetitif, mengingat stabilitas penghasilan PNS. Berikut ini beberapa jenis pinjaman yang mungkin ditawarkan Bank Mandiri kepada PNS di tahun 2025, perlu diingat bahwa informasi ini bersifat umum dan dapat berubah sewaktu-waktu, sebaiknya konfirmasi langsung ke Bank Mandiri untuk informasi terkini.

Jenis-jenis Pinjaman dan Karakteristiknya

Berikut tabel yang merangkum beberapa jenis pinjaman Bank Mandiri yang mungkin tersedia untuk PNS di tahun 2025. Perlu diingat bahwa suku bunga, tenor, dan persyaratan dapat berubah sesuai kebijakan Bank dan kondisi ekonomi. Informasi ini hanya sebagai gambaran umum.

| Jenis Pinjaman | Suku Bunga (perkiraan) | Tenor (perkiraan) | Persyaratan |

|---|---|---|---|

| Kredit Kepemilikan Rumah (KPR) | 7% – 11% per tahun | 1-20 tahun | Slip gaji, SK PNS, bukti kepemilikan tanah/rumah (jika ada), dan dokumen pendukung lainnya. |

| Kredit Multiguna | 9% – 13% per tahun | 1-5 tahun | Slip gaji, SK PNS, KTP, dan dokumen pendukung lainnya. |

| Kredit Kendaraan Bermotor | 8% – 12% per tahun | 1-5 tahun | Slip gaji, SK PNS, KTP, dan dokumen pendukung lainnya, termasuk bukti kepemilikan kendaraan (jika ada). |

| Pinjaman Pendidikan | 10% – 14% per tahun | 1-10 tahun | Slip gaji, SK PNS, bukti penerimaan di perguruan tinggi, dan dokumen pendukung lainnya. |

Karakteristik Masing-masing Jenis Pinjaman

Penjelasan lebih detail mengenai karakteristik masing-masing jenis pinjaman:

- KPR: Diperuntukkan untuk pembelian atau renovasi rumah. Tenor yang panjang memungkinkan cicilan bulanan yang lebih ringan, namun total bunga yang dibayarkan akan lebih besar. Persyaratannya meliputi penilaian properti dan bukti kemampuan membayar cicilan.

- Kredit Multiguna: Pinjaman fleksibel yang dapat digunakan untuk berbagai keperluan, seperti biaya pendidikan anak, renovasi rumah, atau keperluan mendesak lainnya. Tenornya relatif lebih pendek dibandingkan KPR.

- Kredit Kendaraan Bermotor: Digunakan untuk pembelian kendaraan bermotor baru atau bekas. Persyaratannya meliputi penilaian kendaraan dan asuransi.

- Pinjaman Pendidikan: Membantu membiayai pendidikan di perguruan tinggi. Tenornya bisa cukup panjang, memungkinkan cicilan yang lebih terjangkau selama masa studi dan setelahnya. Bukti penerimaan di perguruan tinggi menjadi salah satu persyaratan utama.

Perbandingan Jenis Pinjaman

Pemilihan jenis pinjaman bergantung pada kebutuhan dan kemampuan finansial masing-masing PNS. KPR cocok untuk jangka panjang, sementara Kredit Multiguna lebih fleksibel untuk kebutuhan mendesak. Kredit Kendaraan Bermotor ideal untuk pembelian kendaraan, sedangkan Pinjaman Pendidikan difokuskan pada pembiayaan pendidikan.

Informasi mengenai Tabel Pinjaman Bank Mandiri untuk PNS 2025 memang penting bagi para Aparatur Sipil Negara yang membutuhkan akses permodalan. Perencanaan keuangan yang matang sangat dibutuhkan, sebagaimana pemilihan aksesoris yang tepat untuk perangkat elektronik kesayangan. Misalnya, memilih aksesoris yang tepat untuk Samsung Galaxy Z Fold5 Anda sangat krusial, dan Anda bisa mencari referensi Aksesoris Kompatibel Samsung Galaxy Z Fold5?

sebelum memutuskan pembelian. Kembali ke topik utama, dengan perencanaan yang baik, tabel pinjaman Bank Mandiri tersebut dapat membantu PNS dalam mengelola keuangannya secara efektif di tahun 2025.

Contoh Kasus Penggunaan Pinjaman

Contohnya, seorang PNS yang ingin membeli rumah dapat mengajukan KPR. PNS lain yang membutuhkan dana untuk biaya pengobatan keluarga dapat mengajukan Kredit Multiguna. Sementara itu, PNS yang ingin melanjutkan pendidikan S2 dapat memanfaatkan Pinjaman Pendidikan.

Persyaratan dan Prosedur Pengajuan Pinjaman

Mengajukan pinjaman di Bank Mandiri sebagai PNS memiliki prosedur dan persyaratan tertentu. Memahami langkah-langkahnya dengan baik akan membantu proses pengajuan berjalan lancar dan efisien. Berikut ini penjelasan detail mengenai persyaratan yang dibutuhkan dan prosedur pengajuan pinjaman Bank Mandiri untuk PNS di tahun 2025.

Informasi mengenai Tabel Pinjaman Bank Mandiri Untuk PNS 2025 memang penting bagi para Aparatur Sipil Negara yang berencana mengajukan pinjaman. Perencanaan keuangan yang matang sangat dibutuhkan, termasuk mempertimbangkan bagaimana mengelola dan mendokumentasikan proses pengajuan pinjaman tersebut. Mungkin Anda perlu mengedit video tutorial atau panduan terkait, dan untuk itu, sangat direkomendasikan untuk menggunakan Hp Samsung Terbaik Untuk Edit Video agar hasilnya maksimal.

Kembali ke topik pinjaman, segera akses informasi terbaru mengenai Tabel Pinjaman Bank Mandiri Untuk PNS 2025 agar persiapan Anda lebih optimal.

Persyaratan Pengajuan Pinjaman

Sebelum mengajukan pinjaman, pastikan Anda telah memenuhi seluruh persyaratan yang ditetapkan Bank Mandiri. Kelengkapan dokumen akan mempercepat proses verifikasi dan persetujuan pinjaman Anda.

- Fotokopi KTP dan Kartu Keluarga

- Surat Keterangan Penghasilan dari instansi tempat bekerja (SKP)

- Slip Gaji 3 bulan terakhir

- Surat keterangan Bebas dari hutang

- Buku tabungan 3 bulan terakhir

- NPWP

- Dokumen pendukung lainnya sesuai jenis pinjaman yang diajukan (misalnya, sertifikat tanah untuk pinjaman agunan properti).

Prosedur Pengajuan Pinjaman

Proses pengajuan pinjaman di Bank Mandiri umumnya terbagi dalam beberapa tahap. Ikuti langkah-langkah berikut ini untuk memastikan pengajuan Anda diproses dengan baik.

- Kumpulkan seluruh dokumen persyaratan yang dibutuhkan.

- Isi formulir aplikasi pinjaman yang dapat diperoleh di kantor cabang Bank Mandiri atau melalui website resmi mereka.

- Ajukan formulir aplikasi beserta dokumen pendukung ke kantor cabang Bank Mandiri terdekat.

- Petugas Bank Mandiri akan melakukan verifikasi terhadap dokumen dan data yang Anda ajukan.

- Setelah verifikasi selesai, Bank Mandiri akan memberikan keputusan persetujuan atau penolakan pinjaman.

- Jika disetujui, Anda akan menandatangani perjanjian kredit dan menerima dana pinjaman.

Tips Mempercepat Proses Pengajuan Pinjaman

Pastikan seluruh dokumen persyaratan lengkap dan akurat. Ajukan pinjaman pada saat kondisi keuangan Anda stabil. Berkomunikasi dengan petugas Bank Mandiri secara aktif jika ada kendala. Kecepatan proses juga bergantung pada jenis pinjaman dan kebijakan Bank Mandiri yang berlaku.

Pengisian Formulir Aplikasi dan Persiapan Dokumen

Formulir aplikasi pinjaman Bank Mandiri umumnya meminta informasi pribadi, data pekerjaan, dan detail pinjaman yang diinginkan. Pastikan Anda mengisi formulir dengan lengkap, akurat, dan mudah dibaca. Persiapkan dokumen pendukung sesuai dengan jenis pinjaman yang diajukan, dan pastikan dokumen tersebut dalam kondisi baik dan mudah diverifikasi.

Kontak Person dan Saluran Komunikasi

Jika mengalami kendala atau membutuhkan informasi lebih lanjut selama proses pengajuan, Anda dapat menghubungi layanan pelanggan Bank Mandiri melalui nomor telepon, email, atau mengunjungi kantor cabang terdekat. Informasi kontak lengkap dapat ditemukan di website resmi Bank Mandiri.

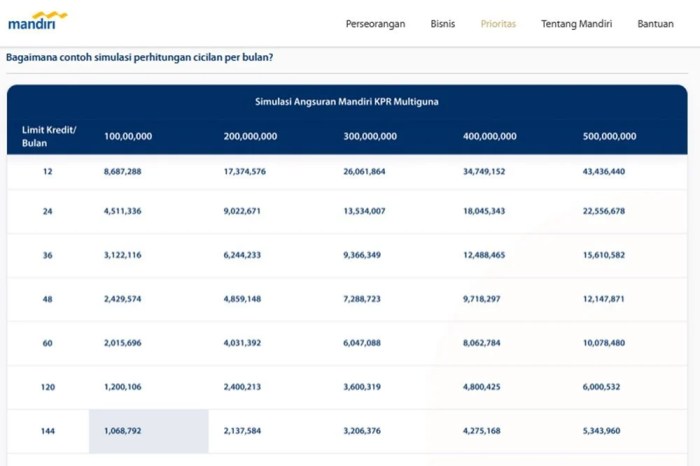

Simulasi Perhitungan Angsuran

Memahami simulasi perhitungan angsuran pinjaman sangat penting bagi PNS sebelum mengajukan pinjaman ke Bank Mandiri. Simulasi ini membantu Anda merencanakan keuangan dengan lebih baik dan memastikan kemampuan membayar angsuran setiap bulannya. Berikut ini beberapa contoh simulasi untuk berbagai skenario pinjaman, baik KPR maupun pinjaman kendaraan.

Mencari informasi mengenai Tabel Pinjaman Bank Mandiri untuk PNS 2025? Perencanaan keuangan yang matang memang penting, terutama bagi Aparatur Sipil Negara. Setelah urusan pinjaman terselesaikan, mungkin Anda ingin sedikit memanjakan diri. Bagaimana jika mencari hiburan dengan ponsel gaming terbaru? Lihat saja panduan lengkapnya di Hp Samsung Terbaik Untuk Gaming Panduan Lengkap , agar waktu santai tetap produktif.

Kembali ke topik utama, semoga informasi mengenai Tabel Pinjaman Bank Mandiri untuk PNS 2025 dapat Anda temukan dengan mudah dan membantu perencanaan keuangan Anda.

Metode Perhitungan Angsuran

Perhitungan angsuran pinjaman umumnya menggunakan metode anuitas. Metode ini memastikan angsuran tetap sama setiap bulannya selama masa tenor pinjaman. Rumus umum yang digunakan adalah:

Angsuran Bulanan = [P x (r(1+r)^n)] / [(1+r)^n – 1]

di mana:

- P = Jumlah pinjaman pokok

- r = Suku bunga bulanan (Suku bunga tahunan dibagi 12)

- n = Tenor pinjaman dalam bulan

Perlu diingat bahwa rumus ini merupakan perhitungan dasar. Bank Mandiri mungkin menerapkan metode perhitungan yang sedikit berbeda, termasuk memperhitungkan biaya-biaya tambahan.

Contoh Simulasi Perhitungan Angsuran

Berikut tabel simulasi perhitungan angsuran untuk beberapa skenario pinjaman. Angka-angka yang tertera merupakan ilustrasi dan dapat berbeda dengan kondisi aktual di Bank Mandiri.

| Jumlah Pinjaman (Rp) | Tenor (Bulan) | Suku Bunga (%) per tahun | Angsuran Bulanan (Rp) |

|---|---|---|---|

| 500.000.000 | 120 | 10 | 6.100.000 (estimasi) |

| 300.000.000 | 60 | 9 | 6.000.000 (estimasi) |

| 100.000.000 | 36 | 8 | 3.200.000 (estimasi) |

Perlu dicatat bahwa angka-angka angsuran bulanan di atas merupakan estimasi. Suku bunga dan angsuran aktual dapat bervariasi tergantung kebijakan Bank Mandiri pada saat pengajuan pinjaman.

Informasi mengenai Tabel Pinjaman Bank Mandiri untuk PNS 2025 memang penting bagi para Aparatur Sipil Negara yang berencana mengajukan kredit. Perencanaan keuangan yang matang sangat dibutuhkan, dan proses pengajuannya pun perlu dipantau dengan teliti. Namun, di tengah kesibukan mengurus hal tersebut, mungkin saja Anda mengalami kendala teknis seperti ponsel Samsung Galaxy S25 yang hang.

Jika hal itu terjadi, segera cari solusi dengan mengunjungi Cara Mengatasi Samsung Galaxy S25 Hang agar proses pengecekan informasi Tabel Pinjaman Bank Mandiri untuk PNS 2025 tidak terhambat. Setelah ponsel Anda kembali normal, Anda dapat melanjutkan proses pengecekan informasi pinjaman tersebut.

Biaya Tambahan Pinjaman

Selain angsuran pokok dan bunga, beberapa biaya tambahan mungkin dikenakan oleh Bank Mandiri. Biaya-biaya ini dapat meliputi biaya administrasi, biaya provisi, asuransi jiwa, dan asuransi properti (untuk KPR). Besaran biaya ini bervariasi dan akan diinformasikan secara detail pada saat proses pengajuan pinjaman.

Ilustrasi Perhitungan Angsuran KPR

Misalnya, untuk KPR senilai Rp 500.000.000 dengan tenor 120 bulan dan suku bunga 10% per tahun, estimasi angsuran bulanannya sekitar Rp 6.100.000. Namun, perlu ditambahkan biaya-biaya lain seperti biaya administrasi, biaya appraisal, dan asuransi properti yang dapat menambah total biaya yang harus dibayarkan.

Ilustrasi Perhitungan Angsuran Pinjaman Kendaraan

Untuk pinjaman kendaraan sebesar Rp 100.000.000 dengan tenor 36 bulan dan suku bunga 8% per tahun, estimasi angsuran bulanannya sekitar Rp 3.200.000. Biaya tambahan yang mungkin dikenakan meliputi biaya administrasi dan asuransi kendaraan.

Keuntungan dan Informasi Seputar Pinjaman Bank Mandiri untuk PNS

Mengajukan pinjaman di Bank Mandiri sebagai Pegawai Negeri Sipil (PNS) menawarkan berbagai kemudahan dan keuntungan. Artikel ini akan membahas beberapa pertanyaan umum terkait pinjaman Bank Mandiri untuk PNS, memberikan informasi yang dibutuhkan untuk mempertimbangkan pengajuan pinjaman.

Keuntungan Mengajukan Pinjaman di Bank Mandiri sebagai PNS

Sebagai PNS, Anda memiliki beberapa keuntungan spesifik ketika mengajukan pinjaman di Bank Mandiri. Keuntungan ini umumnya didasarkan pada stabilitas penghasilan dan jaminan pekerjaan yang dimiliki PNS. Beberapa keuntungan tersebut antara lain:

- Suku bunga yang kompetitif: Bank Mandiri sering menawarkan suku bunga yang lebih rendah bagi PNS dibandingkan dengan nasabah umum, karena resiko kredit yang dianggap lebih rendah.

- Proses pengajuan yang lebih mudah: Persyaratan administrasi dan verifikasi data cenderung lebih sederhana karena status PNS memberikan jaminan pendapatan yang stabil.

- Plafon pinjaman yang lebih tinggi: PNS umumnya dapat mengajukan pinjaman dengan plafon yang lebih besar dibandingkan dengan profesi lain, disesuaikan dengan besaran gaji dan masa kerja.

- Tenor pinjaman yang fleksibel: Tersedia berbagai pilihan jangka waktu pembayaran angsuran yang dapat disesuaikan dengan kemampuan finansial.

- Kemudahan akses layanan: Bank Mandiri memiliki jaringan kantor cabang yang luas, memudahkan akses layanan dan konsultasi.

Cara Mengetahui Suku Bunga Pinjaman yang Berlaku

Suku bunga pinjaman Bank Mandiri dapat berubah sewaktu-waktu. Untuk mengetahui suku bunga yang berlaku saat ini, Anda dapat melakukan beberapa langkah berikut:

- Kunjungi website resmi Bank Mandiri: Cari informasi terkait produk pinjaman PNS di situs resmi Bank Mandiri. Biasanya informasi suku bunga tercantum di sana.

- Hubungi call center Bank Mandiri: Telepon call center Bank Mandiri dan tanyakan secara langsung mengenai suku bunga pinjaman PNS yang berlaku saat ini.

- Kunjungi cabang Bank Mandiri terdekat: Kunjungi kantor cabang Bank Mandiri terdekat dan konsultasikan langsung dengan petugas layanan nasabah.

Konsekuensi Keterlambatan Pembayaran Angsuran

Keterlambatan pembayaran angsuran akan berdampak pada catatan kredit Anda dan menimbulkan beberapa konsekuensi, antara lain:

- Denda keterlambatan: Bank Mandiri akan mengenakan denda atas keterlambatan pembayaran, yang besarnya bervariasi tergantung kebijakan bank dan jumlah keterlambatan.

- Penetapan bunga penalti: Selain denda, mungkin dikenakan bunga penalti yang akan menambah beban pembayaran Anda.

- Penurunan skor kredit: Riwayat kredit yang buruk akibat keterlambatan pembayaran akan menurunkan skor kredit Anda, sehingga akan menyulitkan pengajuan pinjaman di masa mendatang.

- Pengurangan fasilitas kredit: Dalam kasus keterlambatan yang berulang, Bank Mandiri dapat mengurangi fasilitas kredit yang Anda miliki.

Kemungkinan dan Persyaratan Pinjaman Tanpa Jaminan

Kemungkinan mendapatkan pinjaman tanpa jaminan sebagai PNS tetap ada, namun biasanya akan ada persyaratan yang lebih ketat dan plafon pinjaman yang lebih rendah. Hal ini karena tanpa jaminan, resiko kredit bagi bank menjadi lebih tinggi.

Persyaratan yang mungkin diterapkan antara lain:

- Riwayat kredit yang baik: Anda harus memiliki riwayat kredit yang bersih tanpa tunggakan.

- Masa kerja minimal: Bank mungkin mensyaratkan masa kerja minimal tertentu sebagai PNS.

- Besaran gaji: Besaran gaji Anda harus mencukupi untuk membayar angsuran pinjaman.

- Penghasilan tambahan: Bank mungkin mempertimbangkan penghasilan tambahan yang Anda miliki.

Informasi Lebih Lanjut

Untuk informasi lebih lanjut, Anda dapat menghubungi:

- Call Center Bank Mandiri: [Nomor Telepon Call Center Bank Mandiri]

- Website Bank Mandiri: [Alamat Website Bank Mandiri]

- Kantor Cabang Bank Mandiri terdekat: Cari lokasi kantor cabang terdekat melalui website Bank Mandiri.

Perbandingan dengan Bank Lain

Memilih bank untuk pinjaman PNS memerlukan pertimbangan matang. Tidak hanya suku bunga yang perlu diperhatikan, tetapi juga persyaratan, fasilitas tambahan, dan reputasi bank tersebut. Berikut perbandingan Bank Mandiri dengan beberapa bank lain yang menyediakan fasilitas pinjaman serupa untuk aparatur sipil negara.

Perbandingan ini bertujuan untuk memberikan gambaran umum dan bersifat informatif. Suku bunga, tenor, dan fasilitas tambahan dapat berubah sewaktu-waktu sesuai kebijakan masing-masing bank. Sebaiknya konfirmasi langsung ke bank terkait untuk informasi terkini.

Tabel Perbandingan Pinjaman PNS

| Nama Bank | Suku Bunga (per tahun) | Tenor (Maksimum) | Fasilitas Tambahan |

|---|---|---|---|

| Bank Mandiri | Variabel, mulai dari 8% (Contoh, dapat berbeda tergantung profil peminjam dan jenis pinjaman) | Maksimal 10 tahun (Contoh, dapat berbeda tergantung jenis pinjaman) | Asuransi jiwa, pencairan cepat, layanan online |

| Bank BRI | Variabel, mulai dari 9% (Contoh, dapat berbeda tergantung profil peminjam dan jenis pinjaman) | Maksimal 15 tahun (Contoh, dapat berbeda tergantung jenis pinjaman) | Asuransi jiwa, akses ke layanan digital BRImo |

| Bank BNI | Variabel, mulai dari 8.5% (Contoh, dapat berbeda tergantung profil peminjam dan jenis pinjaman) | Maksimal 12 tahun (Contoh, dapat berbeda tergantung jenis pinjaman) | Asuransi jiwa, program loyalitas nasabah |

Analisis Kelebihan dan Kekurangan Masing-Masing Bank

Setiap bank memiliki kelebihan dan kekurangan tersendiri. Bank Mandiri misalnya, dikenal dengan layanan digital yang terintegrasi. Namun, suku bunganya mungkin sedikit lebih tinggi dibandingkan bank lain. Bank BRI menawarkan tenor yang lebih panjang, tetapi proses pengajuannya mungkin lebih kompleks. Bank BNI bisa menjadi pilihan tengah dengan suku bunga kompetitif dan beragam program loyalitas.

Faktor-Faktor yang Perlu Dipertimbangkan

Sebelum memutuskan, pertimbangkan beberapa faktor penting seperti besarnya pinjaman yang dibutuhkan, kemampuan membayar cicilan bulanan, suku bunga, tenor pinjaman, dan fasilitas tambahan yang ditawarkan. Perhatikan juga reputasi bank dan kemudahan akses ke layanan mereka.

Rekomendasi Bank Berdasarkan Kondisi Keuangan

Untuk PNS dengan penghasilan stabil dan ingin tenor panjang, Bank BRI bisa menjadi pilihan. Jika menginginkan proses cepat dan layanan digital yang canggih, Bank Mandiri dapat dipertimbangkan. Bagi yang mencari keseimbangan antara suku bunga kompetitif dan fasilitas tambahan, Bank BNI bisa menjadi alternatif yang tepat. Namun, pertimbangan ini bersifat umum dan perlu disesuaikan dengan kondisi keuangan masing-masing individu.

Tips Mengelola Keuangan Setelah Mendapatkan Pinjaman

Mendapatkan pinjaman, terutama untuk keperluan penting, merupakan langkah besar yang membutuhkan perencanaan keuangan yang matang. Setelah disetujui pinjaman Bank Mandiri, fokus selanjutnya adalah pengelolaan keuangan yang efektif agar proses pembayaran angsuran berjalan lancar dan terhindar dari masalah keuangan di masa mendatang. Berikut beberapa tips yang dapat membantu Anda.

Membuat Anggaran dan Mencatat Pengeluaran

Langkah pertama yang krusial adalah membuat anggaran bulanan yang detail. Catat semua pemasukan dan pengeluaran Anda, baik yang bersifat tetap (seperti gaji, cicilan rumah) maupun variabel (seperti makan, hiburan). Dengan begitu, Anda akan memiliki gambaran jelas mengenai arus kas dan dapat mengidentifikasi area mana yang perlu dihemat.

Aplikasi pengatur keuangan pribadi atau buku catatan sederhana dapat membantu dalam proses pencatatan ini. Ketelitian dalam mencatat pengeluaran sangat penting untuk mendapatkan gambaran akurat kondisi keuangan Anda.

Mengelola Utang Secara Efektif

Hindari jebakan utang dengan disiplin dalam pembayaran angsuran. Bayar tepat waktu untuk menghindari denda dan biaya tambahan yang dapat membebani keuangan Anda. Prioritaskan pembayaran pinjaman dengan bunga tertinggi terlebih dahulu untuk meminimalkan beban bunga keseluruhan.

Jika memungkinkan, cari cara untuk melunasi pinjaman lebih cepat dari jadwal yang ditentukan. Hal ini dapat menghemat biaya bunga dalam jangka panjang. Perhatikan juga batasan kemampuan finansial Anda sebelum mengambil pinjaman tambahan.

Membuat Rencana Pembayaran Angsuran yang Realistis

Sebelum mengajukan pinjaman, buatlah simulasi pembayaran angsuran yang realistis berdasarkan kemampuan finansial Anda. Pertimbangkan semua pengeluaran bulanan Anda dan pastikan sisa penghasilan Anda cukup untuk menutupi kebutuhan hidup sehari-hari dan pembayaran angsuran tanpa harus mengorbankan kebutuhan penting lainnya.

Contoh: Jika gaji bulanan Anda Rp 8 juta dan total pengeluaran bulanan (termasuk kebutuhan hidup) Rp 5 juta, maka sisa penghasilan Anda adalah Rp 3 juta. Jika angsuran pinjaman mencapai Rp 2,5 juta, maka masih tersisa Rp 500.000 untuk kebutuhan tak terduga. Namun, jika angsuran mencapai Rp 3,5 juta, maka sisa penghasilan Anda akan menipis dan berisiko mengalami kesulitan keuangan.

Kutipan Inspiratif Tentang Pengelolaan Keuangan

“Keuangan yang sehat adalah pondasi kehidupan yang stabil. Kelola dengan bijak, dan nikmati hasilnya.”