Penghasilan Kena Pajak (PKP) Gaji Pekerja 2025

Penghasilan kena pajak gaji pekerja 2025 – Memahami Penghasilan Kena Pajak (PKP) sangat penting bagi setiap pekerja untuk menghitung kewajiban pajak penghasilannya. PKP merupakan dasar perhitungan pajak yang harus dibayarkan, dan berbeda dengan penghasilan bruto yang diterima secara keseluruhan. Artikel ini akan menjelaskan perbedaan keduanya, serta memberikan contoh perhitungan PKP gaji pekerja tahun 2025.

Definisi Penghasilan Kena Pajak (PKP) Gaji Pekerja

Penghasilan Kena Pajak (PKP) adalah bagian dari penghasilan bruto yang menjadi objek pajak penghasilan (PPh) Pasal 21. Dengan kata lain, ini adalah jumlah penghasilan yang sebenarnya dikenakan pajak setelah dikurangi berbagai pengurangan yang diizinkan oleh peraturan perpajakan yang berlaku.

Temukan tahu lebih banyak dengan melihat lebih dalam Sanksi telat lapor pajak gaji pekerja 2025 ini.

Perhitungan PKP melibatkan beberapa komponen, termasuk penghasilan bruto, berbagai potongan, dan pengurangan pajak lainnya.

Anda pun akan memperoleh manfaat dari mengunjungi Kenaikan gaji pensiunan 2025 menurut ahli hari ini.

Perbedaan PKP dan Penghasilan Bruto

Penghasilan bruto adalah total penghasilan yang diterima sebelum dipotong pajak dan berbagai pengurangan lainnya. Sementara itu, PKP adalah penghasilan bruto dikurangi berbagai pengurangan yang diperbolehkan, sehingga menghasilkan angka yang menjadi dasar perhitungan pajak yang harus dibayarkan.

Perbandingan Penghasilan Bruto dan PKP

| Skenario | Penghasilan Bruto (Rp) | Pengurangan (Rp) | Penghasilan Kena Pajak (PKP) (Rp) |

|---|---|---|---|

| Karyawan A (Gaji rendah) | 5.000.000 | 1.000.000 | 4.000.000 |

| Karyawan B (Gaji menengah) | 10.000.000 | 2.000.000 | 8.000.000 |

| Karyawan C (Gaji tinggi) | 20.000.000 | 4.000.000 | 16.000.000 |

Catatan: Angka pengurangan dalam tabel di atas merupakan ilustrasi dan dapat berbeda berdasarkan peraturan perpajakan yang berlaku dan bukti pengurangan yang sah.

Ilustrasi Perbedaan Penghasilan Bruto dan Penghasilan Kena Pajak

Bayangkan Karyawan D menerima penghasilan bruto Rp 15.000.000 per bulan. Setelah dikurangi iuran BPJS Kesehatan dan Ketenagakerjaan, serta potongan lainnya sebesar Rp 3.000.000, maka PKP Karyawan D adalah Rp 12.000.000. Perbedaan Rp 3.000.000 tersebut merupakan selisih antara penghasilan bruto dan PKP.

Contoh Perhitungan PKP Gaji Pekerja Tahun 2025

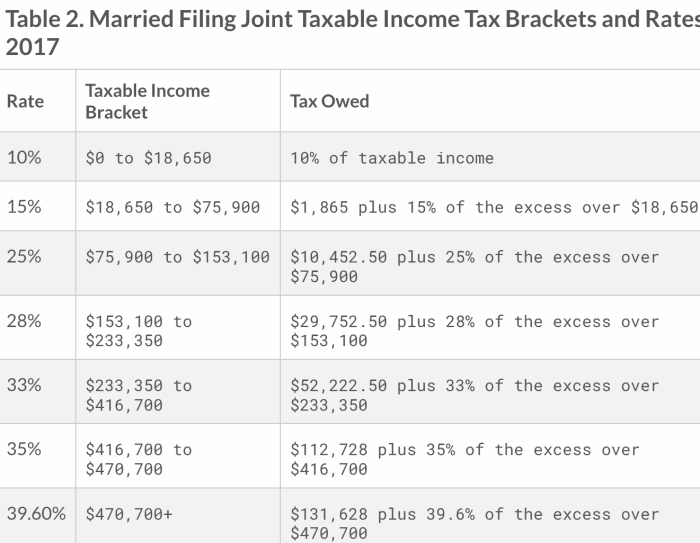

Perhitungan PKP melibatkan beberapa langkah dan tergantung pada peraturan perpajakan yang berlaku di tahun 2025. Sebagai ilustrasi, misalkan seorang pekerja memiliki PKP sebesar Rp 10.000.000. Besarnya pajak yang harus dibayarkan akan dihitung berdasarkan tarif PPh Pasal 21 yang berlaku.

Periksa apa yang dijelaskan oleh spesialis mengenai Kenaikan gaji pensiunan 2025 di Sulawesi Selatan dan manfaatnya bagi industri.

Tarif ini bersifat progresif, artinya semakin tinggi PKP, semakin tinggi pula tarif pajaknya. Untuk detail perhitungan, konsultasikan dengan konsultan pajak atau gunakan kalkulator pajak online yang terpercaya.

Perlu diingat bahwa contoh-contoh perhitungan di atas bersifat ilustrasi dan dapat berbeda tergantung peraturan perpajakan yang berlaku di tahun 2025. Untuk informasi yang akurat dan terbaru, selalu rujuk pada peraturan perpajakan resmi dari pemerintah.

Besaran PKP Gaji Pekerja 2025 Berdasarkan PTKP

Menentukan penghasilan kena pajak (PKP) merupakan langkah penting dalam menghitung pajak penghasilan (PPh) bagi pekerja. Besaran PKP dipengaruhi oleh Penghasilan Tidak Kena Pajak (PTKP), yang merupakan jumlah penghasilan tertentu yang bebas dari pajak. Memahami PTKP dan bagaimana penerapannya akan membantu Anda menghitung pajak yang harus dibayar dengan tepat.

Penghasilan Tidak Kena Pajak (PTKP)

PTKP adalah jumlah penghasilan bruto yang tidak dikenakan pajak. Nilai PTKP berbeda-beda tergantung status perkawinan dan jumlah tanggungan. Semakin tinggi PTKP, semakin rendah PKP, dan otomatis pajak yang harus dibayar juga akan lebih rendah.

Besaran PTKP Tahun 2025

Berikut tabel besaran PTKP untuk tahun 2025 (nilai ini merupakan ilustrasi dan perlu diverifikasi dengan peraturan resmi yang berlaku):

| Status Perkawinan | Jumlah Tanggungan | Besaran PTKP (Rp) |

|---|---|---|

| Kawin | 0 | 54.000.000 |

| Kawin | 1 | 63.000.000 |

| Kawin | 2 | 72.000.000 |

| Kawin | 3 atau lebih | 81.000.000 |

| Belum Kawin | 0 | 54.000.000 |

Contoh Perhitungan PKP

Berikut contoh perhitungan PKP untuk beberapa skenario:

- Skenario 1:Karyawan kawin, tanpa tanggungan, gaji Rp 70.000.000 per tahun. PKP = Rp 70.000.000

Rp 54.000.000 = Rp 16.000.000

- Skenario 2:Karyawan kawin, 2 tanggungan, gaji Rp 100.000.000 per tahun. PKP = Rp 100.000.000

Rp 72.000.000 = Rp 28.000.000

- Skenario 3:Karyawan belum kawin, tanpa tanggungan, gaji Rp 60.000.000 per tahun. PKP = Rp 60.000.000

Rp 54.000.000 = Rp 6.000.000

Catatan: Perhitungan ini merupakan ilustrasi dan belum memperhitungkan potongan-potongan lain yang mungkin berlaku. Besaran pajak yang sebenarnya dapat berbeda tergantung peraturan pajak yang berlaku.

Pengaruh PTKP terhadap Besaran Pajak yang Harus Dibayar

Infografis (deskripsi): Infografis akan menampilkan diagram yang menunjukkan hubungan antara PTKP, PKP, dan besaran pajak. Diagram akan memperlihatkan bagaimana peningkatan PTKP akan menurunkan PKP dan akibatnya menurunkan jumlah pajak yang harus dibayar. Akan ada beberapa contoh kasus dengan status perkawinan dan jumlah tanggungan yang berbeda, masing-masing menunjukkan besaran gaji, PTKP, PKP, dan pajak yang terutang.

Warna yang kontras akan digunakan untuk membedakan setiap elemen dalam diagram, membuat informasi mudah dipahami. Bagan akan menunjukkan secara visual bahwa semakin tinggi PTKP, semakin rendah pajak yang harus dibayar, sehingga pembaca dapat dengan mudah memahami dampak PTKP terhadap kewajiban perpajakan mereka.

Data tambahan tentang Kenaikan gaji pensiunan 2025 berdasarkan APBN tersedia untuk memberi Anda pandangan lainnya.

Perubahan Aturan PKP Gaji Pekerja 2025: Penghasilan Kena Pajak Gaji Pekerja 2025

Tahun 2025 menandai kemungkinan perubahan dalam aturan penghasilan kena pajak (PKP) gaji pekerja. Memahami perubahan ini penting agar Anda dapat merencanakan keuangan dengan lebih baik dan memastikan kewajiban pajak Anda terpenuhi dengan benar. Berikut ini penjelasan mengenai perubahan yang mungkin terjadi dan dampaknya bagi Anda.

Perubahan Peraturan Perpajakan Terkait PKP Gaji Pekerja 2025, Penghasilan kena pajak gaji pekerja 2025

Pemerintah mungkin akan melakukan penyesuaian terhadap aturan PKP gaji pekerja di tahun 2025. Penyesuaian ini bisa berupa perubahan besaran PTKP (Penghasilan Tidak Kena Pajak), perubahan tarif pajak, atau bahkan penambahan jenis penghasilan yang dikenakan pajak. Perubahan ini bertujuan untuk meningkatkan penerimaan negara dan juga menyesuaikan sistem perpajakan dengan perkembangan ekonomi.

Perbandingan Aturan PKP Tahun 2025 dengan Tahun Sebelumnya

Perbandingan aturan PKP tahun 2025 dengan tahun sebelumnya (misalnya 2024) akan sangat bergantung pada kebijakan pemerintah yang resmi diumumkan. Sebagai gambaran, perubahan mungkin meliputi penyesuaian PTKP yang lebih tinggi atau lebih rendah, sehingga mempengaruhi jumlah penghasilan yang dikenakan pajak.

Tarif pajak juga berpotensi mengalami perubahan, baik naik maupun turun, tergantung pada kebijakan fiskal pemerintah. Perubahan ini akan berdampak langsung pada besarnya pajak penghasilan (PPh) yang harus dibayarkan oleh pekerja.

Poin-Poin Penting Perubahan Aturan PKP Tahun 2025

- Kemungkinan perubahan besaran PTKP. PTKP yang lebih tinggi akan mengurangi jumlah penghasilan yang dikenakan pajak, sehingga pajak yang terutang menjadi lebih rendah. Sebaliknya, PTKP yang lebih rendah akan meningkatkan jumlah penghasilan yang dikenakan pajak.

- Potensi perubahan tarif pajak penghasilan. Kenaikan atau penurunan tarif pajak akan berdampak langsung pada besarnya pajak yang harus dibayarkan.

- Perubahan mengenai penghasilan yang dikenakan pajak. Mungkin ada penambahan jenis penghasilan yang sebelumnya tidak dikenakan pajak atau sebaliknya.

- Perubahan mekanisme pelaporan pajak. Pemerintah mungkin akan menyederhanakan atau memperumit proses pelaporan pajak.

Ringkasan Perubahan Aturan PKP dalam Bentuk Poin-Poin Singkat

- Perubahan PTKP (mungkin naik atau turun).

- Penyesuaian tarif pajak (mungkin naik atau turun).

- Perubahan jenis penghasilan yang dikenakan pajak.

- Kemungkinan perubahan mekanisme pelaporan pajak.

Tabel Perbandingan Aturan PKP Tahun 2024 dan 2025

Berikut tabel perbandingan yang bersifat ilustrasi, karena detail aturan resmi baru akan diumumkan pemerintah. Angka-angka dalam tabel ini hanyalah contoh dan belum tentu mencerminkan aturan sebenarnya.

| Item | Aturan 2024 (Ilustrasi) | Aturan 2025 (Ilustrasi) |

|---|---|---|

| PTKP | Rp 54.000.000 | Rp 58.000.000 |

| Tarif Pajak 5% | Penghasilan kena pajak hingga Rp 50.000.000 | Penghasilan kena pajak hingga Rp 60.000.000 |

| Tarif Pajak 15% | Penghasilan kena pajak di atas Rp 50.000.000 hingga Rp 250.000.000 | Penghasilan kena pajak di atas Rp 60.000.000 hingga Rp 270.000.000 |

Perencanaan Keuangan dan PKP Gaji Pekerja 2025

Merencanakan keuangan dengan bijak, terutama setelah memperhitungkan Penghasilan Kena Pajak (PKP), sangat penting untuk masa depan finansial yang stabil. Memahami bagaimana PKP mempengaruhi penghasilan bersih dan bagaimana mengelola keuangan secara efektif akan membantu Anda mencapai tujuan keuangan jangka panjang, baik itu membeli rumah, merencanakan pendidikan anak, atau bahkan pensiun dini.

Tips Perencanaan Keuangan yang Mempertimbangkan PKP

Perencanaan keuangan yang baik dimulai dengan memahami penghasilan bersih setelah pajak. Berikut beberapa tips praktis untuk mengelola PKP dengan bijak:

- Buat anggaran bulanan yang realistis, catat semua pemasukan dan pengeluaran. Pisahkan kebutuhan pokok dari keinginan.

- Tentukan prioritas keuangan. Apakah Anda ingin menabung untuk dana darurat, investasi, atau membayar hutang?

- Manfaatkan aplikasi atau software perencanaan keuangan untuk memudahkan pengelolaan keuangan.

- Cari informasi tentang berbagai instrumen investasi yang sesuai dengan profil risiko Anda.

- Pertimbangkan untuk berkonsultasi dengan perencana keuangan profesional untuk mendapatkan panduan yang lebih personal.

Pengaruh PKP terhadap Perencanaan Keuangan Jangka Panjang

PKP memiliki dampak signifikan terhadap perencanaan keuangan jangka panjang. Besarnya PKP akan mempengaruhi jumlah uang yang dapat Anda sisihkan untuk tabungan, investasi, dan tujuan finansial lainnya. Perencanaan yang cermat akan membantu Anda mencapai tujuan tersebut meskipun dengan penghasilan bersih yang lebih rendah setelah pajak.

Contoh Rencana Keuangan Bulanan yang Memperhatikan PKP

Berikut contoh rencana keuangan bulanan dengan asumsi penghasilan bersih setelah pajak Rp 8.000.000:

| Pos Pengeluaran | Jumlah (Rp) |

|---|---|

| Kebutuhan Pokok (Makanan, Transportasi, dll) | 3.000.000 |

| Cicilan/Hutang | 1.000.000 |

| Tabungan Darurat | 1.000.000 |

| Investasi | 2.000.000 |

| Lain-lain (Hiburan, Kesehatan) | 1.000.000 |

Catatan: Angka-angka di atas hanyalah contoh dan dapat disesuaikan dengan kondisi keuangan masing-masing individu.

Saran untuk Mengoptimalkan Pengelolaan Keuangan Setelah Mempertimbangkan PKP

Optimalkan penghasilan Anda dengan bijak. Pahami pengeluaran Anda, prioritaskan kebutuhan, dan manfaatkan setiap kesempatan untuk meningkatkan pendapatan atau mengurangi pengeluaran yang tidak perlu. Ingat, konsistensi dan disiplin adalah kunci keberhasilan dalam pengelolaan keuangan.

Strategi Pengelolaan Keuangan untuk Meminimalisir Dampak PKP

Beberapa strategi dapat diterapkan untuk meminimalisir dampak PKP terhadap kondisi keuangan. Salah satunya adalah dengan meningkatkan pendapatan melalui usaha sampingan atau pengembangan skill. Selain itu, mengoptimalkan pengeluaran dan menegosiasikan cicilan hutang juga dapat membantu.

Sebagai contoh, seorang karyawan yang memiliki penghasilan tetap dapat meningkatkan pendapatannya dengan mengikuti kursus online dan menawarkan jasa sesuai dengan skill yang dimilikinya. Atau, karyawan tersebut dapat menjual produk-produk kecil secara online.

FAQ Penghasilan Kena Pajak (PKP) Gaji Pekerja 2025

Memahami penghasilan kena pajak (PKP) gaji sangat penting untuk memastikan kewajiban pajak Anda terpenuhi dengan benar. Berikut beberapa pertanyaan umum seputar PKP gaji pekerja di tahun 2025 beserta jawabannya.

Cara Menghitung PKP Gaji Sendiri

Menghitung PKP gaji melibatkan beberapa langkah. Pertama, tentukan penghasilan bruto Anda, yaitu total penghasilan sebelum dipotong pajak dan iuran lainnya. Kemudian, kurangi berbagai pengurangan yang diperbolehkan, seperti iuran pensiun, asuransi kesehatan, dan biaya jabatan (jika ada). Hasilnya adalah penghasilan neto.

Selanjutnya, gunakan tarif pajak penghasilan (PPh) yang berlaku untuk menentukan besarnya PKP. Tarif PPh bervariasi tergantung pada besarnya penghasilan neto. Anda dapat menggunakan kalkulator pajak online atau berkonsultasi dengan konsultan pajak untuk menghitung PKP dengan akurat.

Konsekuensi Pelaporan PKP yang Tidak Benar

Pelaporan PKP yang tidak benar dapat berakibat fatal. Anda mungkin dikenakan sanksi berupa denda, bunga, bahkan pidana jika terbukti melakukan penggelapan pajak. Oleh karena itu, penting untuk selalu melaporkan PKP dengan jujur dan akurat sesuai dengan peraturan perpajakan yang berlaku.

Kejujuran dalam pelaporan pajak akan menghindari berbagai masalah hukum dan finansial di masa mendatang.

Sumber Informasi Lebih Lanjut Seputar PKP

Informasi lengkap tentang PKP dapat diperoleh dari berbagai sumber terpercaya. Website resmi Direktorat Jenderal Pajak (DJP) Kementerian Keuangan merupakan sumber utama dan paling akurat. Anda juga bisa mendapatkan informasi dari konsultan pajak profesional, buku panduan perpajakan, atau seminar-seminar terkait perpajakan.

Jangan ragu untuk memanfaatkan berbagai sumber tersebut untuk memastikan pemahaman Anda yang komprehensif tentang PKP.

Perbedaan Pajak Penghasilan dan PKP

Pajak penghasilan (PPh) merupakan pajak yang dikenakan atas penghasilan seseorang atau badan usaha. Sementara itu, PKP adalah bagian dari penghasilan yang menjadi objek pajak penghasilan. Dengan kata lain, PKP merupakan penghasilan neto setelah dikurangi berbagai pengurangan yang diizinkan, yang kemudian digunakan sebagai dasar perhitungan pajak penghasilan yang harus dibayarkan.

Pengaruh Perubahan Penghasilan di Tengah Tahun terhadap PKP

Perubahan penghasilan di tengah tahun akan memengaruhi besarnya PKP yang harus dibayarkan. Jika penghasilan Anda meningkat, maka PKP Anda juga akan meningkat, dan sebaliknya. Untuk menyesuaikan PKP, Anda perlu melaporkan perubahan penghasilan tersebut kepada kantor pajak. Hal ini penting agar perhitungan pajak Anda tetap akurat dan sesuai dengan penghasilan aktual yang Anda terima.

Biasanya, terdapat mekanisme pelaporan berkala atau penyesuaian pajak tahunan untuk mengakomodasi perubahan penghasilan ini.