Perbandingan Produk Pinjaman BRI 60 Juta

Pinjaman BRI 2025 60 Juta – Memilih pinjaman yang tepat sangat penting, terutama jika nominalnya mencapai 60 juta rupiah. BRI menawarkan beberapa produk pinjaman dengan suku bunga, tenor, dan persyaratan yang berbeda. Memahami perbedaan-perbedaan ini akan membantu Anda membuat keputusan finansial yang bijak. Berikut perbandingan beberapa produk pinjaman BRI 60 juta yang dapat menjadi pertimbangan.

Membutuhkan dana segar? Pinjaman BRI 2025 60 Juta bisa menjadi solusi. Sebelum mengajukan, penting untuk memahami besaran bunga yang akan dikenakan. Untuk informasi detail mengenai Bunga Pinjaman Bank BRI 2025 , silakan kunjungi tautan tersebut. Dengan mengetahui besaran bunga, Anda dapat merencanakan angsuran Pinjaman BRI 2025 60 Juta dengan lebih matang dan terhindar dari potensi kendala keuangan di kemudian hari.

Perencanaan yang baik kunci keberhasilan mendapatkan pinjaman.

Tabel Perbandingan Produk Pinjaman BRI 60 Juta

Perbandingan berikut ini bersifat ilustrasi dan dapat berubah sewaktu-waktu. Sangat disarankan untuk menghubungi pihak BRI terdekat untuk informasi terkini dan yang paling akurat.

Membutuhkan dana segar hingga 60 juta rupiah? Pinjaman BRI 2025 60 Juta bisa menjadi solusi. Sebelum mengajukan, ada baiknya Anda memahami visi BRI ke depan terkait penyaluran kredit, yang bisa Anda baca selengkapnya di Pinjaman BRI 2025 Visi. Memahami visi tersebut akan membantu Anda menyesuaikan rencana keuangan dengan program pinjaman BRI dan meningkatkan peluang persetujuan pinjaman BRI 2025 60 Juta Anda.

Perencanaan yang matang akan memudahkan proses pengajuan dan penggunaan dana tersebut nantinya.

| Nama Produk | Bunga (%) per tahun | Tenor (Bulan) | Biaya Admin (Rp) | Syarat Khusus |

|---|---|---|---|---|

| Kredit Usaha Rakyat (KUR) | 6-9 | 36-60 | Variabel, tergantung plafon | Memiliki usaha produktif, memenuhi persyaratan administrasi |

| Kredit Multiguna BRI | 10-12 | 12-60 | Variabel, tergantung plafon | Gaji tetap, memiliki slip gaji dan rekening tabungan BRI |

| Kredit Pemilikan Rumah (KPR) | 8-11 | 60-180 | Variabel, tergantung plafon dan jenis properti | Memiliki agunan berupa properti, memenuhi persyaratan administrasi perbankan |

Kelebihan dan Kekurangan Masing-Masing Produk

Setiap produk pinjaman memiliki kelebihan dan kekurangan yang perlu dipertimbangkan sesuai kebutuhan dan profil finansial masing-masing peminjam.

Membutuhkan dana segar sebesar 60 juta rupiah? Pinjaman BRI 2025 bisa menjadi solusi. Sebelum mengajukan, perencanaan keuangan yang matang sangat penting, termasuk memperhitungkan besaran cicilan bulanan. Untuk memudahkan perhitungan tersebut, Anda bisa mengunjungi situs Cicilan Pinjaman Bank BRI 2025 untuk simulasi. Dengan begitu, Anda dapat memperkirakan kemampuan finansial dalam membayar cicilan Pinjaman BRI 2025 60 Juta sebelum resmi mengajukan permohonan.

- KUR: Kelebihannya adalah suku bunga relatif rendah dan cocok untuk modal usaha. Kekurangannya adalah persyaratan khusus yang cukup ketat, hanya untuk usaha produktif.

- Kredit Multiguna BRI: Kelebihannya adalah fleksibilitas penggunaan dana dan proses pengajuan yang relatif mudah. Kekurangannya adalah suku bunga cenderung lebih tinggi dibandingkan KUR.

- KPR: Kelebihannya adalah tenor panjang dan suku bunga yang kompetitif untuk jangka panjang. Kekurangannya adalah memerlukan agunan berupa properti dan proses pengajuan yang lebih kompleks.

Simulasi Pembayaran Cicilan

Simulasi berikut merupakan perkiraan dan dapat berbeda tergantung suku bunga, biaya administrasi, dan asuransi yang berlaku. Angka-angka ini hanya sebagai ilustrasi.

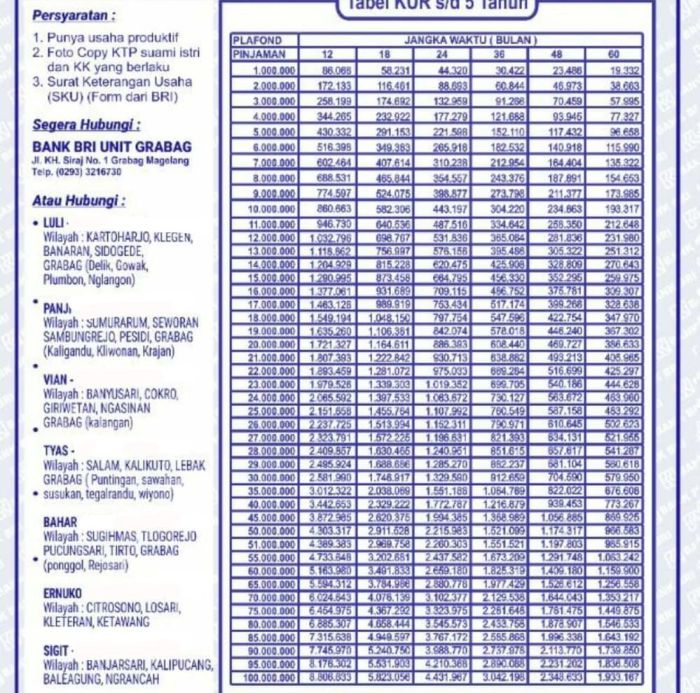

Membutuhkan pinjaman sebesar 60 juta rupiah dari BRI di tahun 2025? Tentu saja, anda perlu memahami skema dan persyaratannya. Untuk gambaran lebih detail mengenai suku bunga dan tenor pinjaman BRI, silakan cek Tabel Pinjaman BRI 2025 Kur yang menyediakan informasi lengkap. Dengan informasi tersebut, perencanaan pengajuan pinjaman BRI 60 juta di tahun 2025 akan lebih terarah dan mempermudah prosesnya.

Semoga informasi ini membantu Anda dalam mempersiapkan pengajuan pinjaman.

- KUR (Bunga 7%, Tenor 36 bulan): Cicilan per bulan sekitar Rp 1.800.000 (Total cicilan Rp 64.800.000)

- Kredit Multiguna (Bunga 11%, Tenor 24 bulan): Cicilan per bulan sekitar Rp 2.700.000 (Total cicilan Rp 64.800.000)

- KPR (Bunga 9%, Tenor 120 bulan): Cicilan per bulan sekitar Rp 700.000 (Total cicilan Rp 8.400.000)

Perhitungan di atas didasarkan pada rumus anuitas sederhana dan belum memperhitungkan biaya-biaya lain yang mungkin berlaku.

Tips Memilih Produk Pinjaman yang Tepat

Memilih produk pinjaman yang tepat memerlukan pertimbangan yang matang. Berikut beberapa tips yang dapat membantu:

- Tentukan kebutuhan dan tujuan pinjaman Anda.

- Bandingkan suku bunga, tenor, dan biaya administrasi dari berbagai produk pinjaman.

- Pertimbangkan kemampuan Anda dalam membayar cicilan setiap bulan.

- Pahami syarat dan ketentuan yang berlaku untuk setiap produk pinjaman.

- Jangan ragu untuk berkonsultasi dengan petugas BRI untuk mendapatkan informasi yang lebih detail.

Membandingkan berbagai produk pinjaman sebelum memutuskan merupakan langkah krusial untuk mendapatkan penawaran terbaik dan menghindari jebakan finansial. Jangan terburu-buru, teliti setiap detail, dan pastikan Anda memahami seluruh konsekuensi sebelum menandatangani perjanjian pinjaman.

Tips dan Strategi Mendapatkan Pinjaman BRI 60 Juta

Mendapatkan pinjaman sebesar 60 juta rupiah dari BRI membutuhkan persiapan yang matang. Peluang persetujuan akan meningkat signifikan jika Anda memahami persyaratan dan strategi yang tepat. Berikut beberapa tips dan strategi yang dapat Anda terapkan.

Riwayat Keuangan yang Sehat

Riwayat keuangan yang sehat merupakan kunci utama dalam pengajuan pinjaman. Bank akan menilai kemampuan Anda dalam mengelola keuangan berdasarkan catatan transaksi keuangan Anda. Konsistensi dalam pendapatan dan pembayaran kewajiban keuangan, seperti cicilan kredit atau tagihan lainnya, akan memberikan gambaran positif kepada pihak BRI. Semakin baik riwayat keuangan Anda, semakin besar peluang persetujuan pinjaman.

Persiapan Dokumen yang Optimal

Lengkap dan benarnya dokumen yang diajukan sangat penting. Ketidaklengkapan dokumen dapat menyebabkan penundaan bahkan penolakan pengajuan. Pastikan semua dokumen yang dibutuhkan, seperti KTP, Kartu Keluarga, slip gaji, dan bukti kepemilikan aset (jika ada), disiapkan dengan rapi dan akurat. Periksa kembali setiap dokumen sebelum diajukan untuk menghindari kesalahan.

- Pastikan KTP dan Kartu Keluarga masih berlaku dan terupdate.

- Slip gaji harus mencerminkan pendapatan bersih Anda secara konsisten selama beberapa bulan terakhir.

- Jika memiliki aset seperti rumah atau kendaraan, siapkan sertifikat kepemilikan dan dokumen pendukung lainnya.

Meningkatkan Skor Kredit

Skor kredit merupakan indikator penting yang menilai kemampuan Anda dalam membayar kewajiban keuangan. Skor kredit yang tinggi akan meningkatkan peluang persetujuan pinjaman. Beberapa cara untuk meningkatkan skor kredit antara lain membayar tagihan tepat waktu, menjaga rasio utang terhadap pendapatan (Debt to Income Ratio – DTI) tetap rendah, dan menghindari pengajuan pinjaman baru secara berulang dalam waktu singkat.

Strategi Pengajuan Pinjaman

Selain persiapan dokumen dan riwayat keuangan, strategi pengajuan juga penting. Pahami jenis pinjaman BRI yang sesuai dengan kebutuhan Anda dan persiapkan proposal yang jelas dan rinci. Berkomunikasilah dengan petugas BRI dengan sopan dan profesional untuk menjelaskan kebutuhan dan kemampuan Anda dalam melunasi pinjaman.

“Keuangan yang sehat adalah pondasi kehidupan yang stabil. Kelola keuangan Anda dengan bijak sebelum dan sesudah mendapatkan pinjaman agar Anda dapat menikmati manfaatnya tanpa terbebani hutang.”

Pentingnya Perencanaan Keuangan Setelah Mendapatkan Pinjaman: Pinjaman BRI 2025 60 Juta

Mendapatkan pinjaman sebesar 60 juta rupiah dari BRI tentu merupakan langkah besar yang dapat membantu mewujudkan berbagai rencana. Namun, keberhasilan pemanfaatan dana tersebut sangat bergantung pada perencanaan keuangan yang matang dan disiplin setelah pinjaman cair. Tanpa perencanaan yang baik, kemudahan yang ditawarkan pinjaman bisa berubah menjadi beban finansial yang berat. Oleh karena itu, membangun kebiasaan keuangan yang sehat pasca-pencairan pinjaman sangatlah krusial.

Perencanaan keuangan yang tepat akan membantu Anda memanfaatkan dana pinjaman secara efektif dan efisien, sekaligus memastikan kemampuan pembayaran cicilan tepat waktu tanpa mengganggu stabilitas keuangan Anda secara keseluruhan. Berikut beberapa panduan praktis yang dapat Anda terapkan.

Anggaran Bulanan yang Realistis

Membuat anggaran bulanan yang realistis merupakan langkah pertama yang vital. Anggaran ini harus mencakup semua pengeluaran, mulai dari kebutuhan pokok seperti makanan, tempat tinggal, dan transportasi, hingga kebutuhan sekunder seperti hiburan dan gaya hidup. Dengan membuat rincian yang detail, Anda dapat mengidentifikasi pos-pos pengeluaran yang dapat dikurangi atau diefisiensikan. Sebagai contoh, Anda bisa membandingkan harga di beberapa supermarket untuk mendapatkan harga terbaik untuk kebutuhan dapur Anda. Dengan anggaran yang realistis, Anda akan memiliki gambaran jelas tentang kemampuan finansial Anda dan mampu mengalokasikan dana untuk pembayaran cicilan pinjaman tanpa kesulitan.

Mengelola Cicilan Pinjaman

Mengelola cicilan pinjaman agar tidak memberatkan membutuhkan strategi yang tepat. Salah satu caranya adalah dengan memastikan pembayaran cicilan menjadi prioritas utama dalam anggaran bulanan Anda. Jangan sampai cicilan terabaikan dan mengakibatkan denda atau masalah lain yang lebih rumit. Anda juga bisa mempertimbangkan untuk memanfaatkan fasilitas autodebet agar pembayaran cicilan berjalan otomatis dan terhindar dari risiko keterlambatan. Jika memungkinkan, pertimbangkan pula untuk melakukan pembayaran cicilan lebih cepat dari jadwal yang ditentukan untuk mengurangi total bunga yang harus dibayarkan. Misalnya, jika memungkinkan, bayarkanlah cicilan lebih besar di awal periode pinjaman.

Strategi Menghindari Penumpukan Hutang, Pinjaman BRI 2025 60 Juta

Setelah mendapatkan pinjaman BRI 60 juta, penting untuk menghindari penumpukan hutang baru. Sebelum mengajukan pinjaman tambahan, pastikan Anda sudah mampu mengelola cicilan pinjaman yang ada. Hindari penggunaan kartu kredit secara berlebihan, dan selalu utamakan pembayaran tagihan kartu kredit tepat waktu untuk mencegah bunga berbunga yang akan semakin memperberat beban keuangan Anda. Pertimbangkan kebutuhan secara matang sebelum memutuskan untuk berhutang lagi. Jangan sampai pinjaman baru justru menambah beban dan membuat Anda kesulitan dalam membayar cicilan. Prioritaskan pembayaran hutang yang sudah ada sebelum menambah hutang baru.

Poin-Poin Penting dalam Mengelola Keuangan Pasca-Pinjaman

- Buatlah anggaran bulanan yang detail dan realistis.

- Prioritaskan pembayaran cicilan pinjaman.

- Hindari pengeluaran yang tidak perlu.

- Manfaatkan fasilitas autodebet untuk pembayaran cicilan.

- Cari cara untuk meningkatkan pendapatan jika diperlukan.

- Jangan mengambil pinjaman baru sebelum melunasi pinjaman yang ada.

- Pantau secara berkala kondisi keuangan Anda.

- Konsultasikan dengan ahlinya jika menghadapi kesulitan keuangan.