Price List Pinjaman Mandiri 2025: Panduan Lengkap

Price List Pinjaman Mandiri 2025 – Membutuhkan informasi terkini mengenai biaya pinjaman di Bank Mandiri untuk tahun 2025? Artikel ini menyajikan gambaran komprehensif mengenai price list pinjaman Mandiri, termasuk suku bunga, tenor, dan persyaratannya. Memahami price list ini sangat penting sebelum mengajukan permohonan pinjaman, agar Anda dapat merencanakan keuangan dengan lebih baik dan memilih produk pinjaman yang paling sesuai dengan kebutuhan dan kemampuan Anda.

Tujuan artikel ini adalah memberikan informasi yang jelas dan akurat mengenai berbagai jenis pinjaman yang ditawarkan Bank Mandiri di tahun 2025. Dengan memahami detail biaya dan persyaratannya, Anda dapat membuat keputusan yang tepat dan terhindar dari kejutan finansial di kemudian hari. Mengetahui detail ini akan membantu Anda dalam mempersiapkan dokumen dan persyaratan yang diperlukan, sehingga proses pengajuan pinjaman menjadi lebih lancar.

Jenis-jenis Pinjaman dan Suku Bunganya

Bank Mandiri menawarkan berbagai jenis pinjaman, masing-masing dengan suku bunga dan persyaratan yang berbeda. Berikut adalah beberapa contoh jenis pinjaman dan gambaran umum suku bunganya (perlu diingat bahwa suku bunga ini bersifat estimasi dan dapat berubah sewaktu-waktu, sebaiknya konfirmasi langsung ke Bank Mandiri untuk informasi terbaru):

- Kredit Multiguna: Pinjaman fleksibel dengan suku bunga yang kompetitif, cocok untuk berbagai keperluan seperti renovasi rumah, pendidikan, atau kebutuhan konsumtif lainnya. Suku bunga diperkirakan berkisar antara 8% – 12% per tahun, tergantung profil kredit peminjam dan tenor pinjaman.

- Kredit Pemilikan Rumah (KPR): Pinjaman untuk pembelian rumah dengan suku bunga yang relatif rendah dan tenor yang panjang. Suku bunga diperkirakan berkisar antara 7% – 10% per tahun, tergantung program KPR yang dipilih dan kebijakan Bank Mandiri saat itu.

- Kredit Kendaraan Bermotor (KKB): Pinjaman untuk pembelian kendaraan bermotor baru maupun bekas. Suku bunga diperkirakan berkisar antara 9% – 13% per tahun, tergantung jenis kendaraan, nilai kendaraan, dan profil kredit peminjam.

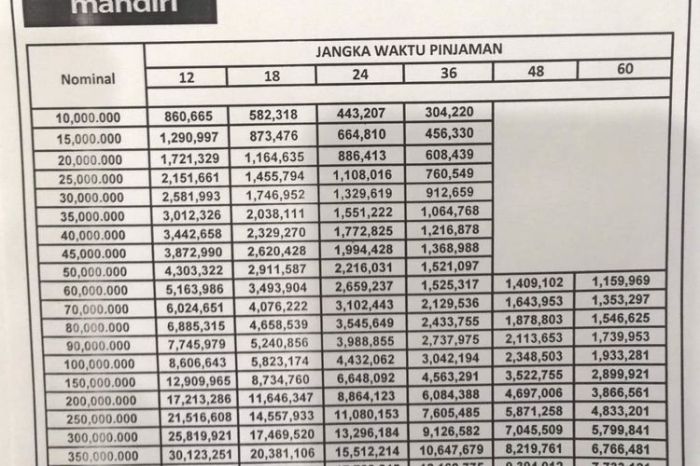

Tenor dan Angsuran Pinjaman

Tenor pinjaman, atau jangka waktu pinjaman, juga berpengaruh terhadap besarnya angsuran bulanan. Tenor yang lebih panjang akan menghasilkan angsuran yang lebih kecil, tetapi total bunga yang dibayarkan akan lebih besar. Sebaliknya, tenor yang lebih pendek akan menghasilkan angsuran yang lebih besar, tetapi total bunga yang dibayarkan akan lebih kecil. Berikut contoh ilustrasi:

| Jenis Pinjaman | Jumlah Pinjaman | Tenor | Angsuran Per Bulan (Estimasi) |

|---|---|---|---|

| Kredit Multiguna | Rp 50.000.000 | 36 bulan | Rp 1.600.000 |

| KPR | Rp 500.000.000 | 180 bulan | Rp 4.500.000 |

Catatan: Angsuran bulanan di atas merupakan estimasi dan dapat berbeda tergantung suku bunga yang berlaku dan kebijakan Bank Mandiri.

Membutuhkan informasi detail mengenai Price List Pinjaman Mandiri 2025? Untuk memudahkan perencanaan keuangan Anda, kami sarankan untuk melihat Daftar Tabel Pinjaman Mandiri 2025 yang menyediakan informasi komprehensif terkait suku bunga dan tenor pinjaman. Dengan data tersebut, Anda dapat membandingkan dan memilih jenis pinjaman yang sesuai dengan kebutuhan dan kemampuan Anda. Semoga informasi ini membantu Anda dalam memahami Price List Pinjaman Mandiri 2025 secara lebih baik.

Persyaratan Pengajuan Pinjaman

Sebelum mengajukan pinjaman, pastikan Anda telah memenuhi persyaratan yang ditetapkan oleh Bank Mandiri. Persyaratan ini umumnya meliputi:

- Memiliki penghasilan tetap dan stabil.

- Memiliki Kartu Identitas (KTP) dan dokumen pendukung lainnya.

- Memenuhi batas usia minimal dan maksimal yang ditentukan.

- Memiliki riwayat kredit yang baik (bagi yang sudah pernah mengajukan pinjaman).

Untuk informasi detail mengenai persyaratan, silakan mengunjungi cabang Bank Mandiri terdekat atau website resmi Bank Mandiri.

Mempersiapkan diri untuk mengajukan pinjaman di tahun 2025? Tentu saja, mengetahui Price List Pinjaman Mandiri 2025 sangat penting. Untuk mempermudah proses pengajuan, Anda bisa memanfaatkan Pinjaman Mandiri 2025 E Form yang tersedia secara online. Dengan formulir elektronik ini, prosesnya menjadi lebih efisien. Setelah melengkapi formulir, kembali lagi ke Price List Pinjaman Mandiri 2025 untuk memastikan kesesuaian pilihan pinjaman dengan kemampuan finansial Anda.

Perencanaan yang matang akan membantu Anda mendapatkan pinjaman yang tepat.

Jenis-jenis Pinjaman Mandiri dan Fitur-fiturnya: Price List Pinjaman Mandiri 2025

Bank Mandiri menawarkan beragam produk pinjaman untuk memenuhi berbagai kebutuhan finansial nasabahnya. Memahami perbedaan jenis pinjaman, fitur, dan persyaratannya sangat penting agar Anda dapat memilih produk yang paling sesuai dengan kondisi dan tujuan keuangan Anda. Berikut ini uraian detail mengenai beberapa jenis pinjaman Mandiri yang diperkirakan tersedia di tahun 2025. Perlu diingat bahwa suku bunga, biaya, dan persyaratan dapat berubah sewaktu-waktu, sehingga disarankan untuk selalu mengecek informasi terbaru di situs resmi Bank Mandiri atau cabang terdekat.

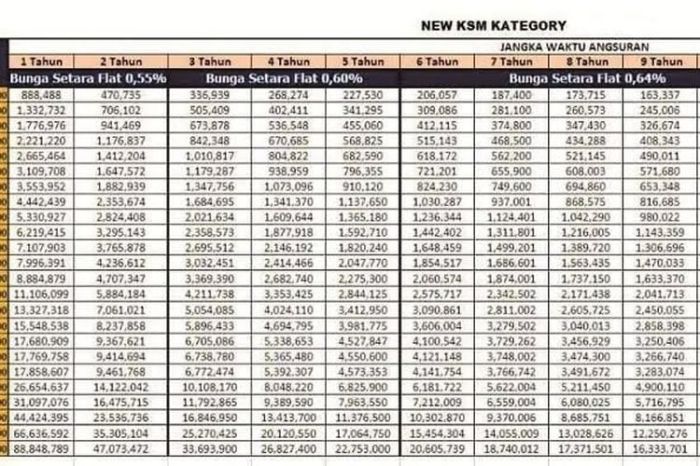

Mempersiapkan rencana keuangan di tahun 2025? Price List Pinjaman Mandiri 2025 tentu menjadi informasi penting untuk dipertimbangkan. Ingin mengetahui simulasi angsuran sebelum mengajukan? Anda bisa melihat detailnya dengan mengunjungi Tabel Angsuran Pinjaman Mandiri Syariah 2025 untuk perencanaan yang lebih matang. Dengan begitu, anda bisa membandingkan dan memilih produk pinjaman Mandiri yang sesuai dengan kebutuhan dan kemampuan finansial Anda sebelum melihat Price List Pinjaman Mandiri 2025 secara keseluruhan.

Jenis Pinjaman dan Fitur Unggulan

Tabel berikut merangkum beberapa jenis pinjaman Bank Mandiri beserta fitur-fiturnya. Data suku bunga, tenor, dan biaya administrasi merupakan perkiraan dan dapat berbeda berdasarkan kebijakan Bank Mandiri dan profil nasabah.

| Jenis Pinjaman | Suku Bunga (Perkiraan) | Tenor (Perkiraan) | Persyaratan & Biaya Administrasi (Perkiraan) | Fitur Unggulan |

|---|---|---|---|---|

| Kredit Tanpa Agunan (KTA) | 8% – 15% per tahun | 12 – 60 bulan | Slip gaji 3 bulan terakhir, KTP, NPWP; Biaya administrasi sekitar Rp 200.000 – Rp 500.000 | Proses pengajuan mudah dan cepat, fleksibilitas dalam penggunaan dana. |

| Kredit Pemilikan Rumah (KPR) | 7% – 12% per tahun (bervariasi tergantung program) | 15 – 20 tahun | Bukti kepemilikan tanah/rumah, slip gaji, NPWP, BI Checking; Biaya provisi, asuransi, dan appraisal. | Suku bunga kompetitif, tenor panjang, berbagai program pilihan (misal, KPR subsidi pemerintah). |

| Kredit Kendaraan Bermotor (KKB) | 9% – 14% per tahun | 1 – 5 tahun | KTP, SIM, bukti kepemilikan kendaraan (jika ada), slip gaji; Biaya administrasi dan asuransi. | Proses pengajuan yang relatif cepat, berbagai pilihan merek dan tipe kendaraan. |

| Kredit Multiguna | 10% – 16% per tahun | 12 – 48 bulan | Slip gaji 3 bulan terakhir, rekening koran, KTP, NPWP; Biaya administrasi sekitar Rp 150.000 – Rp 400.000 | Penggunaan dana fleksibel untuk berbagai keperluan, limit kredit yang cukup besar. |

Perbandingan Jenis Pinjaman

Memilih jenis pinjaman yang tepat bergantung pada kebutuhan dan kemampuan finansial Anda. Berikut beberapa pertimbangan:

- KTA: Cocok untuk kebutuhan konsumtif jangka pendek hingga menengah dengan proses pengajuan yang cepat dan mudah.

- KPR: Ideal untuk pembelian rumah dengan tenor panjang dan suku bunga yang kompetitif, namun memerlukan proses pengajuan yang lebih kompleks.

- KKB: Pilihan tepat untuk pembelian kendaraan bermotor baru atau bekas dengan tenor yang fleksibel.

- Kredit Multiguna: Memberikan fleksibilitas penggunaan dana untuk berbagai keperluan, namun biasanya memiliki suku bunga yang lebih tinggi.

Target Pasar Setiap Jenis Pinjaman

Setiap jenis pinjaman Bank Mandiri dirancang untuk memenuhi kebutuhan segmen pasar tertentu:

- KTA: Karyawan tetap, wiraswasta dengan penghasilan stabil.

- KPR: Calon pembeli rumah, baik dengan atau tanpa DP.

- KKB: Individu atau perusahaan yang membutuhkan kendaraan untuk keperluan pribadi atau bisnis.

- Kredit Multiguna: Individu yang membutuhkan dana untuk berbagai keperluan, seperti renovasi rumah, pendidikan, atau keperluan bisnis.

Faktor-faktor yang Mempengaruhi Suku Bunga Pinjaman

Suku bunga pinjaman merupakan komponen penting yang menentukan biaya total pinjaman Anda. Di Bank Mandiri, suku bunga yang diterapkan tidaklah statis, melainkan dipengaruhi oleh berbagai faktor, baik yang bersifat makro ekonomi maupun mikro ekonomi. Memahami faktor-faktor ini akan membantu Anda dalam merencanakan keuangan dan memilih jenis pinjaman yang paling sesuai dengan kondisi Anda.

Faktor-faktor yang Memengaruhi Suku Bunga Pinjaman Mandiri di Tahun 2025, Price List Pinjaman Mandiri 2025

Beberapa faktor utama yang menentukan suku bunga pinjaman di Bank Mandiri pada tahun 2025, antara lain suku bunga acuan Bank Indonesia (BI Rate), profil kredit peminjam, jenis pinjaman yang diajukan, dan jaminan yang diberikan.

Memperoleh informasi lengkap mengenai Price List Pinjaman Mandiri 2025 memang penting sebelum mengajukan permohonan. Salah satu opsi yang mungkin menarik perhatian Anda adalah Pinjaman Mandiri 2025 dengan jaminan sertifikat tanah, yang detailnya bisa Anda cek di sini: Pinjaman Mandiri 2025 Jaminan Sertifikat Tanah. Dengan memahami berbagai pilihan jenis pinjaman dan persyaratannya, Anda dapat membandingkan dan memilih skema yang paling sesuai dengan kebutuhan dan kemampuan finansial Anda, sehingga dapat memperkirakan lebih akurat biaya dan suku bunga yang tercantum dalam Price List Pinjaman Mandiri 2025.

Ilustrasi interaksi faktor-faktor tersebut dapat digambarkan sebagai berikut: Bayangkan suku bunga sebagai hasil penjumlahan dari beberapa komponen. BI Rate menjadi dasar, lalu ditambahkan atau dikurangi berdasarkan profil kredit peminjam (risiko kredit). Jenis pinjaman (misalnya, KPR, KTA) juga memiliki bobot berbeda, begitu pula dengan adanya jaminan yang mengurangi risiko bagi Bank Mandiri. Semakin tinggi risiko yang ditanggung bank, semakin tinggi pula suku bunga yang diterapkan.

Contoh Pengaruh Perbedaan Faktor terhadap Suku Bunga

Sebagai contoh, seorang peminjam dengan skor kredit tinggi (profil kredit baik) yang mengajukan KPR dengan jaminan properti akan mendapatkan suku bunga yang lebih rendah dibandingkan dengan peminjam yang memiliki skor kredit rendah dan mengajukan KTA tanpa jaminan. Misalkan, BI Rate saat itu 5%, peminjam dengan profil baik bisa mendapatkan suku bunga 7%, sedangkan peminjam dengan risiko tinggi mungkin dikenakan suku bunga 11%. Perbedaan ini mencerminkan tingkat risiko yang berbeda yang ditanggung oleh bank.

Perbandingan Pengaruh Faktor Makro dan Mikro Ekonomi

Faktor makro ekonomi, seperti BI Rate dan inflasi, berpengaruh secara umum terhadap suku bunga seluruh sektor perbankan, termasuk Bank Mandiri. Kenaikan BI Rate misalnya, akan cenderung meningkatkan suku bunga pinjaman secara keseluruhan. Sementara itu, faktor mikro ekonomi, seperti profil kredit peminjam dan jenis pinjaman, berpengaruh secara spesifik pada suku bunga masing-masing individu peminjam. Profil kredit yang baik dapat mengurangi suku bunga meskipun BI Rate sedang tinggi, sedangkan jenis pinjaman yang berisiko tinggi akan tetap dikenakan suku bunga yang lebih tinggi meskipun BI Rate rendah.

Pengaruh Kebijakan Bank Mandiri terhadap Suku Bunga

Bank Mandiri memiliki kebijakan internal yang juga memengaruhi suku bunga pinjaman. Kebijakan ini dapat berupa program promosi suku bunga rendah untuk jenis pinjaman tertentu, penyesuaian suku bunga berdasarkan kondisi pasar, atau strategi manajemen risiko yang mempengaruhi penentuan suku bunga. Misalnya, Bank Mandiri mungkin menawarkan suku bunga yang lebih kompetitif untuk menarik nasabah atau menyesuaikan suku bunga untuk mengelola portofolio kreditnya agar tetap sehat.

Persyaratan dan Prosedur Pengajuan Pinjaman

Mengajukan pinjaman di Bank Mandiri memerlukan pemahaman yang jelas mengenai persyaratan dan prosedur yang berlaku. Prosesnya dirancang untuk memastikan keamanan dan kelancaran transaksi bagi kedua belah pihak. Berikut ini penjelasan detail mengenai persyaratan dan langkah-langkah pengajuan pinjaman di Bank Mandiri, yang dapat bervariasi tergantung jenis pinjaman yang dipilih.

Persyaratan dan prosedur pengajuan pinjaman di Bank Mandiri disesuaikan dengan jenis pinjaman yang diajukan dan profil peminjam. Secara umum, prosesnya melibatkan penyediaan dokumen pendukung, pengisian formulir aplikasi, dan proses verifikasi oleh pihak bank. Kecepatan proses pencairan dana juga bergantung pada kelengkapan dokumen dan verifikasi data yang dilakukan.

Persyaratan Umum Pengajuan Pinjaman

Persyaratan umum pengajuan pinjaman di Bank Mandiri umumnya meliputi dokumen identitas diri, bukti penghasilan, dan bukti kepemilikan aset (jika diperlukan). Dokumen identitas diri yang dibutuhkan biasanya berupa Kartu Tanda Penduduk (KTP) dan Kartu Keluarga (KK). Bukti penghasilan dapat berupa slip gaji, Surat Keterangan Penghasilan (SKP), atau laporan keuangan usaha (untuk wirausaha).

- Kartu Tanda Penduduk (KTP)

- Kartu Keluarga (KK)

- Slip Gaji (untuk karyawan)

- Surat Keterangan Penghasilan (SKP) (untuk karyawan atau wiraswasta)

- Laporan Keuangan Usaha (untuk wirausaha)

- Bukti Kepemilikan Aset (rumah, kendaraan, dll., jika diperlukan)

Prosedur Pengajuan Pinjaman

Proses pengajuan pinjaman di Bank Mandiri umumnya melibatkan beberapa tahapan, mulai dari aplikasi hingga pencairan dana. Kecepatan proses bergantung pada kelengkapan dokumen dan verifikasi data.

- Konsultasi dan pemilihan jenis pinjaman yang sesuai dengan kebutuhan.

- Pengumpulan dokumen persyaratan yang dibutuhkan.

- Pengisian formulir aplikasi pinjaman secara lengkap dan akurat.

- Penyerahan dokumen dan formulir aplikasi ke Bank Mandiri.

- Proses verifikasi data dan analisa kelayakan oleh pihak Bank Mandiri.

- Penandatanganan perjanjian kredit jika pengajuan disetujui.

- Pencairan dana pinjaman ke rekening peminjam.

Contoh Dokumen Berdasarkan Jenis Pinjaman

Dokumen yang dibutuhkan akan berbeda-beda bergantung pada jenis pinjaman yang diajukan. Berikut beberapa contoh:

| Jenis Pinjaman | Contoh Dokumen Tambahan |

|---|---|

| Kredit Kendaraan Bermotor | Bukti kepemilikan kendaraan, STNK, BPKB |

| Kredit Pemilikan Rumah (KPR) | Sertifikat tanah, IMB, bukti penghasilan tambahan |

| Kredit Usaha Rakyat (KUR) | Surat Izin Usaha Perdagangan (SIUP), NPWP, laporan keuangan usaha |

Perbedaan Persyaratan Berdasarkan Kelompok Masyarakat

Persyaratan pengajuan pinjaman dapat berbeda antara karyawan, wirausaha, dan kelompok masyarakat lainnya. Karyawan umumnya diharuskan menyerahkan slip gaji sebagai bukti penghasilan, sementara wirausaha memerlukan laporan keuangan usaha untuk menunjukkan kemampuan finansial mereka. Persyaratan tambahan mungkin juga berlaku tergantung pada jenis pinjaman dan besarnya dana yang diajukan.

FAQ Pinjaman Mandiri 2025

Berikut ini beberapa pertanyaan umum yang sering diajukan mengenai pinjaman Mandiri di tahun 2025. Informasi ini bertujuan untuk memberikan gambaran umum dan sebaiknya dikonfirmasi kembali dengan pihak Bank Mandiri untuk informasi terkini dan paling akurat.

Cara Menghitung Cicilan Pinjaman Mandiri

Menghitung cicilan pinjaman Mandiri dapat dilakukan dengan beberapa metode, salah satunya menggunakan rumus anuitas. Namun, kalkulator cicilan online yang tersedia di website resmi Bank Mandiri atau aplikasi mobile banking mereka akan mempermudah proses perhitungan. Rumus anuitas sendiri cukup kompleks dan membutuhkan pemahaman matematika finansial. Secara umum, besarnya cicilan dipengaruhi oleh jumlah pinjaman pokok, suku bunga, dan jangka waktu pinjaman. Semakin besar jumlah pinjaman, suku bunga, dan jangka waktu, maka semakin besar pula cicilan bulanannya.

Sebagai contoh ilustrasi, misalkan Anda meminjam Rp 100.000.000 dengan suku bunga 10% per tahun dan jangka waktu 5 tahun (60 bulan). Dengan menggunakan kalkulator cicilan online (yang memperhitungkan berbagai faktor termasuk sistem bunga yang diterapkan Bank Mandiri), Anda akan mendapatkan besaran cicilan per bulan. Angka ini akan bervariasi tergantung metode perhitungan bunga yang digunakan oleh Bank Mandiri.

Konsekuensi Gagal Membayar Cicilan Pinjaman

Kegagalan dalam membayar cicilan pinjaman Mandiri akan berdampak negatif pada catatan kredit Anda dan dapat mengakibatkan beberapa konsekuensi berikut:

- Denda keterlambatan: Bank Mandiri akan mengenakan denda atas keterlambatan pembayaran cicilan, yang besarnya bervariasi tergantung pada kebijakan bank dan kesepakatan dalam perjanjian pinjaman.

- Penurunan Skor Kredit: Riwayat pembayaran yang buruk akan tercatat dalam Sistem Layanan Informasi Keuangan (SLIK) OJK dan akan menurunkan skor kredit Anda. Hal ini akan mempersulit Anda untuk mendapatkan pinjaman di masa mendatang.

- Pengurangan Limit Kredit: Bank mungkin akan mengurangi limit kredit Anda di produk-produk keuangan lainnya.

- Penagihan oleh pihak ketiga: Dalam kasus tunggakan yang signifikan, Bank Mandiri dapat menugaskan penagihan kepada pihak ketiga.

- Proses Hukum: Pada kasus tunggakan yang sangat parah, Bank Mandiri dapat menempuh jalur hukum untuk menagih hutang.

Asuransi yang Ditawarkan untuk Pinjaman Mandiri

Bank Mandiri kemungkinan menawarkan beberapa jenis asuransi kredit untuk melengkapi produk pinjamannya. Jenis asuransi dan manfaatnya bisa bervariasi tergantung pada jenis pinjaman dan kebijakan Bank Mandiri. Sebaiknya Anda menanyakan langsung kepada petugas Bank Mandiri mengenai jenis asuransi yang tersedia dan detail manfaatnya sebelum memutuskan untuk mengambil asuransi tersebut. Beberapa contoh asuransi yang mungkin ditawarkan antara lain asuransi jiwa debitur (yang menanggung sisa pinjaman jika debitur meninggal dunia) atau asuransi kecelakaan.

Cara Mengajukan Keringanan Pembayaran Cicilan

Prosedur pengajuan keringanan pembayaran cicilan pinjaman Mandiri umumnya melibatkan komunikasi langsung dengan pihak Bank Mandiri. Anda perlu menyiapkan dokumen pendukung yang menunjukkan kondisi keuangan Anda yang sedang mengalami kesulitan. Persyaratan dan prosedur yang tepat sebaiknya dikonfirmasi langsung kepada pihak Bank Mandiri karena dapat berubah sewaktu-waktu.

Umumnya, Anda perlu menghubungi cabang Bank Mandiri tempat Anda mengajukan pinjaman atau menghubungi call center mereka. Mereka akan memberikan informasi detail mengenai persyaratan dan prosedur pengajuan keringanan, termasuk dokumen yang dibutuhkan.

Sumber Informasi Terbaru Mengenai Price List Pinjaman Mandiri

Untuk mendapatkan informasi terbaru dan paling akurat mengenai price list pinjaman Mandiri, Anda dapat mengunjungi website resmi Bank Mandiri, menghubungi call center Bank Mandiri, atau mengunjungi cabang Bank Mandiri terdekat. Selain itu, Anda juga dapat berkonsultasi dengan petugas Bank Mandiri untuk mendapatkan informasi yang sesuai dengan kebutuhan dan profil keuangan Anda.