Aturan Pajak Gaji Pekerja 2025 Terbaru membawa perubahan signifikan dalam perhitungan pajak penghasilan. Perubahan ini akan berdampak pada keuangan setiap pekerja, baik yang berpenghasilan rendah, menengah, maupun tinggi. Memahami aturan baru ini sangat penting agar Anda dapat merencanakan keuangan dengan lebih efektif dan mematuhi kewajiban perpajakan.

Artikel ini akan menjelaskan secara detail perubahan aturan pajak gaji 2025, dampaknya terhadap perencanaan keuangan, kewajiban dan hak pekerja, serta sumber informasi resmi yang dapat diandalkan. Dengan pemahaman yang baik, Anda dapat mengoptimalkan penghasilan dan menghindari masalah perpajakan di masa mendatang.

Aturan Pajak Gaji 2025

Tahun 2025 menandai perubahan signifikan dalam aturan pajak penghasilan bagi pekerja di Indonesia. Perubahan ini bertujuan untuk menyelaraskan sistem perpajakan dengan perkembangan ekonomi dan kebutuhan masyarakat. Pemahaman yang baik tentang aturan baru ini krusial bagi setiap pekerja agar dapat merencanakan keuangan dengan lebih efektif.

Perubahan Signifikan Aturan Pajak Gaji 2025

Beberapa perubahan penting dalam aturan pajak gaji tahun 2025 meliputi penyesuaian Penghasilan Tidak Kena Pajak (PTKP), perubahan tarif pajak, dan penyesuaian batasan penghasilan kena pajak. Perubahan-perubahan ini berdampak langsung pada jumlah pajak yang harus dibayarkan oleh pekerja setiap bulannya.

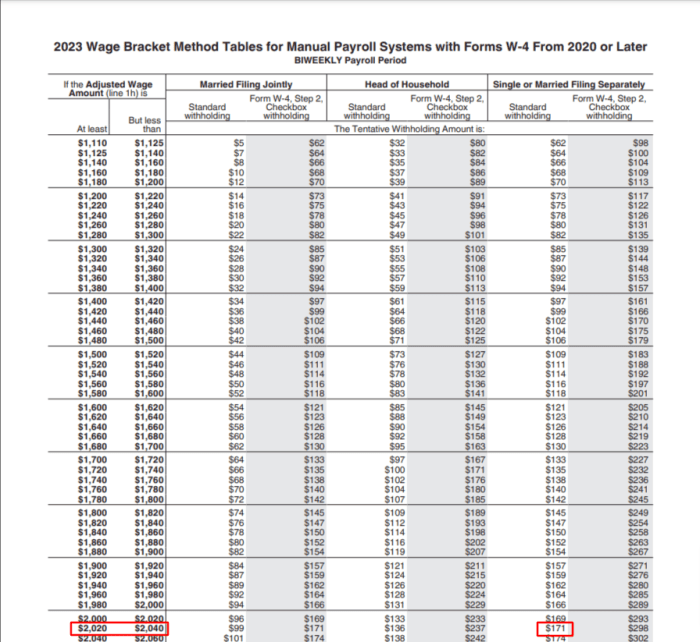

Tabel Perbandingan Aturan Pajak Gaji 2024 dan 2025

Tabel berikut ini memberikan perbandingan aturan pajak gaji tahun 2024 dan 2025. Data ini merupakan ilustrasi dan harus diverifikasi dengan peraturan resmi dari pemerintah.

| Tahun Pajak | PTKP (Rp) | Tarif Pajak (%) | Batasan Penghasilan (Rp) |

|---|---|---|---|

| 2024 | 54.000.000 | 5, 15, 25, 30 | Ilustrasi: 50 juta, 100 juta, 200 juta dst. |

| 2025 | 60.000.000 | 5, 15, 20, 25 | Ilustrasi: 60 juta, 120 juta, 240 juta dst. |

Catatan: Angka-angka dalam tabel ini merupakan contoh ilustrasi dan dapat berbeda dengan aturan resmi. Silakan merujuk pada peraturan resmi pemerintah untuk informasi yang akurat.

Dampak Perubahan Aturan Pajak Gaji terhadap Penghasilan Pekerja

Perubahan aturan pajak gaji akan berdampak berbeda pada pekerja dengan berbagai level gaji. Pekerja dengan penghasilan tinggi akan mengalami perubahan yang lebih signifikan dibandingkan pekerja dengan penghasilan rendah. Beberapa pekerja mungkin akan mengalami pengurangan pajak yang harus dibayarkan, sementara yang lain mungkin akan mengalami peningkatan.

Kategori Pekerja yang Paling Terdampak

Pekerja dengan penghasilan di atas rata-rata akan paling terdampak oleh perubahan aturan pajak ini. Perubahan PTKP dan tarif pajak akan secara langsung mempengaruhi jumlah pajak yang harus mereka bayarkan. Namun, dampaknya juga bergantung pada status perkawinan dan jumlah tanggungan.

Contoh Perhitungan Pajak Gaji Sebelum dan Sesudah Perubahan Aturan 2025

Berikut adalah contoh perhitungan pajak gaji untuk tiga level gaji berbeda (rendah, menengah, tinggi) sebelum dan sesudah perubahan aturan tahun 2025. Perhitungan ini bersifat ilustrasi dan menggunakan asumsi tertentu. Angka-angka yang digunakan dalam contoh ini tidak mencerminkan angka pasti dan perlu disesuaikan dengan peraturan resmi.

Contoh 1: Gaji Rendah (Rp 5.000.000)

Peroleh insight langsung tentang efektivitas Kenaikan gaji pensiunan 2025 untuk peneliti melalui studi kasus.

Sebelum Perubahan:Pajak terutang (ilustrasi): Rp 0 (karena masih di bawah PTKP)

Sesudah Perubahan:Pajak terutang (ilustrasi): Rp 0 (karena masih di bawah PTKP)

Contoh 2: Gaji Menengah (Rp 15.000.000)

Sebelum Perubahan:Pajak terutang (ilustrasi): Rp X

Sesudah Perubahan:Pajak terutang (ilustrasi): Rp Y (Dimana Y bisa lebih rendah atau lebih tinggi dari X tergantung perubahan tarif pajak dan PTKP)

Contoh 3: Gaji Tinggi (Rp 50.000.000)

Sebelum Perubahan:Pajak terutang (ilustrasi): Rp Z

Sesudah Perubahan:Pajak terutang (ilustrasi): Rp W (Dimana W bisa lebih rendah atau lebih tinggi dari Z tergantung perubahan tarif pajak dan PTKP)

Catatan: Angka X, Y, Z, dan W merupakan ilustrasi dan perlu dihitung berdasarkan peraturan pajak yang berlaku.

Pengaruh Aturan Pajak Gaji terhadap Perencanaan Keuangan: Aturan Pajak Gaji Pekerja 2025 Terbaru

Perubahan aturan pajak gaji, khususnya di tahun 2025, memiliki dampak signifikan terhadap perencanaan keuangan setiap pekerja. Memahami perubahan ini dan menyesuaikan strategi keuangan Anda sangat penting untuk memastikan stabilitas finansial di masa depan. Artikel ini akan memberikan panduan praktis untuk membantu Anda beradaptasi dengan aturan pajak baru dan mengoptimalkan perencanaan keuangan pribadi.

Dampak utama dari perubahan aturan pajak gaji adalah perubahan besaran pajak terutang. Hal ini dapat memengaruhi jumlah uang yang tersedia untuk pengeluaran bulanan, tabungan, investasi, dan rencana keuangan jangka panjang lainnya. Oleh karena itu, penting untuk memahami implikasi perubahan ini dan melakukan penyesuaian yang diperlukan dalam anggaran Anda.

Saran Praktis Mengoptimalkan Perencanaan Keuangan

Menghadapi perubahan aturan pajak, beberapa strategi dapat diterapkan untuk mengoptimalkan perencanaan keuangan. Berikut beberapa saran praktis yang dapat Anda terapkan:

- Buatlah anggaran bulanan yang detail dan realistis, memperhitungkan pajak gaji terbaru.

- Tentukan prioritas keuangan Anda, seperti kebutuhan pokok, tabungan darurat, investasi, dan cicilan.

- Cari peluang untuk meningkatkan penghasilan, misalnya dengan mengembangkan keterampilan atau mencari pekerjaan sampingan.

- Manfaatkan fasilitas pengurangan pajak yang tersedia secara legal, seperti BPJS Kesehatan dan BPJS Ketenagakerjaan.

- Lakukan diversifikasi investasi untuk meminimalkan risiko dan memaksimalkan keuntungan.

Langkah-langkah Menghitung Pajak Penghasilan, Aturan pajak gaji pekerja 2025 terbaru

Menghitung pajak penghasilan sendiri bisa terlihat rumit, namun sebenarnya cukup sederhana jika dilakukan langkah demi langkah. Berikut langkah-langkah dasarnya:

- Hitung penghasilan bruto Anda dalam setahun.

- Kurangi penghasilan bruto dengan berbagai pengurangan, seperti iuran BPJS Kesehatan dan BPJS Ketenagakerjaan, serta tunjangan lainnya yang diizinkan.

- Hitung penghasilan kena pajak (PKP) dengan mengurangi penghasilan bruto dengan pengurangan-pengurangan tersebut.

- Tentukan tarif pajak penghasilan berdasarkan PKP Anda, sesuai dengan aturan pajak terbaru tahun 2025. Anda bisa merujuk pada tabel tarif pajak yang dikeluarkan pemerintah.

- Hitung pajak penghasilan terutang dengan mengalikan PKP dengan tarif pajak yang berlaku.

Perlu diingat, perhitungan ini merupakan gambaran umum. Untuk perhitungan yang lebih akurat, konsultasikan dengan konsultan pajak atau gunakan aplikasi perhitungan pajak yang terpercaya.

Strategi Penghematan Pajak yang Legal dan Efektif

Beberapa strategi penghematan pajak yang legal dan efektif dapat diterapkan oleh pekerja. Strategi ini bertujuan untuk meminimalkan pajak terutang tanpa melanggar aturan perpajakan.

Lihat Kenaikan Gaji Pensiunan 2025 untuk memeriksa review lengkap dan testimoni dari pengguna.

- Manfaatkan berbagai fasilitas pengurangan pajak yang tersedia, seperti BPJS Kesehatan dan BPJS Ketenagakerjaan.

- Pertimbangkan untuk menabung dalam produk investasi yang memberikan keringanan pajak, seperti Sukuk.

- Optimalkan penggunaan fasilitas tunjangan pajak lainnya yang diberikan perusahaan.

- Konsultasikan dengan konsultan pajak untuk mendapatkan strategi penghematan pajak yang sesuai dengan kondisi keuangan Anda.

Contoh Skenario Perencanaan Keuangan

Bayangkan seorang pekerja bernama Budi, dengan penghasilan bruto Rp 10.000.000 per bulan. Setelah memperhitungkan pengurangan-pengurangan, PKP Budi adalah Rp 7.000.000 per bulan. Dengan tarif pajak yang berlaku di tahun 2025 (asumsikan), Budi harus membayar pajak penghasilan sebesar (misal) Rp 1.000.000 per bulan.

Budi dapat mengalokasikan sisa penghasilannya untuk kebutuhan pokok, tabungan darurat (minimal 3 bulan gaji), investasi, dan rencana keuangan lainnya. Dengan memahami aturan pajak terbaru, Budi dapat mengatur keuangannya dengan lebih efektif dan mencapai tujuan keuangannya.

Kewajiban dan Hak Pekerja Terkait Pajak Gaji

Memahami aturan pajak gaji sangat penting bagi setiap pekerja. Kejelasan mengenai kewajiban dan hak terkait pajak gaji akan membantu Anda menghindari masalah hukum dan memastikan hak Anda terpenuhi. Berikut penjelasan rinci mengenai hal tersebut.

Ketahui seputar bagaimana Kenaikan gaji pensiunan 2025 yang dinantikan dapat menyediakan solusi terbaik untuk masalah Anda.

Kewajiban Pekerja Terkait Pelaporan Pajak Gaji

Sebagai pekerja, Anda memiliki kewajiban untuk melaporkan penghasilan Anda kepada Direktorat Jenderal Pajak (DJP). Kewajiban ini meliputi penyampaian data penghasilan dan pemotongan pajak yang dilakukan pemberi kerja. Ketepatan pelaporan ini sangat penting untuk memastikan perhitungan pajak Anda akurat dan mencegah masalah di kemudian hari.

Hak Pekerja Terkait Pajak Gaji

Selain kewajiban, Anda juga memiliki beberapa hak terkait pajak gaji. Hak-hak ini penting untuk melindungi kepentingan Anda sebagai wajib pajak.

- Mendapatkan Bukti Potong Pajak (Bukti Potong 1721-A2): Bukti ini merupakan dokumen penting yang menunjukkan jumlah pajak yang telah dipotong dari gaji Anda. Simpanlah bukti potong ini dengan baik karena dibutuhkan saat pelaporan Surat Pemberitahuan (SPT) Tahunan.

- Mendapatkan informasi yang jelas dan akurat mengenai pajak gaji dari pemberi kerja: Pemberi kerja wajib memberikan informasi yang transparan terkait penghasilan dan pemotongan pajak yang dilakukan.

- Menerima perlakuan yang adil dan sesuai dengan peraturan perpajakan yang berlaku: Anda berhak untuk mendapatkan perlakuan yang sama dan tidak diskriminatif dalam hal perpajakan.

Cara Melaporkan Pajak Gaji Secara Online

Pelaporan pajak gaji kini semakin mudah dengan adanya sistem online. Anda dapat mengakses situs resmi DJP untuk melaporkan pajak Anda. Prosesnya umumnya melibatkan pengisian formulir SPT secara online dan pengunggahan dokumen pendukung.

- Akses situs resmi DJP.

- Buat akun atau login jika sudah terdaftar.

- Pilih menu pelaporan SPT.

- Isi formulir SPT sesuai dengan data yang Anda miliki.

- Unggah dokumen pendukung seperti Bukti Potong 1721-A2.

- Kirim laporan SPT.

Sanksi Tidak Memenuhi Kewajiban Perpajakan

Tidak memenuhi kewajiban perpajakan dapat berakibat serius. Sanksi yang dapat dikenakan meliputi denda, bunga, hingga pidana kurungan. Oleh karena itu, penting untuk selalu patuh dan taat pada peraturan perpajakan yang berlaku.

Akhiri riset Anda dengan informasi dari Kenaikan gaji pensiunan 2025 berdasarkan inflasi.

Ilustrasi Skenario Pelaporan Pajak: Benar dan Salah

Berikut ilustrasi skenario pelaporan pajak yang benar dan salah beserta konsekuensinya. Perhatikan bahwa ini adalah contoh sederhana dan kasus aktual mungkin lebih kompleks.

| Skenario | Pelaporan | Konsekuensi |

|---|---|---|

| Pak Budi melaporkan penghasilan dan pajak yang dipotong sesuai dengan bukti potong yang diterimanya. | Benar | Tidak ada sanksi. Pajak terhitung sesuai. |

| Bu Ani tidak melaporkan penghasilannya karena merasa jumlahnya kecil. | Salah | Denda dan bunga atas pajak yang seharusnya dibayar. |

| Pak Anton sengaja melaporkan penghasilan lebih rendah dari yang sebenarnya. | Salah | Denda, bunga, dan kemungkinan pidana sesuai dengan peraturan perpajakan yang berlaku. |

Sumber Informasi Resmi Aturan Pajak Gaji

Memahami aturan pajak gaji terbaru sangat penting bagi pekerja dan perusahaan. Informasi yang akurat dan terpercaya hanya bisa didapatkan dari sumber resmi. Kejelasan informasi ini akan membantu menghindari kesalahan perhitungan pajak dan potensi masalah hukum di kemudian hari.

Berikut ini beberapa lembaga dan sumber daya yang dapat Anda gunakan untuk mendapatkan informasi resmi dan terbaru mengenai aturan pajak gaji di Indonesia.

Lembaga Pemerintah yang Berwenang

Di Indonesia, beberapa lembaga pemerintah bertanggung jawab atas penerbitan dan penyebaran informasi terkait aturan pajak gaji. Informasi yang dikeluarkan oleh lembaga-lembaga ini bersifat resmi dan mengikat.

- Direktorat Jenderal Pajak (DJP) Kementerian Keuangan Republik Indonesia

- Kementerian Keuangan Republik Indonesia

Situs Web Resmi

Website resmi lembaga-lembaga pemerintah tersebut menyediakan berbagai informasi, panduan, dan peraturan perpajakan yang dapat diakses secara online. Pastikan Anda mengakses situs web resmi untuk mendapatkan informasi yang akurat dan terupdate.

- www.pajak.go.id (Situs resmi Direktorat Jenderal Pajak)

- www.kemenkeu.go.id (Situs resmi Kementerian Keuangan)

Kontak Resmi untuk Klarifikasi

Jika Anda masih memiliki pertanyaan atau membutuhkan klarifikasi lebih lanjut mengenai aturan pajak gaji, Anda dapat menghubungi beberapa kontak resmi berikut ini. Jangan ragu untuk memanfaatkan saluran komunikasi ini untuk memastikan pemahaman Anda yang benar.

- Call center DJP: (Nomor telepon call center DJP akan diupdate secara berkala, silakan cek website pajak.go.id untuk informasi terbaru)

- Email resmi DJP: (Alamat email resmi DJP akan diupdate secara berkala, silakan cek website pajak.go.id untuk informasi terbaru)

- Kantor Pelayanan Pajak (KPP) terdekat.

Cara Mengakses dan Memahami Informasi

Informasi aturan pajak gaji di situs web resmi umumnya disusun secara sistematis. Anda dapat menggunakan fitur pencarian di website untuk menemukan informasi spesifik yang Anda butuhkan. Panduan dan peraturan seringkali disajikan dalam bentuk dokumen PDF yang dapat diunduh.

Telusuri macam komponen dari Kenaikan gaji pensiunan 2025 berdasarkan masa kerja untuk mendapatkan pemahaman yang lebih luas.

Bacalah dengan teliti dan pahami setiap poin penting yang tercantum di dalamnya. Jika terdapat istilah atau poin yang kurang dipahami, jangan ragu untuk menghubungi kontak resmi yang telah disebutkan di atas.

Ringkasan Informasi Penting dari Sumber Resmi

Sumber resmi biasanya menyediakan informasi penting seperti tarif pajak penghasilan (PPh) Pasal 21, penghasilan tidak kena pajak (PTKP), aturan pengurangan dan pemotongan pajak, serta perubahan peraturan terbaru. Informasi ini biasanya disajikan dalam bentuk peraturan perundang-undangan, surat edaran, atau FAQ (Frequently Asked Questions).

Selalu periksa secara berkala situs resmi untuk mendapatkan pembaruan informasi terkait aturan pajak gaji. Peraturan perpajakan dapat berubah sewaktu-waktu, sehingga penting untuk selalu mengikuti perkembangannya.

Perubahan Aturan Pajak Gaji 2025

Aturan pajak gaji selalu mengalami penyesuaian. Memahami perubahan aturan pajak gaji 2025 sangat penting agar Anda dapat mempersiapkan diri dan memenuhi kewajiban perpajakan dengan benar. Berikut beberapa informasi penting yang perlu Anda ketahui.

Perubahan Utama Aturan Pajak Gaji 2025

Perubahan utama dalam aturan pajak gaji 2025, antara lain, kemungkinan penyesuaian PTKP (Penghasilan Tidak Kena Pajak), perubahan tarif pajak penghasilan, dan pengembangan sistem pelaporan pajak yang lebih terintegrasi. Detail perubahan ini akan diumumkan secara resmi oleh pemerintah. Perubahan ini bertujuan untuk meningkatkan keadilan dan efisiensi sistem perpajakan di Indonesia.

Cara Menghitung Pajak Gaji dengan Aturan Baru

Perhitungan pajak gaji akan mengikuti aturan terbaru yang dikeluarkan pemerintah. Secara umum, perhitungannya akan mempertimbangkan penghasilan bruto, PTKP, dan tarif pajak yang berlaku. Anda dapat menggunakan aplikasi penghitung pajak online yang disediakan oleh Direktorat Jenderal Pajak (DJP) atau berkonsultasi dengan konsultan pajak untuk memastikan perhitungan yang akurat.

Perubahan formula perhitungan akan diumumkan secara resmi oleh DJP.

Sumber Informasi Resmi Aturan Pajak Gaji 2025

Informasi resmi dan terbaru mengenai aturan pajak gaji 2025 dapat diperoleh melalui situs web resmi Direktorat Jenderal Pajak (DJP) Kementerian Keuangan Republik Indonesia. Website ini menyediakan berbagai panduan, peraturan, dan informasi terkait perpajakan, termasuk kalkulator pajak online yang dapat membantu Anda menghitung kewajiban pajak Anda.

Selain itu, Anda juga bisa mengunjungi kantor pajak terdekat untuk mendapatkan informasi lebih lanjut.

Langkah yang Harus Dilakukan Jika Memiliki Pertanyaan tentang Pajak Gaji

Jika Anda memiliki pertanyaan atau mengalami kesulitan dalam memahami aturan pajak gaji 2025, Anda dapat menghubungi kantor pajak terdekat atau menghubungi layanan konsultasi pajak DJP melalui telepon atau email. Layanan konsultasi ini bertujuan untuk membantu wajib pajak memahami dan memenuhi kewajiban perpajakannya.

Jangan ragu untuk memanfaatkan layanan ini guna memastikan kepatuhan pajak Anda.

Sanksi Tidak Melaporkan Pajak Gaji dengan Benar

Tidak melaporkan pajak gaji dengan benar dapat mengakibatkan sanksi berupa denda, bunga, bahkan pidana sesuai dengan ketentuan peraturan perpajakan yang berlaku. Ketepatan dan kejujuran dalam melaporkan pajak sangat penting untuk menjaga kepatuhan perpajakan dan menghindari konsekuensi hukum yang merugikan.

Selalu patuhi peraturan perpajakan yang berlaku dan lapor pajak tepat waktu.

FAQ dan Panduan

Apa perbedaan utama antara aturan pajak gaji 2024 dan 2025?

Perbedaan utama terletak pada perubahan PTKP, tarif pajak, dan batasan penghasilan kena pajak. Detailnya dapat dilihat pada tabel perbandingan yang akan dijelaskan dalam artikel.

Bagaimana jika saya salah melaporkan pajak gaji?

Sanksi yang dikenakan bervariasi tergantung tingkat kesalahan dan kesengajaan. Mulai dari denda hingga sanksi pidana dapat diterapkan.

Apakah ada program pengampunan pajak untuk pajak gaji?

Informasi mengenai program pengampunan pajak dapat dilihat di situs resmi Direktorat Jenderal Pajak (DJP).

Bagaimana cara mengakses aplikasi pelaporan pajak online?

Akses aplikasi e-Filing melalui situs resmi Direktorat Jenderal Pajak (DJP).

Berapa batas penghasilan tidak kena pajak (PTKP) untuk tahun 2025?

Besaran PTKP untuk tahun 2025 akan dijelaskan di dalam artikel, pastikan untuk membaca detailnya.