Perubahan aturan pajak gaji pekerja 2025 membawa angin segar sekaligus tantangan baru bagi seluruh pekerja di Indonesia. Aturan baru ini akan berdampak signifikan terhadap penghasilan bersih setiap individu, membutuhkan pemahaman dan adaptasi yang cermat agar perencanaan keuangan tetap terjaga.

Mari kita telusuri perubahan-perubahan penting dan dampaknya bagi kehidupan finansial kita.

Artikel ini akan membahas secara detail perubahan aturan pajak gaji tahun 2025, mulai dari gambaran umum, implikasi bagi pekerja, hingga penjelasan aturan detail. Dengan memahami aturan baru ini, diharapkan pekerja dapat mempersiapkan diri dan mengambil langkah-langkah strategis untuk meminimalisir dampak negatif dan bahkan memaksimalkan manfaatnya.

Perubahan Aturan Pajak Gaji 2025

Tahun 2025 akan membawa perubahan signifikan pada aturan pajak penghasilan bagi pekerja di Indonesia. Perubahan ini bertujuan untuk menyesuaikan sistem perpajakan dengan kondisi ekonomi terkini dan memperbaiki keadilan distribusi pajak. Meskipun perubahan ini mungkin menimbulkan kekhawatiran bagi sebagian pekerja, pemahaman yang baik tentang aturan baru akan membantu dalam menghadapi adaptasi ini.

Perubahan Utama Aturan Pajak Gaji 2025

Perubahan utama dalam aturan pajak gaji 2025 mencakup penyesuaian PTKP (Penghasilan Tidak Kena Pajak), perubahan tarif pajak penghasilan, dan kemungkinan penambahan jenis penghasilan yang dikenakan pajak. Secara spesifik, PTKP mungkin akan dinaikkan untuk beberapa golongan, sementara tarif pajak penghasilan untuk beberapa bracket penghasilan dapat mengalami penyesuaian, baik naik maupun turun.

Perubahan ini bertujuan untuk meringankan beban pajak bagi pekerja dengan penghasilan rendah dan menengah, namun juga memperoleh pendapatan pajak yang optimal dari pekerja dengan penghasilan tinggi.

Dampak Perubahan Aturan Pajak terhadap Penghasilan Bersih

Dampak dari perubahan aturan pajak gaji 2025 terhadap penghasilan bersih pekerja akan bervariasi tergantung pada tingkat pendapatan mereka. Pekerja dengan penghasilan rendah diharapkan akan merasakan pengurangan beban pajak, sehingga penghasilan bersih mereka meningkat. Sebaliknya, bagi pekerja dengan penghasilan tinggi, perubahan ini mungkin berdampak pada penurunan penghasilan bersih, meskipun besarnya penurunan bergantung pada detail perubahan tarif pajak yang diterapkan.

Perbandingan Aturan Pajak Gaji 2025 dengan Aturan Sebelumnya

Perbedaan signifikan antara aturan pajak gaji 2025 dan aturan sebelumnya terletak pada penyesuaian PTKP dan tarif pajak. Aturan sebelumnya mungkin memiliki PTKP yang lebih rendah dan struktur tarif pajak yang kurang progresif. Perubahan ini diharapkan menciptakan sistem perpajakan yang lebih adil dan efisien.

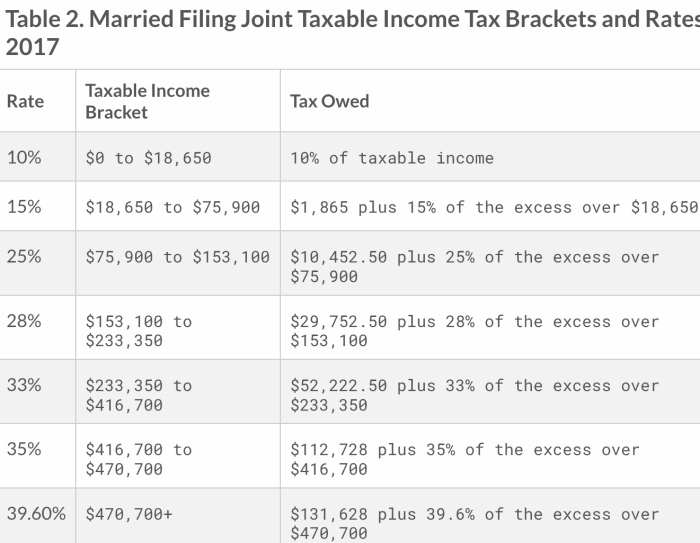

Tabel Perbandingan Besaran Pajak Gaji

| Tingkat Pendapatan | Pajak Gaji (2024

|

Pajak Gaji (2025

Ingatlah untuk klik Kenaikan gaji pensiunan 2025 di Sumatera Utara untuk memahami detail topik Kenaikan gaji pensiunan 2025 di Sumatera Utara yang lebih lengkap.

|

|---|---|---|

| Rendah (Rp 5.000.000) | Rp 0 (Ilustrasi: Bebas Pajak) | Rp 0 (Ilustrasi: Bebas Pajak) |

| Menengah (Rp 15.000.000) | Rp 1.500.000 (Ilustrasi) | Rp 1.200.000 (Ilustrasi: Penurunan) |

| Tinggi (Rp 50.000.000) | Rp 10.000.000 (Ilustrasi) | Rp 12.000.000 (Ilustrasi: Peningkatan) |

Catatan: Angka-angka pada tabel di atas merupakan ilustrasi dan tidak mencerminkan angka pasti. Angka sebenarnya akan bergantung pada detail peraturan yang dikeluarkan pemerintah.

Ilustrasi Grafik Perubahan Persentase Pajak Gaji

Grafik yang menggambarkan perubahan persentase pajak gaji akan menunjukkan garis yang menurun untuk tingkat pendapatan rendah dan menengah, menunjukkan pengurangan beban pajak. Sebaliknya, garis untuk tingkat pendapatan tinggi akan menunjukkan kemungkinan peningkatan persentase pajak, meskipun kemiringan garis bergantung pada detail perubahan tarif pajak.

Secara keseluruhan, grafik akan menunjukkan tujuan pemerintah untuk menciptakan sistem perpajakan yang lebih progresif.

Pelajari aspek vital yang membuat Kenaikan gaji pensiunan 2025 resmi menjadi pilihan utama.

Perubahan Aturan Pajak Gaji 2025

Perubahan aturan pajak gaji yang akan berlaku pada tahun 2025 menimbulkan kekhawatiran dan pertanyaan di kalangan pekerja. Memahami implikasi perubahan ini dan menyesuaikan perencanaan keuangan menjadi sangat penting agar tetap stabil secara finansial. Artikel ini akan membahas dampak perubahan tersebut dan memberikan strategi adaptasi yang praktis bagi Anda.

Dampak Perubahan Aturan Pajak terhadap Perencanaan Keuangan Pekerja

Perubahan aturan pajak gaji 2025 berpotensi mengubah jumlah pajak yang harus dibayarkan setiap bulan. Ini berarti penghasilan bersih yang diterima akan berbeda, mempengaruhi kemampuan menabung, berinvestasi, dan memenuhi kebutuhan hidup. Beberapa pekerja mungkin perlu merevisi anggaran bulanan mereka untuk menyesuaikan dengan perubahan ini.

Contohnya, jika pajak penghasilan meningkat, maka alokasi dana untuk tabungan atau investasi mungkin perlu diturunkan sementara waktu. Perencanaan keuangan yang matang dan fleksibel menjadi kunci utama untuk menghadapi situasi ini.

Strategi Adaptasi Mengelola Keuangan Setelah Perubahan Aturan Pajak

Ada beberapa strategi yang dapat diadopsi pekerja untuk mengelola keuangan mereka setelah perubahan aturan pajak. Membangun kebiasaan menabung secara disiplin, mempertimbangkan diversifikasi investasi, dan meningkatkan literasi keuangan merupakan langkah-langkah penting. Mempelajari berbagai instrumen investasi yang sesuai dengan profil risiko dan tujuan keuangan juga sangat disarankan.

Mengikuti perkembangan informasi terkait aturan pajak terbaru juga akan membantu dalam pengambilan keputusan keuangan yang tepat.

Ingatlah untuk klik Kenaikan gaji pensiunan 2025 di Jakarta untuk memahami detail topik Kenaikan gaji pensiunan 2025 di Jakarta yang lebih lengkap.

Potensi Dampak Perubahan Pajak terhadap Motivasi dan Produktivitas Pekerja

Perubahan aturan pajak yang signifikan dapat berdampak pada motivasi dan produktivitas pekerja. Jika merasa beban pajak terlalu tinggi, beberapa pekerja mungkin merasa demotivasi dan produktivitasnya menurun. Perusahaan perlu memperhatikan hal ini dan mungkin perlu melakukan penyesuaian kompensasi atau memberikan program kesejahteraan karyawan untuk menjaga semangat kerja.

Penting bagi perusahaan dan pemerintah untuk menciptakan lingkungan yang mendukung kesejahteraan finansial pekerja agar produktivitas tetap terjaga.

Tips Praktis Meminimalisir Dampak Negatif Perubahan Aturan Pajak Gaji

- Lakukan review anggaran bulanan secara berkala dan sesuaikan dengan perubahan penghasilan bersih.

- Tingkatkan literasi keuangan dengan mempelajari berbagai sumber informasi yang terpercaya.

- Konsultasikan dengan konsultan keuangan untuk mendapatkan perencanaan keuangan yang optimal.

- Manfaatkan fasilitas perencanaan pajak yang disediakan oleh perusahaan atau pemerintah.

- Pertimbangkan untuk menambah sumber penghasilan tambahan jika diperlukan.

Poin-Poin Penting Terkait Perubahan Aturan Pajak Gaji 2025

Perubahan aturan pajak gaji 2025 akan berdampak pada penghasilan bersih pekerja. Penting untuk memahami implikasi perubahan ini dan melakukan penyesuaian dalam perencanaan keuangan. Membangun kebiasaan menabung dan berinvestasi, serta meningkatkan literasi keuangan, merupakan langkah penting untuk menghadapi perubahan ini. Konsultasi dengan ahli keuangan juga disarankan untuk mendapatkan strategi yang tepat sesuai kondisi finansial masing-masing.

Perubahan Aturan Pajak Gaji 2025

Perubahan aturan pajak gaji tahun 2025 membawa dampak signifikan bagi pekerja di Indonesia. Pemahaman yang baik tentang aturan baru ini sangat penting agar setiap pekerja dapat merencanakan keuangannya dengan tepat dan memenuhi kewajiban perpajakannya. Artikel ini akan menjelaskan secara detail perubahan tersebut, termasuk mekanisme perhitungan dan contoh penerapannya.

Penjelasan Aturan Detail Pajak Gaji 2025

Perubahan aturan pajak gaji 2025 berfokus pada beberapa aspek penting, termasuk penyesuaian PTKP (Penghasilan Tidak Kena Pajak), pengaturan tarif pajak, dan mekanisme pengenaan pajak. Berikut penjelasan lebih rinci mengenai poin-poin tersebut.

- Penyesuaian PTKP:Pemerintah mungkin akan melakukan penyesuaian PTKP, yang akan mempengaruhi jumlah penghasilan yang tidak dikenakan pajak. Penyesuaian ini bertujuan untuk memberikan keringanan pajak bagi pekerja dengan penghasilan rendah. Besaran penyesuaian PTKP akan diumumkan secara resmi oleh pemerintah.

- Pengaturan Tarif Pajak:Tarif pajak penghasilan mungkin mengalami perubahan. Perubahan ini bisa berupa penyesuaian bracket pajak atau penyesuaian tarif pajak di setiap bracket. Tujuannya bisa untuk meningkatkan penerimaan negara atau memberikan insentif fiskal tertentu.

- Mekanisme Pengenaan Pajak:Mekanisme perhitungan pajak penghasilan mungkin mengalami penyederhanaan atau perubahan prosedur. Perubahan ini diharapkan untuk mempermudah proses perhitungan dan pelaporan pajak bagi pekerja dan pemberi kerja.

Contoh Perhitungan Pajak Gaji

Berikut contoh perhitungan pajak gaji berdasarkan skenario pendapatan yang berbeda, dengan asumsi terdapat perubahan aturan pajak 2025. Perlu diingat bahwa contoh ini bersifat ilustrasi dan angka-angka yang digunakan hanya sebagai gambaran. Angka pasti akan dirilis oleh pemerintah.

| Skenario | Pendapatan Bruto | PTKP (Asumsi) | Pendapatan Neto (setelah PTKP) | Pajak (Asumsi Tarif) | Pajak yang Harus Dibayar |

|---|---|---|---|---|---|

| Skenario 1 (Pendapatan Rendah) | Rp 5.000.000 | Rp 5.000.000 | Rp 0 | 0% | Rp 0 |

| Skenario 2 (Pendapatan Sedang) | Rp 10.000.000 | Rp 5.000.000 | Rp 5.000.000 | 5% | Rp 250.000 |

| Skenario 3 (Pendapatan Tinggi) | Rp 20.000.000 | Rp 5.000.000 | Rp 15.000.000 | 15% | Rp 2.250.000 |

Kategori Penghasilan yang Dikenakan Pajak dan Dikecualikan

Berikut tabel kategori penghasilan yang dikenakan pajak dan dikecualikan berdasarkan aturan baru (ilustrasi). Aturan resmi akan dirilis oleh pemerintah.

| Kategori Penghasilan | Dikenakan Pajak | Dikecualikan Pajak |

|---|---|---|

| Gaji Pokok | Ya | Tidak |

| Tunjangan Makan | Tidak (jika sesuai aturan) | Ya (jika sesuai aturan) |

| Tunjangan Transportasi | Tidak (jika sesuai aturan) | Ya (jika sesuai aturan) |

| Bonus | Ya | Tidak |

| Lembur | Ya | Tidak |

Potensi Celah dan Ambiguitas Aturan Baru, Perubahan aturan pajak gaji pekerja 2025

Potensi celah dan ambiguitas dalam aturan baru dapat muncul karena interpretasi yang berbeda terhadap beberapa poin dalam peraturan. Hal ini bisa menimbulkan ketidakpastian bagi pekerja dan pemberi kerja. Untuk mengatasinya, konsultasi dengan pakar perpajakan atau memperhatikan informasi resmi dari pemerintah sangat dianjurkan.

Perubahan Aturan Pajak Gaji 2025

Perubahan aturan pajak gaji yang akan berlaku di tahun 2025 telah menimbulkan banyak pertanyaan di kalangan pekerja. Artikel ini bertujuan untuk memberikan pemahaman yang lebih jelas mengenai perubahan tersebut, menjawab pertanyaan umum, dan membantu Anda mempersiapkan diri menghadapi sistem perpajakan yang baru.

Perbedaan Aturan Pajak Gaji 2025 dengan Aturan Sebelumnya

Perubahan utama mungkin terletak pada penyesuaian PTKP (Penghasilan Tidak Kena Pajak) dan tarif pajak. Pemerintah berencana untuk menaikkan PTKP, sehingga diharapkan akan lebih banyak penghasilan yang tidak dikenakan pajak. Namun, penyesuaian tarif pajak juga perlu diperhatikan, karena bisa jadi ada perubahan pada besaran pajak yang dikenakan pada setiap lapisan penghasilan.

Detail perubahan ini akan diumumkan secara resmi oleh pemerintah.

Pengaruh Perubahan Aturan Pajak terhadap Penghasilan Bersih

Dampak perubahan aturan pajak terhadap penghasilan bersih setiap individu akan bervariasi, tergantung pada besarnya penghasilan dan status perpajakan masing-masing. Bagi mereka yang memiliki penghasilan di bawah PTKP, perubahan ini tentu akan menguntungkan karena tidak perlu membayar pajak. Namun, bagi mereka yang penghasilannya berada di atas PTKP, dampaknya bisa positif atau negatif tergantung pada penyesuaian tarif pajak yang diterapkan.

Tidak boleh terlewatkan kesempatan untuk mengetahui lebih tentang konteks Kenaikan Gaji Pensiunan 2025.

Simulasi perhitungan pajak dengan aturan baru akan sangat membantu untuk memahami dampaknya secara personal.

Tingkatkan wawasan Kamu dengan teknik dan metode dari Kenaikan gaji pensiunan 2025 yang mensejahterakan.

Keringanan Pajak untuk Pekerja Tertentu

Kemungkinan besar, pemerintah akan tetap memberikan keringanan pajak bagi pekerja tertentu, seperti penyandang disabilitas, atau pekerja dengan tanggungan keluarga yang banyak. Namun, kriteria dan besaran keringanan pajak ini perlu dirujuk pada peraturan resmi yang akan diumumkan. Informasi lebih lanjut akan tersedia di situs resmi Direktorat Jenderal Pajak (DJP).

Cara Menghitung Pajak Gaji berdasarkan Aturan Baru

Setelah aturan baru resmi diumumkan, DJP akan menyediakan panduan dan kalkulator pajak online untuk memudahkan perhitungan. Secara umum, perhitungan pajak gaji akan tetap mempertimbangkan penghasilan bruto, PTKP, dan tarif pajak yang berlaku. Namun, dengan adanya perubahan PTKP dan tarif pajak, rumus perhitungannya mungkin akan sedikit berbeda.

Sangat disarankan untuk menggunakan kalkulator pajak resmi yang disediakan oleh DJP untuk hasil yang akurat.

Sumber Informasi Lebih Lanjut Mengenai Perubahan Aturan Pajak Gaji 2025

Informasi terpercaya dan terbaru mengenai perubahan aturan pajak gaji 2025 dapat diperoleh dari situs resmi Direktorat Jenderal Pajak (DJP) Kementerian Keuangan Republik Indonesia. Anda juga dapat berkonsultasi dengan konsultan pajak atau petugas pajak untuk mendapatkan penjelasan yang lebih detail dan sesuai dengan kondisi Anda.

Perubahan Aturan Pajak Gaji Pekerja 2025: Apa yang Perlu Anda Ketahui

Perubahan aturan pajak gaji di tahun 2025 akan berdampak signifikan pada penghasilan bersih para pekerja di Indonesia. Memahami perubahan ini sedini mungkin akan membantu Anda mempersiapkan diri secara finansial dan merencanakan masa depan dengan lebih baik. Artikel ini akan menyajikan informasi penting terkait perubahan tersebut, sehingga Anda dapat mengerti dan mengantisipasinya.

Penjelasan Umum Perubahan Aturan Pajak Gaji 2025

Pemerintah berencana merevisi aturan perpajakan penghasilan untuk menyesuaikan dengan kondisi ekonomi terkini dan target penerimaan negara. Perubahan ini meliputi beberapa aspek, seperti penyesuaian tarif pajak, batasan penghasilan tidak kena pajak (PTKP), dan mekanisme pelaporan pajak. Meskipun detailnya masih dalam tahap finalisasi, beberapa poin penting telah diinformasikan kepada publik.

Potensi Kenaikan Tarif Pajak Penghasilan

Salah satu perubahan yang mungkin terjadi adalah penyesuaian tarif pajak penghasilan. Meskipun belum ada angka pasti yang diumumkan, berbagai sumber menyebutkan kemungkinan adanya kenaikan tarif pajak untuk penghasilan di atas batas tertentu. Kenaikan ini diharapkan dapat meningkatkan penerimaan negara dan mendanai berbagai program pembangunan.

Sebagai contoh, jika saat ini tarif pajak untuk penghasilan di atas Rp 500 juta per tahun adalah 30%, maka bisa saja naik menjadi 32% atau bahkan lebih tinggi. Tentu saja, ini hanya sebuah contoh ilustrasi dan perlu menunggu pengumuman resmi dari pemerintah.

Perubahan Batasan Penghasilan Tidak Kena Pajak (PTKP)

PTKP merupakan batas penghasilan yang tidak dikenakan pajak. Perubahan pada PTKP juga berpotensi terjadi. Kemungkinan, pemerintah akan meninjau kembali besaran PTKP agar lebih relevan dengan kondisi ekonomi saat ini dan daya beli masyarakat. Penyesuaian ini dapat berdampak pada jumlah pajak yang harus dibayarkan oleh pekerja, baik berupa kenaikan maupun penurunan, tergantung pada besaran penghasilan masing-masing.

Kemudahan dan Digitalisasi Pelaporan Pajak

Di tengah era digital, pemerintah juga berupaya menyederhanakan dan mendigitalisasi proses pelaporan pajak. Hal ini diharapkan dapat mempermudah wajib pajak dalam memenuhi kewajiban perpajakannya. Sistem pelaporan pajak yang lebih terintegrasi dan berbasis online akan mengurangi beban administrasi dan meminimalisir potensi kesalahan dalam pelaporan.

Antisipasi dan Perencanaan Keuangan

Dengan adanya potensi perubahan aturan pajak ini, sangat penting bagi setiap pekerja untuk mulai mempersiapkan diri. Lakukan simulasi perhitungan pajak dengan mempertimbangkan berbagai skenario perubahan yang mungkin terjadi. Konsultasikan dengan konsultan pajak atau memanfaatkan berbagai sumber informasi yang terpercaya untuk mendapatkan gambaran yang lebih jelas.

Perencanaan keuangan yang matang akan membantu Anda menghadapi perubahan ini dengan lebih baik dan tetap menjaga stabilitas finansial.

Panduan FAQ

Apa sanksi jika telat membayar pajak gaji berdasarkan aturan baru?

Sanksi akan bervariasi tergantung keterlambatan dan jumlah pajak yang belum dibayarkan, mulai dari denda hingga sanksi pidana. Detailnya dapat dilihat di peraturan perpajakan yang berlaku.

Apakah ada perbedaan perhitungan pajak untuk pekerja yang memiliki penghasilan tambahan selain gaji?

Ya, penghasilan tambahan seperti bonus, lembur, dan lain-lain akan dijumlahkan dengan gaji pokok dan dikenakan pajak sesuai aturan yang berlaku.

Dimana saya bisa mendapatkan formulir pelaporan pajak gaji?

Formulir pelaporan pajak gaji biasanya tersedia di kantor pajak setempat atau dapat diunduh melalui website Direktorat Jenderal Pajak (DJP).

Bagaimana jika saya memiliki pertanyaan lebih lanjut mengenai perubahan aturan pajak ini?

Anda dapat menghubungi kantor pajak setempat atau mengunjungi website resmi Direktorat Jenderal Pajak (DJP) untuk informasi lebih lanjut.